日経マネーに高配当利回りの投資原則がまとめられていました。

我が家も高配当株への投資を基本としているので、気になる特集です。

我が家は、2018年は年40万円程度、2019年は年80万円程度の配当金を予定しています。

いずれも税引後の手残りです。

生活防衛資金と呼ばれる資金を6ヶ月から24ヶ月程度持っていれば、残りは投資資金に振り向けたほうがいいと思っています。

その資金の振り向け先として、利回りの高い高配当株への投資すれば、配当金という給料以外の収入源を作ることができるのでいいですね。

高配当利回りの投資原則

日経マネー2018年10月号で解説してくれているのは、楽天証券経済研究所所長の窪田真之さんです。

日経MONEY PLUSで記事を書かれています。勉強になり、参考になるので、好んで読ませてもらっています。

参考 日経MONEY PLUS

さて、高配当利回りの株の選び方です。

- 時価総額が大きい

- 経常利益率が高い

- 自己資本比率が高い

- 景気の影響を受けにくい

- 経営者が株主への利益配分に積極的

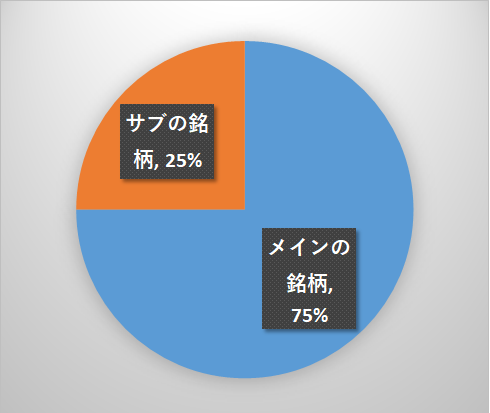

そして、この原則をもとにメインの銘柄75%とサブの銘柄25%を推されていますね。

メインの銘柄は、景気変動を受けにくい銘柄。

- 日本たばこ産業

- KDDI

我が家は、日本たばこ産業、KDDI、NTTドコモなどの配当金が多いですね。

JTの投資魅力

JTの魅力は、財務内容良好で利益率が高いことに加えて、買収巧者であることです。喫煙者が増加している新興国でたばこ会社を次々と買収し、利益を成長させてきました。増配や自社株買いに積極的であることも、評価できます。

KDDIの投資魅力

確かに携帯電話収入は減少し始めていますが、通信と融合したライフデザイン事業の利益拡大によって、成長を続けています。これからも安定高収益を維持していくと予想しています。

手前味噌ですが、両銘柄の分析記事です。

景気変動の影響が小さく、大型株ですので安心して投資することができます。株価の変動も緩やかですね。

デメリットは値上がり益が得にくいことですが、配当金というインカムゲインがメインですので、株価の動きを気にしなくていいというのは精神的に楽ちんです(値上がり益が得られる場合は売却の選択肢も常に考えています)。

サブの銘柄では、景気に連動するけど、割安なセクターを一部組み入れる。

- 三井物産

- 三菱商事

- みずほフィナンシャルグループ

- オリックス

- ブリヂストン

- パナソニック

生活必需品や通信セクターだけでは、ポートフォリオの偏りがあるので、こうしたセクターも取り入れたいですね。

エネルギーである資源セクターやブリヂストンは興味があり、ウォッチしています。

複収入は、インカムゲインを中心に

我が家の第一目標は、年90万円の配当金を作ることです。

ちょうど90万円というのは住宅ローンの返済額と同額なんですよね。

給料収入が伸び悩むなか、安定した不労収入がないものかと考え、取り組んでいるひとつが配当金収入です。

特に、時価総額が大きく、高配当、毎年配当金を増やす連続増配銘柄であれば、安定した収入源として魅力的ですね。

2019年は税引き後80万円以上の配当金を予定しているので、住宅ローンの返済におびえることなく、貯金と投資を続けていける環境が整いつつあります。

こうした投資を続けていくことで、

- 労働収入

- 配当金収入

の2本の収入の柱になっていきます。

あとは、不動産収入などほかの収入源を作る取り組みを続けています。

ネット証券を利用しておこう

連続増配銘柄をポートフォリオに組み込む場合、日本株以外に、米国株も欠かせません。

私は、日本円で生活していますので、日本株も重視していますが、米国株のほうが連続増配銘柄は豊富なんですよね。

25年以上連続で増配している銘柄は、日本は花王の1社ですが、米国株は120社以上あります。

株主還元の考えが浸透しています。

また、円安による為替メリットもあります。

デメリットは、米国と日本の両方で配当金に対して課税される二重課税です。

外国税額控除(確定申告)で二重課税は解消されますが、年収によっては解消しきれません。

バランスよく、日本株と米国株を持っておくのがいいと考えています。

その両方を投資できる環境を整えるためには、

3つのネット証券会社であれば、日米の銘柄に投資可能です。

我が家は、SBI証券 がメイン。

住信SBIネット銀行どの証券会社も使いやすいので、気に入ったところでいいでしょう。

配当金投資のデメリットもあるけどメインの投資

配当金投資のデメリットは、配当金を受け取るたびに課税されることです。

この点、積立投資であれば課税の繰り延べをすることができるので、投資効率が良くなりますね。

課税のデメリットはあるけれど、インカムゲインが欲しいので、配当金狙いの投資も続けていきます。

やっぱり、キャッシュフローが増えれば、家計は安定するので。

投資における最大のデメリットは、途中で撤退すること。

配当金投資なり、インデックス投資への積立なり、市場に居続ける忍耐強い投資が大事ですね。

以上、日経マネーで紹介されていた高配当利回り株への投資原則でした。

ではでは。

コメント