配当利回りが4%ほどあったローソン(2651)ですが、2018年度(2月期)決算発表で、2019年度の配当を

1株255円から150円に

42%もの大幅減配を発表しました。

利回りは2%台に急落していますね。

株式投資において、配当金狙いの投資をしているため、こうした減配銘柄からは学ぶことがあります。

配当金狙いで忌むべきことは、「減配」にほかなりません。

減配なく、安定した配当を受け取り、家計のキャッシュフローを作っていくためには、減配しない銘柄を選択したいですね。

こうした減配銘柄が出た場合は、その内容をチェックして、投資に活かしたいので、そのポイントを改めて確認してみました。

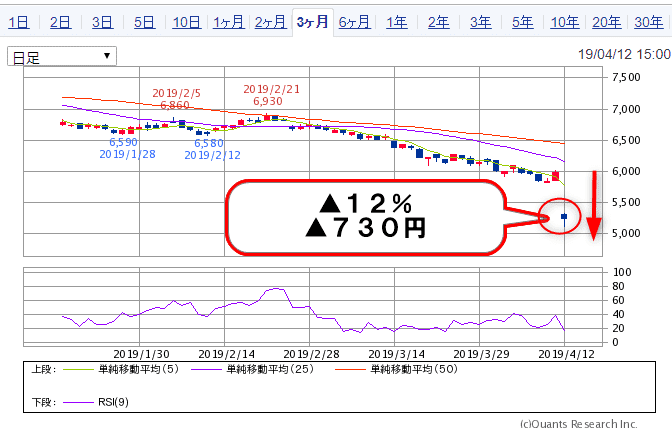

大幅減配発表で、ローソンの株価が暴落

減配発表を受けて、前日比12%もの下落(730円)を演出しました。

前日大幅高を演出していただけに、決算発表での減配はかなりのネガティブサプライズでしたね。

四季報でも1株255~265円を予想していただけに、蓋を開けてみれば、まさかの105円もの減配です。

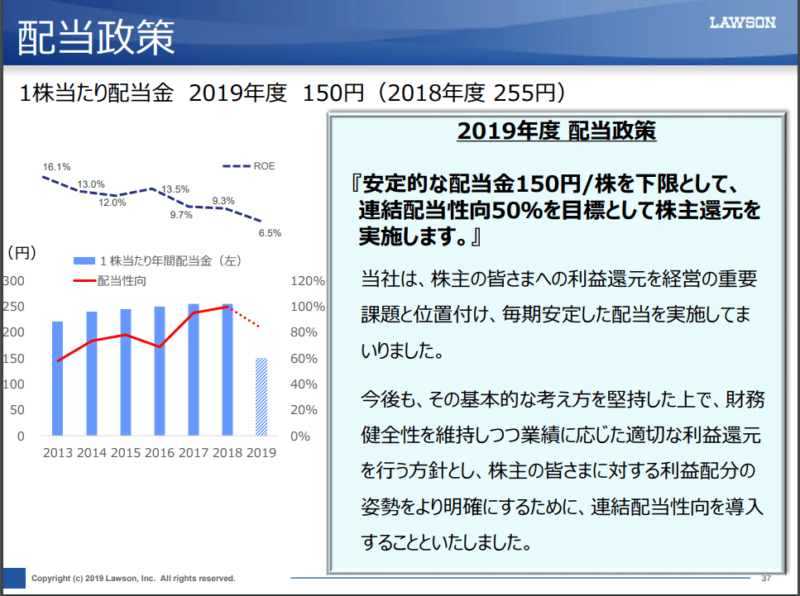

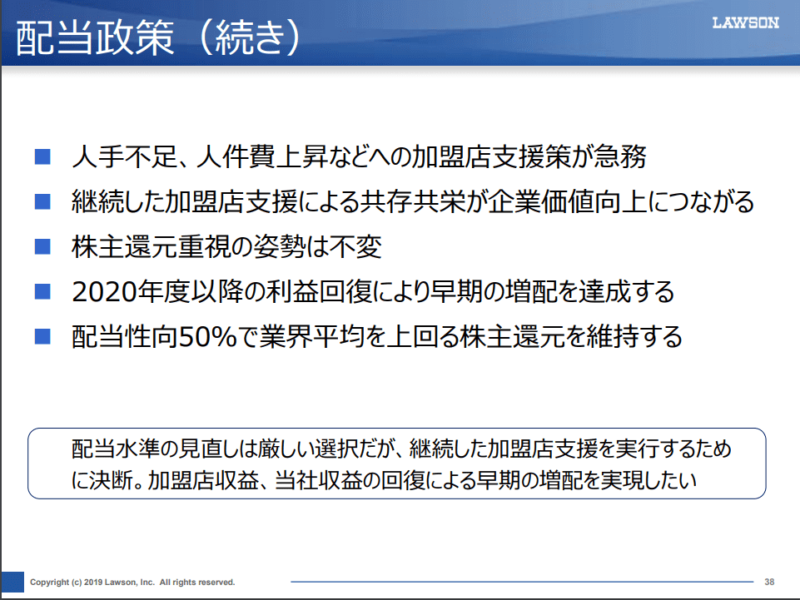

ローソンの配当政策

配当金狙いの投資をする際に、過去の実績なども勘案すべきですが、

利益配分の基本方針あるいは配当政策の方針について、確認しておくことが大切ですね。

有価証券報告書などのIR資料で確認することができます。

ローソンの配当政策ですが、

【2018年度まで】

当社は、重要な経営指標として、ROE(連結自己資本当期純利益率)を掲げ、事業活動に取り組んでおります。また、当社グループの持続的な成長の過程において、将来の事業展開に必要な内部留保を確保しつつも、継続的に配当金を支払うことを基本方針としております。

【2019年度から】

当社は、重要な経営指標として、ROE(連結自己資本当期純利益率)を掲げ、事業活動に取り組んでおります。また、当社グループの持続的な成長の過程において、将来の事業展開に必要な内部留保を確保しつつも、安定的に1株当たり年間150円を下限とした上で、連結配当性向50%を目標として配当金を支払うことを基本方針としております。

と変更になっています。

2018年度までの配当方針は、正直書いていないのも同じくらいの言葉ですね。

数値目標も全くなく、「継続的な配当」を謳っているだけでした。

2019年度からは、

- 1株150円を下限

- 連結配当性向を50%を目標

という2点が新たに盛り込まれました。

連結配当性向は、業界平均よりも高い水準のようです。

2018年度までのローソンの配当政策では、今後も配当を増やしてくれるのか、読み取るのは難しかったですね。

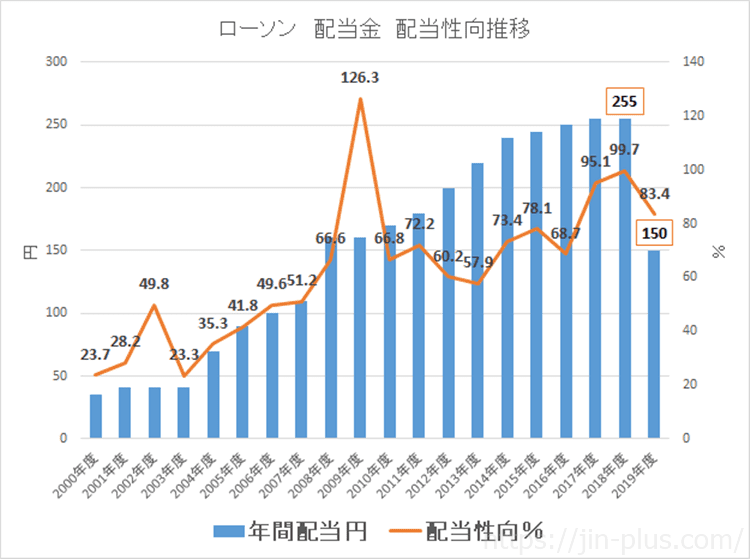

ローソンの配当金推移・配当性向

ローソンの配当金推移と配当性向の推移です。

20年近く増配傾向だったので、安定配当株として魅力的だったんです。

このところ業績も良くなく、精彩を欠いていました。

2017年2月 営業利益73,772百万円

2018年2月 営業利益65,820百万円

2019年2月 営業利益60,781百万円

配当金投資では、高すぎる配当性向は避けたいのは、配当余力が乏しいため、業績悪化により簡単に減配をしてしまうからです。

2017年2月 配当性向68.7%

2018年2月 配当性向95.1%

2019年2月 配当性向99.7%

2020年2月(予想) 配当性向83.4%

となっています。

配当性向が90%を超えるのが2期続いていました。

ローソンのように月次売上を発表している企業では、今期の業績が悪いことは予想しやすい点もあります。

減配は予想しておくべきだったのかもしれません。

2020年2月期でも配当金は下限となる1株150円としますが、配当性向は83%と高く、急激な業績の回復がない限り、増配は厳しい水準ですね。

配当金投資でチェックすべき点は?

業績のアップに伴い増配をしてくれる文言があるのかなどはチェックが必要。

例えば、ローソンの親会社の三菱商事は、中期経営計画2021において、

財務規律を維持することを前提とし、現在の「累進配当」を継続し、更に、配当性向を現在の30%の水準から将来的に35%に一段引き上げることを目指します。

としています。

- 累進配当(減配せず、配当維持か、増配をする配当政策)

- 配当性向を35%

と具体的に示してくれていますね。

ローソンのように配当性向が高すぎると、配当余力が乏しいため、減配リスクが高まります。

武田薬品のように配当性向が100%を超えても高配当を維持するケースはありますが、タコ足配当であるため、保有するにはリスキーだと思っています。

配当金投資をされている方は、これを機に改めて保有株の配当方針を再確認しておきたい。

ローソンへの投資は考えていなかったので、被害はありませんが、勉強になった事案となりました。

保有株の配当方針(まとめ)

参考までに、保有株の配当方針を改めて確認しました。

KDDI(9433)

KDDIは、2002年度より16期連続の増配を実現しています。「配当性向35%超」と「利益成長に伴うEPS 成長」の相乗効果により、今後も、持続的な増配を目指します。

引用:KDDI HP

NTTドコモ(9437)

当社は、事業の成長・拡大により企業価値を高めつつ、株主の皆様へ利益還元していくことを経営の重要課題の一つと位置付けています。配当については、連結ベースの業績、財務状況及び配当性向に配意しながら、安定性・継続性を考慮し行っていきます。

上記ドコモの配当方針は、あまり参考になりませんが、

決算説明資料や、質疑応答で「増配」を強く謳っています。

継続的な増配と機動的な自己株式取得を加速

日本たばこ産業(2914)JT

強固な財務基盤*を維持しつつ、中⻑期の利益成⻑に応じた株主還元の向上

⁃ 1株当たり配当⾦の安定的/継続的な成⻑

具体的な数値がないため、JTの配当方針も物足りないものがあります。

いっぱい保有していますが。

ただ、同業他社の還元方針をモニタリングをしたうえで、配当を決めていることもあり、配当維持または増配は手堅いと考えられます。

オリックス(8591)

当社は、事業活動で得られた利益を主に内部留保として確保し、事業基盤の強化や成長のための投資に活用することにより株主価値の増大に努めてまいります。同時に、業績を反映した安定的かつ継続的な配当を実施いたします。

2019年度は連結配当性向は30%に引き上げる(前期27%)と発表もしています。

安心して投資できるのは、KDDIやNTTドコモかなと配当方針を見て感じました。

言わずもがなですが、配当方針を実現するためには、業績が良いことが前提ですので、業績チェックは欠かせませんね。

できるだけ、減配しない銘柄を見つけ、配当金を得る投資を続けたい。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント