子ども2人のライフプランを考えていく上で、将来の資金計画は超重要です。

どれだけ稼ぎ、どれだけの支出があるのかをざっくりと把握することで、過度なお金の不安を打ち消すことができます。

若いときに使うお金はかけがいのない経験を生みますので、貯金過多になりすぎては人生つまらないものになりかねません(だからといって、貯金が不要とは言っていない)。

資金計画の目的は、

- お金をいくら稼ぎ続けるか

- お金をいくら使っていくか

- お金をいくら貯めていけるか

を把握するものです。

予定通りにならないこともありますが、具体的に数字で知っておくことに大きな価値があります。

ライフプランで数字を可視化しておく

ライフプラン(またはマネープラン)を詳細に作ると正直めんどうくさいですし、見直しが億劫になるので、簡単なシミュレーションがベストです。

以前も紹介していますが、我が家で作っているExcelライフプランシミュレーションです。

多分、3分もあれば作れます。

こちらの記事では、Excelファイルのダウンロードもご案内しています。

≫ 貯金をするために誰でも簡単にできる!Excelで作るライフプランの作り方【Excelダウンロードファイル付き】

また、教育費の目安についても、あわせて明記していますので、ライフプランの一助になると思います。

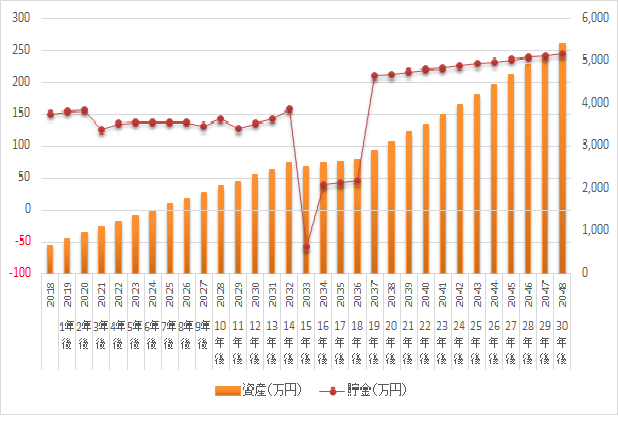

我が家も子どもが2人になりましたので、ライフプランシミュレーションを見直してみました。

子どもの教育費負担はすごい

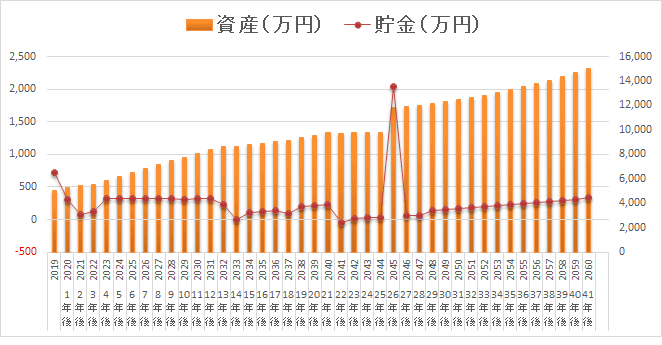

給料収入をいつまでもらうのかという非常に悩ましい点もありますが、仮に定年まで働くとすれば、家計的な心配はほとんど不要と考えています。

2033年から2041年までは、子ども二人の大学費用という大きな支出増があります。

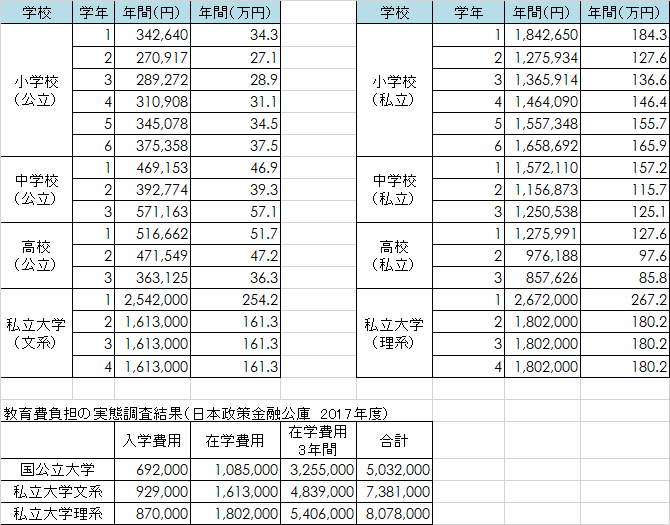

子どもの教育費の想定です。

私立文系では、約700万円+@(一人あたり)を想定しています。

つまり、老後の入り口前となる50代のときに、老後のための資金準備をすることができないというのが我が家の課題です。

34、38歳で子どもを生んでいるためですね。

そのため、我が家は配当金収入を育てる作戦です。

想定では、50代に入ったときには、年間200万円以上の配当金を予定しているので、学費負担は、配当収入で賄えそうです。

これを実現するためには、40代のときに、継続して配当再投資をし続ける鉄の意志と取組が必要です。

そうすれば、教育費負担を乗り越え、資産は1億円を超え、老後も配当収入で大分豊かな生活を送ることができそうです。

こうしたライフプランでは、

【ライフプラン作成のメリット】

- 将来を見据えることができる

- 数字の可視化ができる

- 逆算していまするべきことが明確化する

というメリットがあるので、ぜひしてみてください。

収入アップへの取り組み

会社の給料はそれほど伸びず、また、給料アップに直結する残業は全くする気がないですし、昇進意欲もありません。

給料は安定財源ですが、収入アップには他の取り組みが我が家の課題です。

給料以外の収入を増やすことが欠かせないと思っています。

この先、支出アップ(増税や社会保険料のアップなども含む)は確実なので、それを見越した取り組みが重要です。

給料の伸びよりも、支出の伸びのほうが早くなると考えられるので、単純ですが、収入がアップが大事ですね。

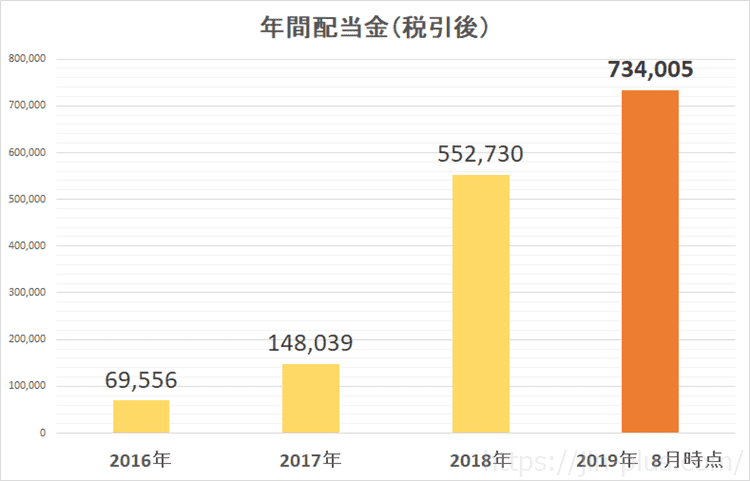

インカムゲイン狙いでは、配当金収入をメインにしています。

配当収入は育っているので、さきほどのライフプランを実現するためにも、継続した配当再投資を続けていきます。

資産アップには、20年後の長期取り組みとして積立投資を実践しています。

これは、老後資金の寄与や資産アップによるいろんな資金の原資にしたいと考えています。

息の長い取り組みです。

ライフプランシミュレーションをして夫婦で考える

ライフプランシミュレーションを作る最大の意義は、自分たちのライフイベントをイメージしていくことで、自分たちや子どもたちの人生を考えることにつながります。

お金の面では、数字が可視化されますので、具体的な判断をすることができます。

ライフプランを作ることが目的ではなく、ライフプランを作ることで、自分たちの歩みの一助とするものです。

貯金過多になりすぎずに、今このときに思い切った行動を取るためのひとつの指針となるものです。

特に子どもがいる家庭であれば、「子どもの教育費」と「自分たちの老後資金」という二大支出を考えていくことが必要なので、いいきっかけになると思います。

その上で、収入を増やす取組や資産を増やす取組が求められてくると思います。

老後資金のようにすぐに取り崩しが必要のない資産については、毎月積み立て投資によって、少額で続けることがもっとも手間もなく楽な方法です。

運用の力はすごいですが、それが実感するのは20年先と捉え、積立投資を続けることが大事ですね。

ライフプランを作ると、時間が経つのはあっという間だなと感じます。

数年後には、子どもが小学生を卒業したりしているわけですが、いまの生活からは全然想像できません。けど、確実にやってきます。

1日1日を無駄にせずに、資金ショートしない盤石な基盤を作っていきたいものです。

ではでは。

コメント