安定配当株として魅力的なのが通信会社です。

NTTドコモ、KDDI、ソフトバンクの大手3社はいずれも安定業績と高配当株です。

今後は5G普及期に入ってきますので、成長分野での中心プレーヤーでもありますね。

それぞれ、2019年度2Q決算が出ていましたので、チェックしておきましょう。

NTTドコモ、KDDI、ソフトバンクの指標

配当利回りの比較で見ると、ソフトバンクが5.7%と非常に高い利回りとなっています。

NTTドコモは4%、KDDIは3.4%となっており、いずれも高い利回りですが、ソフトバンクが頭一つ抜けていますね。

| コード | 会社名 | 株価 | PER | PBR | 配当利回り(%) |

| 9437 | NTTドコモ | 3,015 | 17.5 | 1.9 | 4.0 |

| 9433 | KDDI | 3,200 | 12.2 | 1.8 | 3.4 |

| 9434 | ソフトバンク | 1,486 | 14.8 | 5.7 | 5.7 |

また、ソフトバンクは株価が1500円ほどとなっており、上場時の株価水準にまで戻ってきています。

単価が低いので、投資のしやすさではソフトバンクですね。

2019年度第2四半期決算

それぞれの決算概要を見ておきます。

NTTドコモとKDDIの株主でもあるので、決算チェックは必須です。

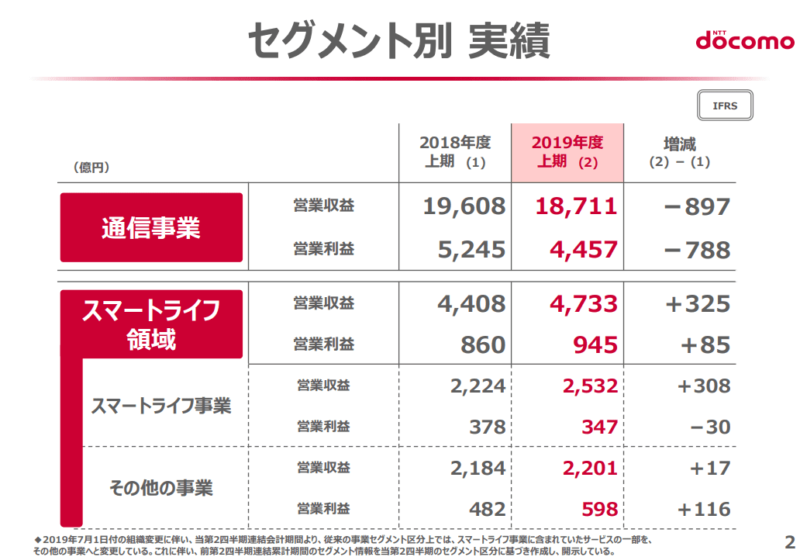

NTTドコモの決算

| NTTドコモ | 売上高 | 営業益 | 経常益 | 最終益 | 修正1株益 | 売上営業損益率 |

| 18.07-09 | 1,212,853 | 300,599 | 304,074 | 188,739 | 52.5 | 24.8 |

| 19.07-09 | 1,170,718 | 261,542 | 263,191 | 180,045 | 54 | 22 |

| 前年同期比 | -3.5 | -13.0 | -13.4 | -4.6 | 3.4 | (%) |

単位は百万円です。

NTTドコモは、新料金プランの導入により、減収・減益となっています。

新料金プランは、19年度に1700万を目標にしていますが、すでに800万の申込となっています。

順調に推移という感じでの発表でしたが、目標の達成は厳しいかなという印象。

このため、想定よりは減益幅も抑えられたため、株価は好転しています。

また、通信事業以外では、核となる「dポイント」を中心とした施策が奏功して、増収となっていますね。

クレジットカード業界のなかでも、dカード GOLDは非常に成長力が高いですね。

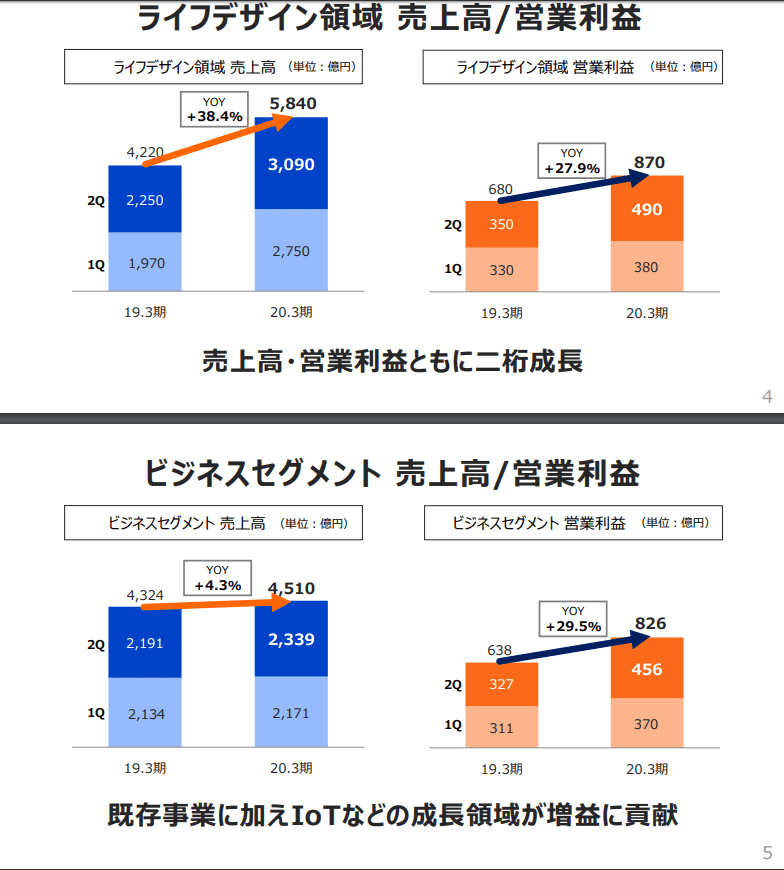

KDDIの決算

| KDDI | 売上高 | 営業益 | 経常益 | 最終益 | 修正1株益 | 売上営業損益率 |

| 18.07-09 | 1,240,553 | 272,330 | 271,805 | 166,811 | 69.5 | 22 |

| 19.07-09 | 1,318,356 | 297,607 | 295,776 | 184,992 | 79.1 | 22.6 |

| 前年同期比 | 6.3 | 9.3 | 8.8 | 10.9 | 13.8 | (%) |

KDDIは、通信事業は2Q累計では前年同期比で減益となっていますが、BtoB事業が好調です。

NTTドコモが大きく減益決算となっているのは対照的に、KDDIは好調な決算ですね。

ドコモよりも早く料金プランを導入していたこともあり、減益インパクトは小さくなっていますね。

今回のラグビーワールドカップでは、5Gを使った警備業務にも成功しています。

株主優待も魅力的ですし、KDDIは安心して保有できる銘柄。

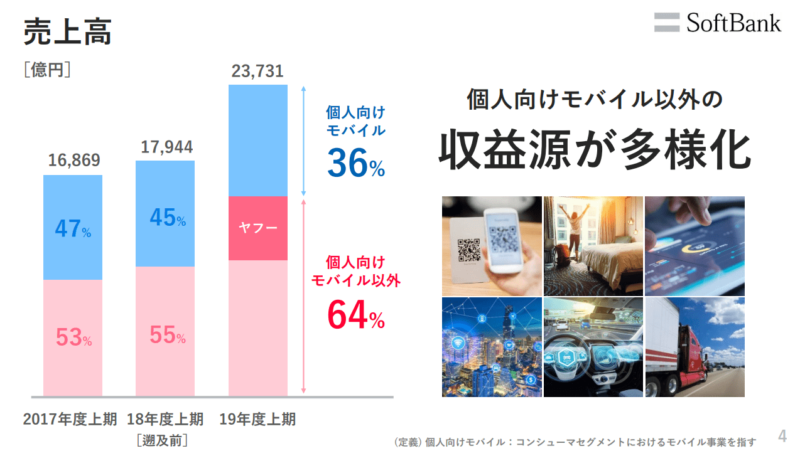

ソフトバンクの決算

| ソフトバンク | 売上高 | 営業益 | 経常益 | 最終益 | 修正1株益 | 売上営業損益率 |

| 18.07-09 | 1,137,419 | 258,995 | 244,678 | 153,161 | 32 | 22.8 |

| 19.07-09 | 1,208,248 | 283,106 | 254,705 | 162,627 | 34 | 23.4 |

| 前年同期比 | 6.2 | 9.3 | 4.1 | 6.2 | 6.2 | (%) |

ソフトバンクは、配当性向が85%と高いこともあり、新規上場のときには、保有していましたが、配当の成長余地が乏しいと思い、投資をしていません。

ただ、成長力という点では、ソフトバンクは魅力的ですね。

ヤフーの子会社により、個人向けモバイルの比率が下がっており、通信事業だけに頼らない事業構造となっています。

ヤフーは、ZOZOの子会社化をしていくので、通販事業も注目です。

ソフトバンクは通信とポータル、また、ドローンなどの事業も始めているので、通信会社のなかでも非通信分野の成長も魅力ですね。

通信事業の契約者数で行くと、KDDIが非常に伸びていますが、3社とも前年同期比よりプラスで推移しています。

| 累積契約数(千契約) | NTTドコモ | KDDI | ソフトバンク |

| FY2018_2Q | 77,050 | 53,514 | 43,347 |

| FY2019_2Q | 79,203 | 57,279 | 44,790 |

| 増減数 | 2,153 | 3,765 | 1,443 |

| 増減率 | 102.8% | 107.0% | 103.3% |

端末代金の割引上限適用のあとに、どう変化していくかは見ておきたいですね。

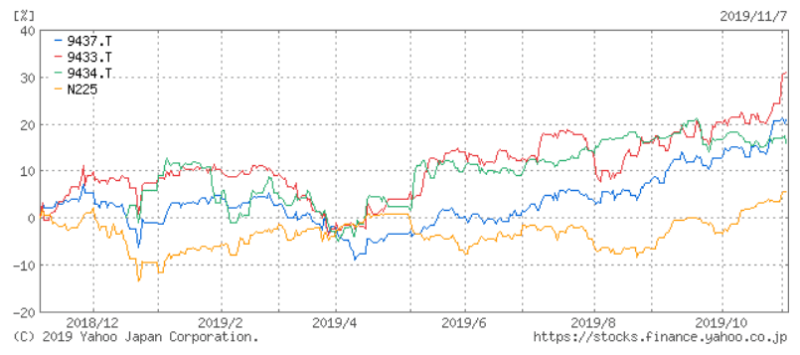

通信3社の株価推移

NTTドコモ(9437)、KDDI(9433)、ソフトバンク(9434)となります。

KDDIが好調

というのが分かりますね。

ただ、日経平均株価と比較して、

NTTドコモ、ソフトバンクも好調

で推移しています。

株価が好調なKDDIは、配当利回りの面では魅力が劣ります。

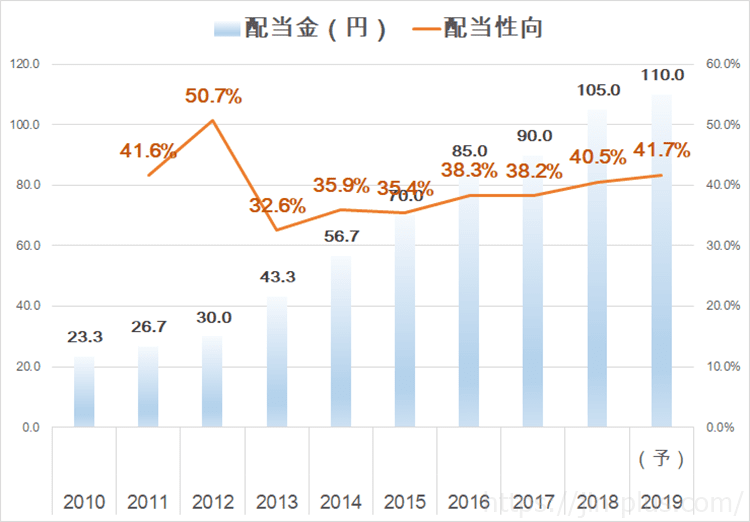

ただ、18期連続の増配と国内でも屈指の増配株です。

3社の配当利回りの比較です。

指標面でもKDDIは最も割安ですね。

| コード | 会社名 | 株価 | PER | PBR | 配当利回り(%) |

| 9437 | NTTドコモ | 3,015 | 17.5 | 1.9 | 4.0 |

| 9433 | KDDI | 3,200 | 12.2 | 1.8 | 3.4 |

| 9434 | ソフトバンク | 1,486 | 14.8 | 5.7 | 5.7 |

株価が好調で推移しているので、買い増ししづらくなっていますが、買い増しを続けて、保有株数を積み上げていきたいと思います。

ソフトバンクも成長の観点で、魅力的です。

安定配当株として、将来のキャッシュフロー作りに通信株は欠かせない存在だと判断しており、分散投資を心掛けながら、投資方針です。

官製値下げにより、大きな減益が予想されましたが、想像よりは軽微で済んでいます。

また、楽天の出遅れもプラスに働いていますね。

上場企業の今期最終は2期連続で減益になる予想です。

ブリヂストンや小松製作所が下方修正するなど、製造業に逆風が吹き始めていますが、内需株である通信株はポートフォリオの一角に入れておくといいですね。

通信会社への投資は、思ったより不安が小さくなっているように思います。

ではでは。

コメント