2020年3月も配当金を受け取ることができました。

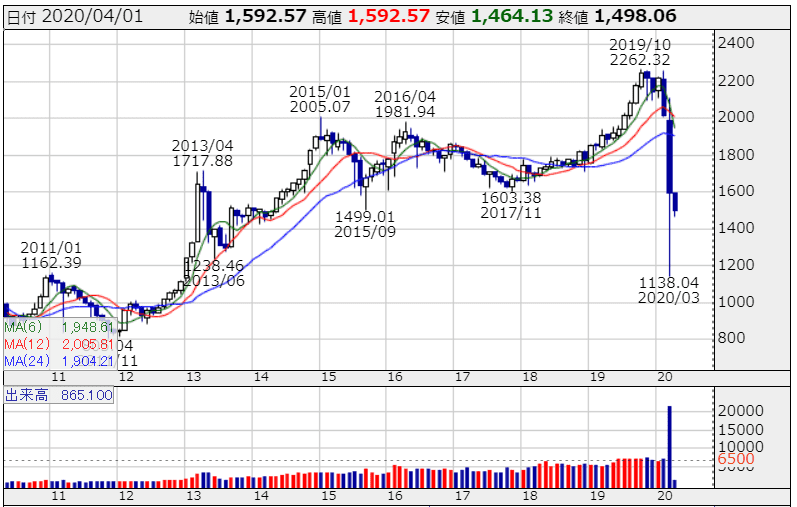

コロナショックで株価は暴落し、株式投資をはじめて、初の暴落相場でしたので、非常に心揺れ動きました。

一定程度、キャッシュポジションを高めていたといはいえ、みるみるうちに資産が減っていく様は、「暴落したら買いにいく」と暴落前には思っていましたが、実際に経験するとなかなか難しいものだと感じました。

また、損切りも実施しました。

損切りした成長株は、残念ながら、当初の買い値を大きく上回る形で戻ってきており、損切りしなくてもよかったなという思いもありますが、資産を守るためには必要なルールであったと考えます。吟味して投資している銘柄なので、損切りルールと持ち続けることをどう考えるかを日々悩むところです。

さて、2020年3月期も配当金を受け取ることができました。

株価の下落に比べれば微々たるものですが、一定の収入があることは心のよりどころです。

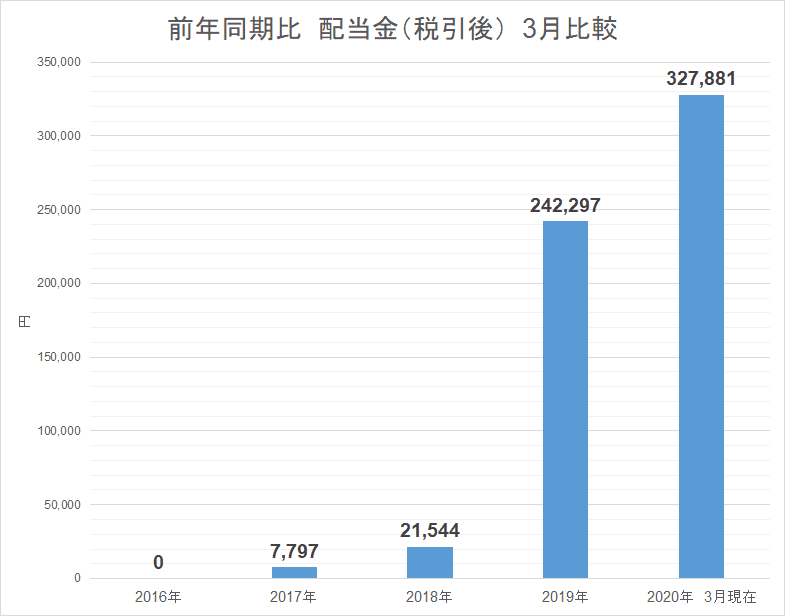

2020年3月の受取配当金は約32.7万円

受け取った税引き後の配当金は、約32.7万円となっています。

一般家庭の我が家にとって大きな収入です。再投資資金として使います。

前年同月は24.2万円でしたので、前年同期比では30%ほどの増加となりました。

配当金を受け取った銘柄です。

- 2914 日本たばこ産業(JT)

- 3003 ヒューリック

- 3302 帝国繊維

- 3452 ビーロット

- 5108 ブリヂストン

- 5301 東海カーボン

- 7172 ヤマハ発動機

- ロイヤルダッチシェル

※1ドル=109.46円で計算

税引き後

ロイヤルダッチシェルは、原油相場の大暴落により、株価も大きく下落しています。

下落を感じつつもここまで下げるとは夢にも思っていなかったので、株価は50%も下がっています。

70年減配していない銘柄ですので、減配リスクは小さいと考えていますが、株価の下落は堪えますね。

また、以前記事にもしましたが、JT株は一定売却していますので、これだけ配当金をもらえるのは、今年はなさそうです。

一部売却したJT株は、リートに分散投資をしています。

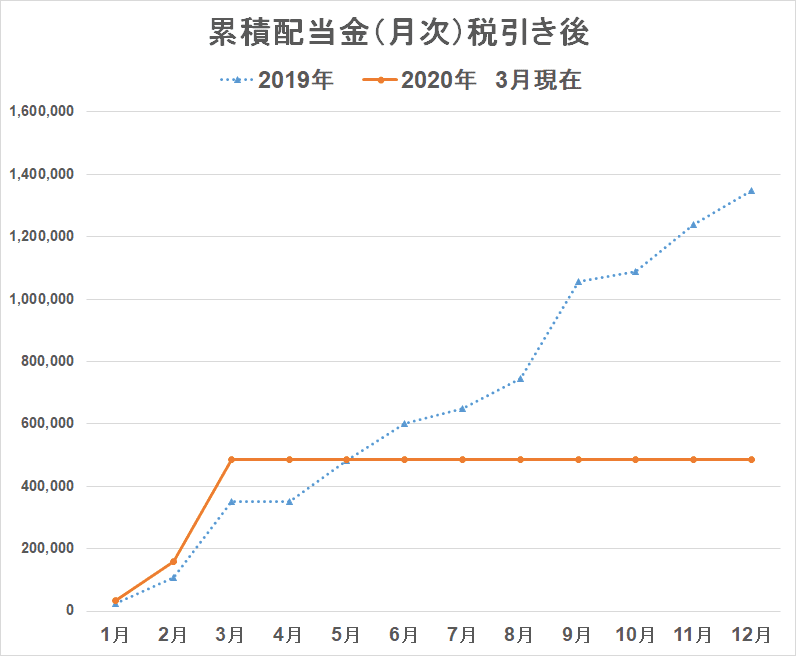

2020年3月時点の累積配当金

3ヵ月で約48.5万円の配当金を受け取っています。

配当収入だけでなく、成長株にも投資をしているので、今年は前回書いたように、年間の配当金は昨年を下回ると想定しています。

我が家の目標である、住宅ローン返済同等額である年90万円を達成しているので、精神的には安定度は高まっています。

給料以外の収入源として、年間100万円以上の配当収入があるのは、心強いです。

住宅ローンはフラット35ですので、金利が上がる心配もありませんので、家計的にはかなり楽ちんです。

住居費の不安はほぼ解消されています。

<配当金投資のベンチマーク>

- 年間90万円(住宅ローン相当)クリア

- 年間120万円(月10万円相当)クリア

- 年間240万円(固定費以上、月20万円相当)

- 年間360万円(月30万円相当)大学費用2人分(年間)

- 年間480万円(月40万円相当)セミリタイア基準

- 年間600万円(月50万円相当)

まだまだ先は長いです。

もし、月30万円相当の配当金が実現できれば、

二馬力どころか、3馬力になる力のある数字です。

配当金の良いところは、減配リスクの低い銘柄、また、増配を続けてくれるような銘柄を持ち続けるだけで、毎年安定した収入源になるということです。

これは、身をもって体験しているので、長期投資しやすい投資手法と言えます。

コロナショックを踏まえて

コロナショックで株価は乱降下しており、非常に投資に対して慎重になるところです。

一方、いつ底が確認されるのかはわからないですし、ポジションを保っていないと上昇相場に乗れない難しい局面です。

相場に振り回されながらも、「安定した収入源を作っていくこと」という目標を貫徹するため、J-REITにも投資を振り向けています。

保有するJ-REIT銘柄

歴史的な下落相場であり、REITは非常に魅力的になっていると考えます。

日銀が長期金利を抑え込んでいますし、しばらくは低金利が続くでしょうから、REITは魅力的な分散投資先として考えています。

保有しているJ-REIT銘柄です。4月1日の下げが大きく、微妙に含み損になっているものもありますが、

- スターツプロシード(8979、スポンサー:スターツグループ)

- ケネディクス商業リート(3453、スポンサー:ケネディクス)

- タカラレーベン不動産(3492、スポンサー:タカラレーベン)

- 日本ロジスティクスファンド(8967、スポンサー:三井物産ほか)

- 星野リゾート・リート(3287、スポンサー:星野リゾート)

- フロンティア不動産(8964、スポンサー:三井物産)

- 日本リテールファンド(8953、スポンサー:三菱商事)

- トーセイリート(3451:スポンサー:トーセイ)

ホテルリートは、減配リスクが極めて高いですが、コロナ収束し経済が戻れば、期待もできるため、星野リゾートのみ応援も踏まえて保有。

主力はスターツプロシードですが、住居系で安定しており、堅調ですね。

決算月の分散により、毎月の配当(リートは分配金という)の底上げを狙います。

また、今まで買えなかった優待も魅力な安定配当株にも投資をしています。

しばらくは、このしばらくがいつまで続くかは全く見通せないので、配当と優待をもらいながら投資を続けていく方針です。

インカム投資は負けにくいのか

これだけ株価の下落がきついと配当収入は微々たるようにも思います。

ただし、自分にももう一度言っておきたいですが、安定した配当収入源を持つことは、家計の防衛力を高めてくれます。

株価の下落により、優良株が今まででは買えなかった株価にまでなっており、多少の減配を許容したとしても魅力的と考えます(そもそも減配もしないかもしれないですが)。

大きな下落相場のあとは、大きな上昇相場は必ず来ます。

上昇相場が来れば成長株への投資も魅力的になってきます。

下落相場の今は、財務の良い安定した配当を出す銘柄を今までにない高利回りで手に入れておき、じっと耐えるときと考えます。

収入源を作ることができれば、生活費、子どもの教育費、老後対策にもなっていきますね。

増配を続ける配当銘柄を選別して投資をしているので、毎年配当金が増えるというのも魅力的。

改めてですが、

配当金のメリットは、

来年以降も継続的な不労収入となる

です。

インカムは累積でリターンが増えますので、負けにくいものです。

月1万円分でも配当金収入を作ることができれば、家計はずっとずっと楽になります。

精神的にも楽になります。

配当金収入は、増配を加味すれば、給料よりも増える率は高いときもありますので、やはりコツコツと持ち続け増やすことが大切。

「配当金で収入を増やすこと=家計の年収アップ」になりますね。

家計支出の一部を配当金でペイできれば、これほど心強いものはないと思うのです。

まずは、少額投資ではじめてみましょう。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント