高配当株への投資を基本としていますが、ブリティッシュアメリカンタバコ(BTI)やアルトリアグループ(MO)、JTの株価下落を受けて相当程度ポートフォリオは傷んでいます。

含み損は絶賛拡大中で200万円近くになってきました(泣)

ただ、安定した高配当を継続できる銘柄と判断し購入しているので、売る気はさらさらなく、将来のキャッシュフロー強化に向けて買い増しもしています。

唯一フィリップモリスの含み益が出ていましたが、BTIが想定以上の下落をしているので、買い増し資金として一旦確定させました。BTIを少し買い増ししました。

世界4大たばこ銘柄を保有しているという自己満足はあったのですが、3銘柄になってしまいました。PMも再び80ドル割れになれば買い直ししようと思いますが。

決算状況を見ていると、下方修正をしている銘柄が目につくように思います。あくまで感覚で数えたわけではありませんが。

米国の住宅価格の高騰や金利上昇を受けて、個人消費にも影響が出始めているようです。

私はリーマンショックのときに投資を始めたので、本格的な下落相場が来れば、初めての体験となります。

下落相場に備えるポートフォリオの構築への準備を進めていこうと思いつつあります。

下落相場でも撤退せずに投資を続ける

含み損が大きくなっていくと、どうしても弱気になりますね。

当たり前かもしれません。

キャッシュが豊富にあればいいですが。

もし、本格的な下落相場が来たとき、自分がどういう精神状態になるのかを予想しながら、下落相場に対応していく必要があります。

投資を続けていくことが勝利への道であるとは確信しているので、いかに撤退しないかが大事です。

そこで、安定した高配当株への投資は必要不可欠であり、資産目減りをしたとしても、安定した配当金をもとに投資資金を作って、市場に居残り続けることが可能と思っています。

精神衛生上、配当金というキャッシュが入る仕組みは強みになります。

相場が下落する局面で、配当はとくに次の2つの役割で投資家に貢献する。

まず再投資を通じて保有株を余分に積み増せるので、これがポートフォリオの価値下落を受け止めるクッションとなる。

下落局面に再投資を通じて保有株を積みます配当の働きを、わたしは「下落相場の安全装置プロテクター」と呼んでいる。

しかも、買い増した株式は、相場がいったん回復すれば、下落に対するクッションどころではない役割を果たす。保有株数が増すほど、将来のリターンが加速するからだ。

つまり、配当再投資は、下落局面でプロテクターとなり、株価がいったん上昇に転じれば「リターンの加速装置(アクセル)」となる。

-引用-株式投資の未来 ジェレミー・シーゲル

この配当金プロテクターは、超重要ですが、BTIやMOのようにこれだけ株価が下落すると少々ダメージが大きいです。

その高配当株への投資ですが、たばこ銘柄はその代表格とはいえ、本格的な下落相場を踏まえれば、伝統的な高配当銘柄をポートフォリオに組み込むことが大切だと感じています。

配当貴族の高配当株を持っておこう

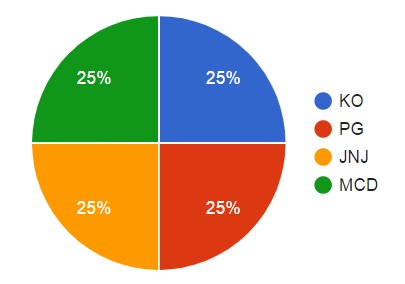

伝統的な高配当銘柄って勝手に名前をつけていますが、具体的な銘柄を挙げてみると、

- P&G(PG)

- コカコーラ(KO)

- ジョンソンエンドジョンソン(JNJ)

- マクドナルド(MCD)

かなと思っています。

| Company | Ticker | 増配年 | 配当利回り | 増配率(10-yr) | 配当性向 |

| Coca-Cola Company | KO | 56 | 3.26 | 7.9 | 113.87 |

| Johnson & Johnson | JNJ | 56 | 2.57 | 7.4 | 64.86 |

| McDonald’s Corp. | MCD | 43 | 2.62 | 9.8 | 61.62 |

| Procter & Gamble Co. | PG | 62 | 3.24 | 7.2 | 70.83 |

景気が後退したときに、この企業群の商品が売れなくなることは想像できますでしょうか。

全然想像できません。むしろ、普通に売れてくれるのではないでしょうか。

そして、40年、50年と増配を続けている銘柄です。

P&Gは62年連続で増配していますからね。

すごすぎです。

4銘柄のチャート

KO、PG、JNJ、MCDの4銘柄に均等に投資したと仮定しましょう。

私はJNJしかもっていないので、残りの3銘柄は早く欲しい・・。

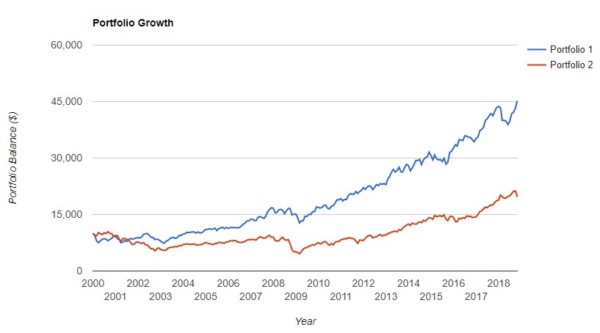

さておき、この4銘柄のポートフォリオとS&P500の比較です。

青色(4銘柄)、赤色(S&P500)です。

ITバブルが起こった2000年からの比較です。

たった4銘柄ですが、

インデックスであるS&P500に圧勝ですやん!

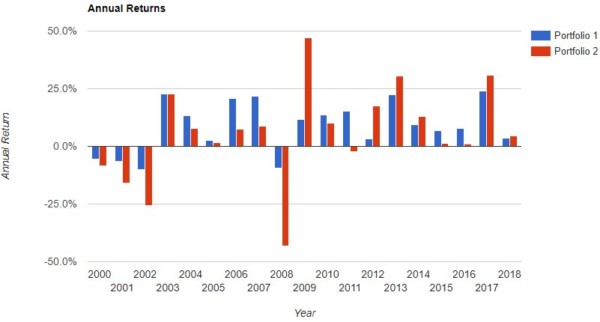

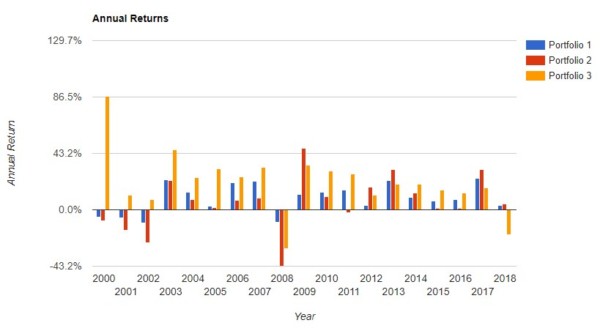

年次で見てみましょう。

同じように青が4銘柄、赤がS&P500です。

4銘柄ポートフォリオは、最悪の年でも10%程度しか下がっていません。

あのリーマンショックのときでさえ、下落はわずか9.28%です。

その代わり、最も上昇した年でさえ24%程度と控えめです。

インデックスであるS&P500を見てみると、

リーマンショックのとき、下落は43%にもなります。

もし投資耐性がなければ、退場してしまっているのではないでしょうか。

それほど資産下落というのは恐いものです。

分散投資は大事だわ!やっぱり

分散投資というのはやはり大事ですね。

今年はたばこ銘柄の下落がきついので、積極的に買った結果、含み損は大きいものの来年からの配当金(キャッシュフロー)は大きくなっています。

これからは保有銘柄の配当利回りが多少下がってでも、伝統的な高配当銘柄もぽつぽつと組み込んでいきたいと考えています。

米国株への投資は、日本株に比べて、手数料の高さと税金面で不利です。為替状況によってはさらにマイナス材料となります。

このあたりを差し引いても、日本株にはない魅力が圧倒的なブランド力、そして、増配を続けてきた実績というものでしょう。

上記銘柄ではJNJが唯一の保有銘柄ですが、少額しか保有していません。

高配当ポートフォリオをより強固にしていくためにも、こうした伝統的な高配当銘柄の比率を高めておくことが将来のリスクヘッジの一端になるのではないかと考えています。

本格的なリセッションがいつ来るかは分かりませんが、少し傾向は出てきているようにも思います。

現金比率を少し上げていきながら、伝統的な高配当銘柄が下がればポートフォリオに組み入れる姿勢を保ち続けたいですね。

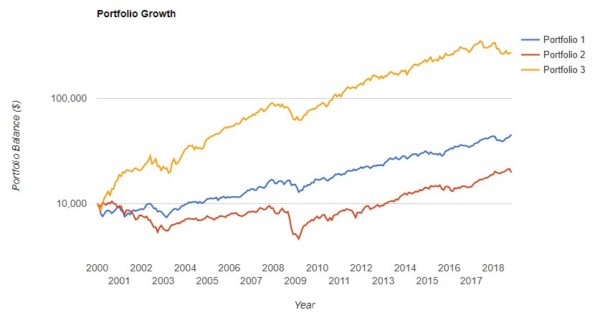

ちなみに、さきほどのチャートにあるポートフォリオを追加してみました。

黄色ですね。

これは、MOとBTIの2銘柄のポートフォリオです。

たばこメーカー2銘柄ですごすぎやん!!

2000年からの年率リターンを見てみると、

- 4銘柄(KO、MCD、JNJ、PG) 8.35%

- S&P500(SPY) 5.32%

- たばこ銘柄(MO、BTI) 19.21%!

たばこ銘柄は、2018年は下落相場ですが、やっぱり強いのかもしれない。。もう少し買い増したい欲求が出てきます。

年率で見ると、ワーストのリーマンショックのときに約30%下落していますね。

BTIは年初来50%程度下がっているので、ワーストイヤーなのかもしれませんね。

振り返ったときにしか分かりません。

適度に分散投資をして、投資を続けます。

上記4銘柄(KO、MCD、JNJ、PG)は、投資先としては鉄板ですね。保有していれば、手放してはいけない代表銘柄だと思います。

米国株への投資は、SBI証券 がおすすめです。

住信SBIネット銀行証券口座を初めて開くなら、まずはSBI証券 を持っておくと間違いないでしょう。

また、SBI証券と同じ手数料で、米国株に投資でき、SBI証券よりも安い手数料で国内株に投資できるDMM株もおすすめです。

わずか4日程度で口座開設できました。私はメイン証券にしています。

コメント