答えのないものですが、配当利回りの高い株と増配率の高い株とどちらに投資すべきでしょうか。

配当利回りが高いけど、増配率の低い銘柄(例えば、AT&Tであれば配当利回りは6%と高いですが、増配率は2%程度しかありません)と、配当利回りは低いけど増配率の高い銘柄。

投資する際には、とっても悩みますね。

自分なりの答えです。

配当利回りが高い銘柄か?増配率が高い銘柄か?

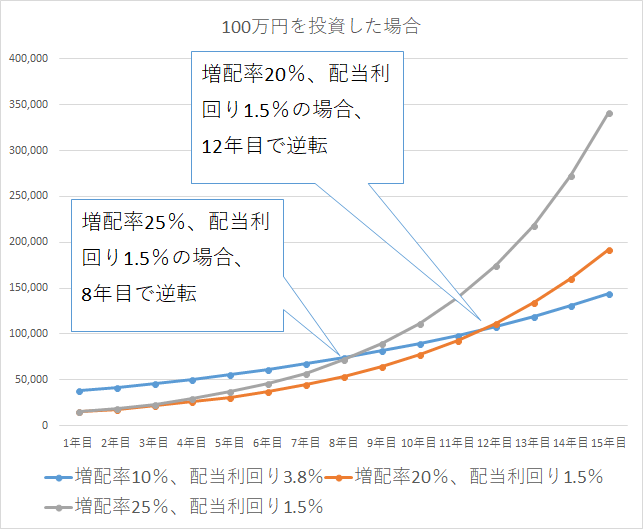

こういう無駄な試算は大好きです。

○配当利回り3.8% 増配率10%

○配当利回り1.5% 増配率20%

○配当利回り1.5% 増配率25%

上記条件のもと、試算してみると、こんな感じでした。

投資初期の頃は、当然ながら、配当利回りの高い株のほうが受け取る配当金は多くなります。

ただし、増配率が25%と高い銘柄であれば、例え投資初期の利回りが1.5%と低くても、8年目で逆転します。

もう少し、増配率20%に設定すると、12年目に受け取る配当金は逆転します。

長期で保有するのが前提であれば、『増配率の高い銘柄への投資』がいいように思います。

ちなみに、「配当利回り3.8% 増配率10%」は、NTTドコモがちょうど同じくらいです。

配当利回りの高い株のほうがいい

ただそれでも、私は、配当利回りの高い株への投資にこだわっています。

現在、我が家の保有銘柄の配当利回りは、3.8%ほどあります(税引き後は3.06%程度)/2018年6月末時点。実質はNISA口座や損益通算もあるので、税金負担はもう少し小さくなります。

S&P500の配当利回りが1.8%程度なので、2倍くらいの配当利回りですね。

受け取るキャッシュ(配当金)は、前に来るほうが投資効率がいいです。

100万円で投資して、配当金を受け取り10年後に100万円で売却した場合、もっとも内部収益率(IRR)が高いのは配当利回りが高い株でした。

今ある現金と10年後の現金では、今の現金のほうが価値が高いからですね。

そして、受け取るキャッシュが大きいほど、投資原資が増えますので、さらに保有株数を増やすことができます。

我が家のように投資規模や資金が小さいときには、なるべく受け取る配当金が多く、それが時期も早い方がいいと思っています。

そういう意味でも、ETFではなく個別銘柄への投資にしています。

年齢を重ねれば、ETFへ移行した方がいいと思っていますが。

増配率の高い銘柄がいいと思う部分も

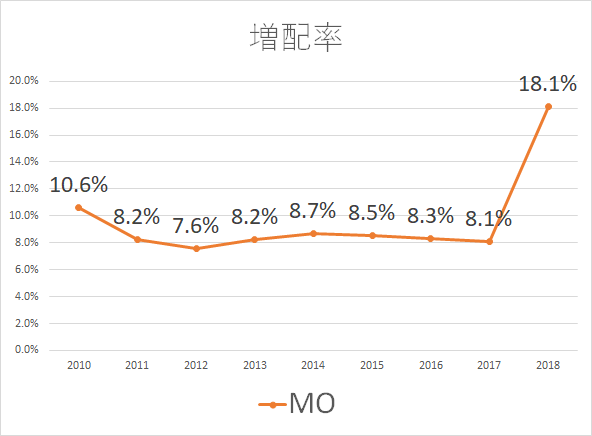

もう一つは、増配率の高い銘柄はその高い増配率を維持し続けることができるのか?

ということです。

これは誰にも分かりません。

高収益株のアルトリアグループ(MO)の増配率は8%で推移しています。

これだけでもすごいんですが、20%、30%の増配を続ける銘柄がどれほどあるか、ですね。

25年以上増配している会社では、2企業だけでした(平成30年6月11日時点)

| 企業名 | ティッカー | 業種 | 連続増配年 | 配当利回り | 過去10年の |

| Helmerich & Payne Inc. | HP | Oil&Gas | 45 | 4.41 | 31.6 |

| Stryker Corp. | SYK | Medical Devices | 25 | 1.06 | 22.7 |

配当利回りが低くて増配率の高い銘柄は、配当利回りが高い銘柄より株価上昇の可能性が高いです。

このため、売却益も含めれば、最終的な手残りは利回りは低くても、増配率の高い銘柄に絞ったほうがいいのかもしれません。

しかし、欲しいのはキャッシュフローなので、増配し続ける銘柄が欲しいです。

計算できる利益を増やしたい

キャピタルゲイン(売却益)は、計算できません。

そのため、我が家はインカムゲイン(配当金)狙いにシフトして投資しています。

確実に得られる利益を増やし、投資資金を増やすことで、資産効率を高めていきたいと考えて居ます。

インカムゲインは、市場変動の影響を受けにくく、かつ、常にプラスの収益を得ることができます。

年金を運用するGPIFもインカムゲインを重視していますし、収益の半分はインカムゲインによるものです(配当金だけでなく、債券もあるので利子収入もあります)。

これからも高配当・増配銘柄に投資する

いま配当利回りが低くても、増配率が高ければ、それを維持することで高配当株を上回る配当金が得られる可能性はあります。

ただ、それは現時点では分かりません。

それに、早くキャッシュを受け取るほうが投資効率はいいので、個別銘柄への投資は、「高配当株・増配銘柄」への投資を中心としたい。

徐々にですが、配当金収入が増えていますが、精神的にも安定しますね。経済的な安定は精神的にもいいのです。

キャッシュフローづくりは、これからの私たちにとって大事なことだとつくづく思います。

以上、高配当株と増配率の高い株、どちらに投資すべきか?でした。

あなたはどちらを選びますか。

ではでは。

関連記事をどうぞ。

JTとKDDIで具体的にシミュレーションしてみました。

コメント