配当金を目的とした投資をしていますので、できるだけ安定配当株に投資しています。

2018年は約50万円の配当金、2019年は100万円以上を予定しています。

保有する日本たばこ産業(JT、2914)とKDDI(9432)の株価が同じ27万円~28万円くらいだったので、どちらに投資するか迷いますね。

JTは100株で税込15,400円、KDDIは税込10,000円の配当がありますが、約5,000円の差があります。

KDDI欲しいけど、やっぱりJT欲しいな。

株価は27万円くらいで同じくらい。

配当金は100株でJTは15,400円、KDDIは10,000円。

KDDIは増配するだろうけど、約5,000円の差は大きい。https://t.co/pmSgmyZx2R— ジン@おさいふプラス (@jin_walletplus1) March 4, 2019

JTに再投資するか、KDDIに再投資するか、すでに配当利回り5%を超えている高配当株のJTか、配当利回り4%弱のKDDIに再投資するかを考えてみました。

連続増配・安定配当株のJTとKDDI

JTのほうが配当金が多くもらえるわけですが、JTは16期連続増配と配当金を増やし続けてくれている企業です。

【日本たばこ産業】(JT)(2914)

- 12月決算(2013年度までは3月決算)

- 2019年は会社予想

- 株価 2,803円

- 配当利回り 5.49%

- 2019年増配率 2.7%

- PER 13.6倍

- 連続増配 16年

- 株主優待あり

- 配当方針 1株当たり配当金の安定的・継続的な成長を目指す

- JT 公式IR

また、KDDIも17期連続増配と配当金を増やしてきた企業です。

【KDDI】(9432)

- 3月決算

- 2018年度は会社予想

- 株価 2,659.5円

- 配当利回り 3.76%

- 2018年度増配率 11.1%

- PER 10.1倍

- 連続増配 17年

- 株主優待あり

- 配当方針 「配当性向35%超」と「利益成長に伴うEPS (注1) 成長」の相乗効果により、今後も、持続的な増配を目指します。 ※2022年までの中期経営計画では配当性向は40%超えへ

- KDDI 公式IR

たばこ産業、通信と安定ビジネスを手掛けていますので、配当金も安定しています。

たばこは不人気産業ですし、通信は政府の思惑で通信料値下げもあるため、どちらもバリューエーションは割安です。

PERで見た場合、KDDIのほうが割安に放置されていますね。

利回りは5%を超えるJTのほうが有利です。

配当方針はどちらも「増配」を謳っていますが、KDDIは配当性向35%と具体的に方針を打ち出しています。

それでは、JTとKDDIを比べてみましょう。

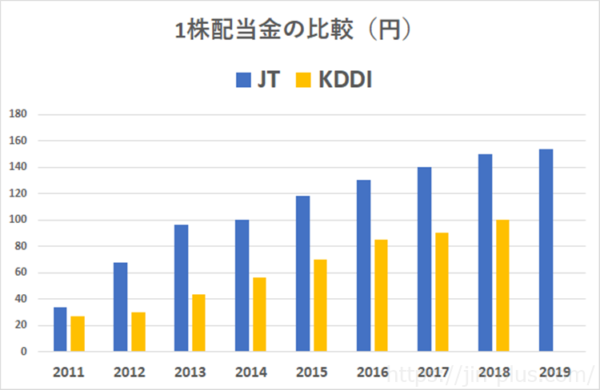

1株配当金の推移

1株配当金は、両企業とも連続増配株ですので、安定して増えています。

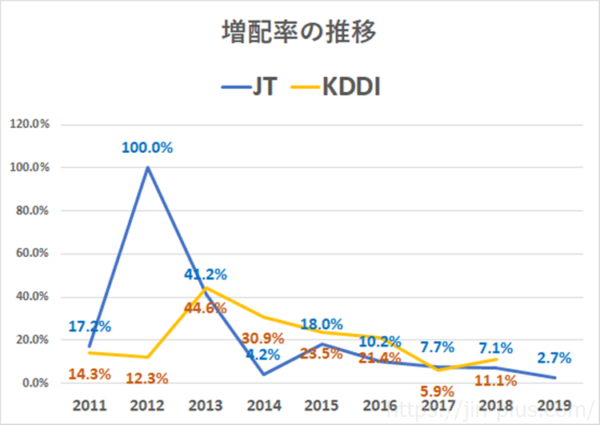

増配率の比較

1株配当金はJTのほうが高いわけですが、増配率を見てみましょう。

増配率では、KDDIのほうが高い増配を実施しています。

売上高の低迷、利益の低下などもあり、JTの直近増配率は2.7%とわずかになっています。

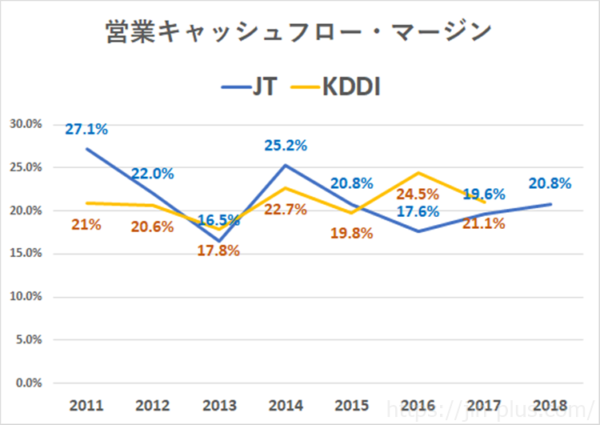

営業キャッシュフローマージンの比較

投資をする際に重要視しているのが、現金を稼ぐ力を見る営業キャッシュフローマージン(営業キャッシュフロー÷売上高)です。

会計的に操作のしにくい現金の動きを見るキャッシュフローのうち、営業キャッシュフローは現金創出力を見ることができます。

JT、KDDI両企業とも20%前後で推移しており、いずれも高いですね。

驚異的かつ安定的ですね。魅力的!

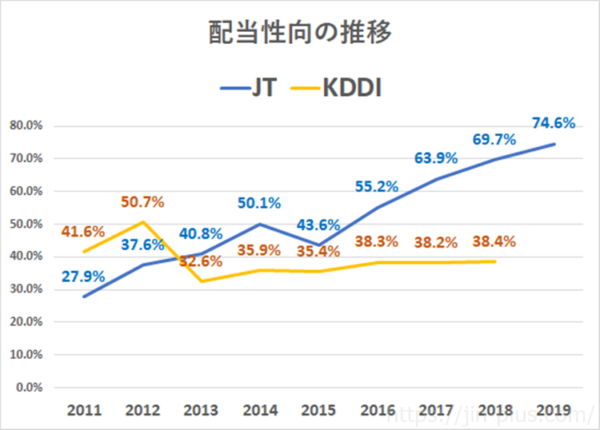

JTとKDDIの配当余力

どちらも安定的に今後の配当金を出し続けることが想定されます。

増配していくほうが株主としては魅力的なわけですが、

KDDIのほうが圧倒的に増配力があります。

利益のうち、どのくらい配当金に回しているかを見る配当性向を比較してみましょう。

高配当株投資では、配当性向はとても重要な指標ですので抑えておく必要があります。

一目瞭然ですが、JTの配当性向は70%を超えており、配当余力が乏しくなっています。

一方、KDDIは配当性向が30%台と低いですね。

同じ通信のドコモが約50%台、ソフトバンクが85%を配当方針に掲げており、比較すると、KDDIの増配余力はかなり高いといえます。

配当方針で「増配」という言葉を使っているのもKDDIだけですよ。

- ドコモ 2018年度(予) 配当性向 54.7% ドコモ配当情報

- ソフトバンク 2018年度(予) 配当性向 42%(上場直後のため) ソフトバンク配当方針

- KDDI 2018年度(予) 配当性向38.4% KDDI配当情報

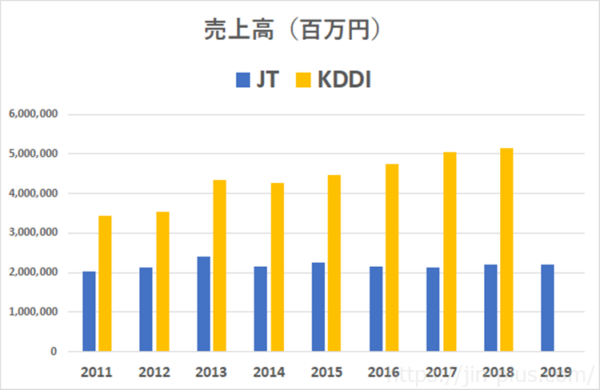

売上高の推移

配当性向が高くても、売上や利益が増えていけば、増配余力は出てきます。

まずは、売上高で見てみましょう。

グローバルに展開するJTですが、たばこ人口の減少もあり売り上げはほとんど伸びていません。

一方、国内産業であるKDDIは通信以外にも直近ではカブドットコム証券の子会社化など、収益の多角化を図っていることもあり、売上は右肩上がりで増えています。

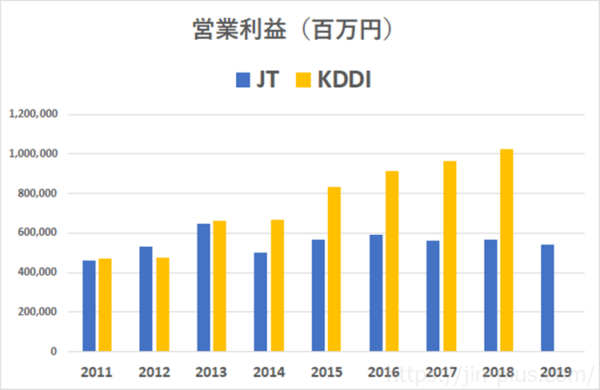

営業利益の比較

最後の比較ですが、営業利益の比較です。

これも一目瞭然ですが、JTの営業利益は横ばいから減少傾向です。

KDDIは営業利益も売上高同様に右肩上がりで、2018年度は1兆円を超える予想となっていますね。

JTは海外たばこ会社の買収を繰り返していますので、為替の影響も大きく受けますが、安定した収益は今後も続くと考えられます。

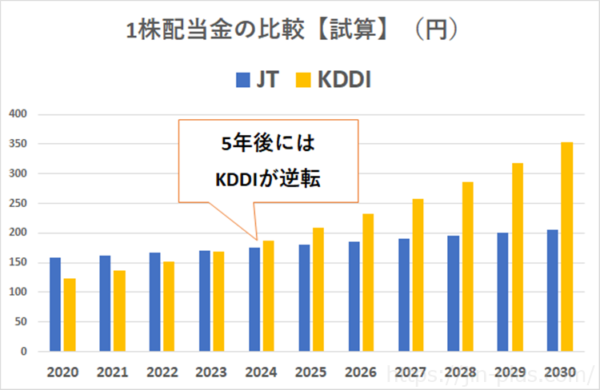

将来の配当金を単純試算してみた

JTの直近増配率である2.7%が、KDDIの直近増配率11.1%がこの先続くと仮定した場合です。

JTの配当利回りが高いので、KDDIに投資するよりJTに投資するほうが早く現金を増やせるわけですが、将来を見てみると、

増配率で上回るKDDIの配当金が5年後にはJTを上回ることになります。

5年間はJTのほうが配当金が多いため、多く受け取れる利点があること。

また、将来の増配は分からないことを忘れてはいけません。

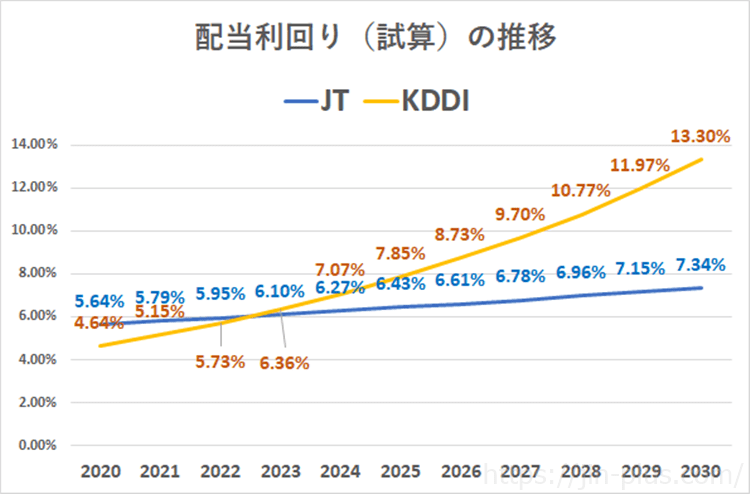

ついでに、上記試算の配当金になった場合の配当利回りを比較してみました。

株価は冒頭に示した株価が動かない仮定です(ありえませんけどね)。

こうしてみると、増配率が高いKDDIのほうが5年後には配当利回りでも上回りますね。

どれだけ増配を続けてくれるか、また、高い増配率を維持できるかどうか、が大事ですね。

配当余力では、KDDIのほうが有利であり、KDDIのほうが増配を続けてくれると考えられます。

JTはなんとなくだけど、来期は増配しなさそうな気もする(何となくで根拠なしです)。

投資家利回り(IRR)で比較する

こうしたときに、IRR(内部収益率、投資家利回り)という指標で比較すると、どちらが複利運用で有利かが分かります。

上記とは株価の変動があるので、多少条件がことなりますが、IRRはExcelで簡単に計算することができます。

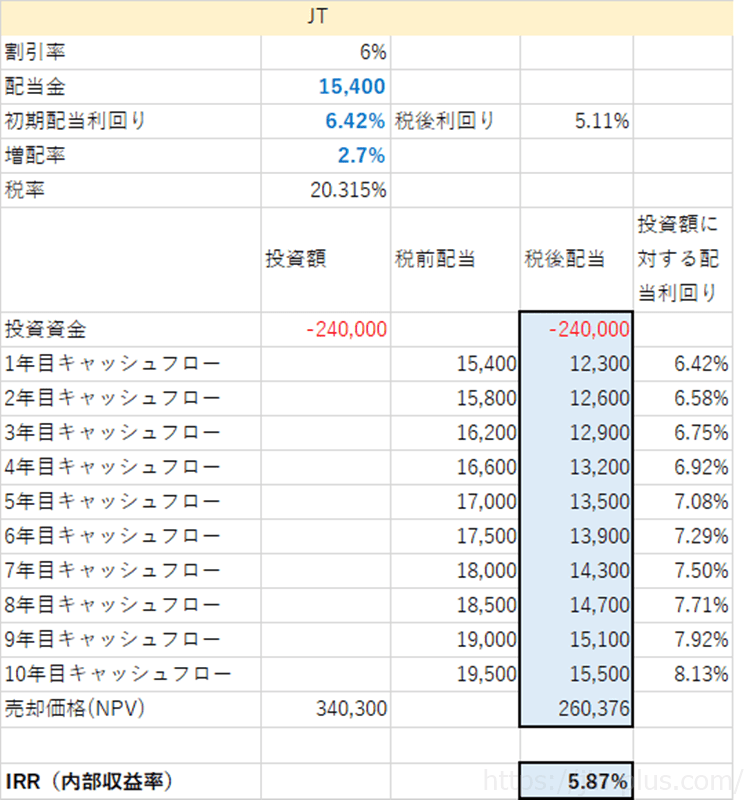

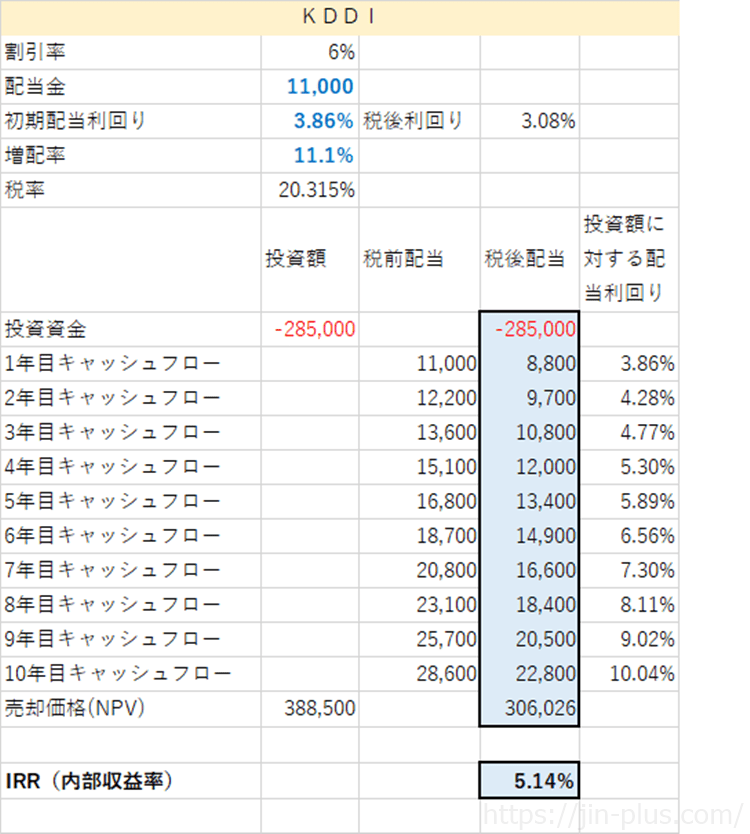

配当金を10年間受け取ったと仮定した場合です。売却価格は割引率6%で試算した価格により売却したと仮定しました。

JTのIRRは5.87%で複利運用ができたという計算になりますね。

一方、KDDIの場合を見てみましょう。

KDDIのIRRは5.14%と、JTのほうが複利運用として効率良い投資だったということが試算できました。

JTのほうが現時点で高配当であり、早く多くの現金を手に入れることができるので、投資効率は良いということですね。

KDDIの直近増配率は4.5%(2019年度→2020年度)とこれまでよりダウンしていますので、この増配率が続くと仮定したIRRは3.86%と低くなり、JT有利です。KDDIは株価も上がっているのもありますね。

ちなみに、ソフトバンクグループのソフトバンクビジョンのIRRは45%らしいので、半端ないです。

JTとKDDIどちらに投資するほうがいい?

JTへの投資はいますぐ多くの配当金を受け取ることができます。

KDDIの増配余力は高いため、将来もしかしたら、JTより高配当株になるかもしれません。

どちらに投資するほうがいい?

悩みところですね。

また、KDDIの株主優待は、5年未満で3,000円、5年保有で5,000円分(1,000株だと10,000円分)という魅力もあります。

JTも優待はありますが長期保有ではなく株数によります(最大でも2,000株で6,000円分)。

どちらに投資するか迷いますね。

どっちがいいか分からないので、両方に投資するというのが今のスタンス。

ただ、PERも低く、増配余力もあるKDDI重視でいいかなと思っています。

IRRで見るとJTに投資するほうが効率がいいわけですが、JTの場合は配当性向が高く、増配が続くか不安な点があります(配当維持はするでしょうけど)。

仮にJTの増配が止まり、配当性向で余裕のあるKDDIは増配が続いたとすれば、IRRも異なる結果となります。

いずれにしろ、安定配当株は、キャッシュフローを作れるので持っておくと安心して保有できます。

ではでは。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント