住宅ローンを利用するデメリットは、長期間にわたり借金を負うことです。

また、管理費や固定資産税など賃貸ではない負担も生まれます(賃貸の家賃には、大家の負担を肩代わりしているので実質は変わりませんが)。

将来の収入が不安定なときです。

住宅ローンを利用するのは不安を覚えますよね。

それでも、将来戻る実家がない場合であれば、私は住宅ローンを利用してでもマイホーム購入というのは良い選択肢だと思っています。

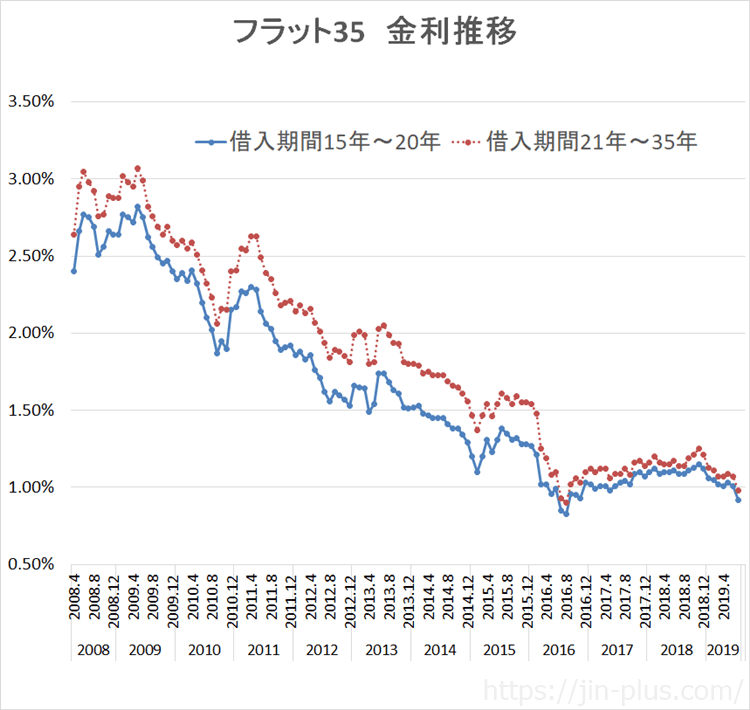

住宅ローンは史上最低金利で推移

お金を借りるときは、利息負担は小さいほうがいいので、金利が低い方がいいわけです。

固定金利の代表格であるフラット35でさえ、金利が1%を下回るような異常ともいえる低金利で推移しています。

住宅ローン控除は、借入当初から10年間は1%控除がありますので、借入金額などによっては実質プラスという水準です。

マイホーム購入をすることでこうしたこともできるわけですね。

マイホームのデメリットは

マイホームのデメリットは、

- 住宅ローン負担がある

- 賃貸よりは転居が難しい

- 管理費、修繕費、固定資産税などの負担が出てくる

というものがあります。

家賃の場合も、こうした費用は家賃に含まれているので実質負担は変わらないという見方もできます。

マイホームの場合は、住宅ローン以外に別途こうした支出があるので、負担感という点ではマイホームのほうがありますね。

また、戸建てであれば修繕費は、外壁塗装などもろもろで800万円くらいかかることもあるので、大きな負担となります。

マイホームのメリットを見る

もちろん、マイホームにはメリットもありますね。

10年前に新築マンションを購入した経験から思うのは、- 快適な空間

- 建物の安全性

- 家族の満足度

など金銭では変えられないものもあります。

金銭面では、3LDKでは家賃15万円くらいするところ、住宅ローンを利用したことで、建物・設備スペックは賃貸よりグレードが高いのに、

- 住宅ローンは月7万円台

- 管理費・修繕積立金・固定資産税を入れても月10万円

という金銭的なメリットもあります。

また、買い値よりも資産価値が向上しているので、今売却すれば現金が入ることと、住んでいた期間は実質住居費ゼロということになります。

住宅ローン<資産価値の状態であれば、マイホームはかなり有利ですね。

とはいえ、築年数に伴って下がっていきますし、今すぐ売ることはないので、たらればの話ですが。

住宅ローンを借りてまでマイホームを買うべきか

住宅ローンを借りると、35年ローンなど長期にわたって、返済していく必要があります。

一方で、ローンを組みやすい若いときだけの特権とも言えます。

マイホームの大きなメリットの一つとしては、

(将来の)住居費を減らすことができる

という点です。

具体的には、住宅ローンを完済したあとは、大きく減らすことができますね。

我が家の例で言えば、

現在の住居費10万円のうち、完済によって、3~4万円くらいに減ることになります(修繕積立金の上昇でもう少し高いことを想定していますが)。

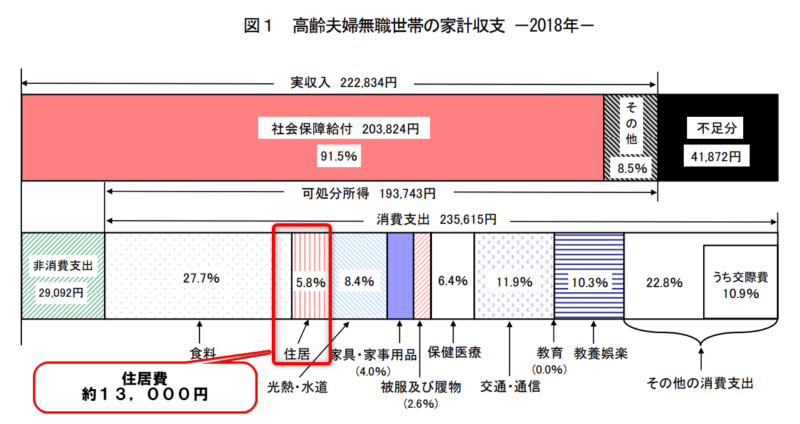

高齢者の住居費が低いのは持ち家だから

「年金2000万円」で話題となった家計調査の高齢夫婦世帯の住居費はわずか13,000円です。

持ち家でなければ実現できない水準です。

国民年金月6万円、厚生年金約15万円が平均の現在ですが、賃貸の場合、国民年金の方は家賃だけで消えてしまうという声もニュースで出ていました。

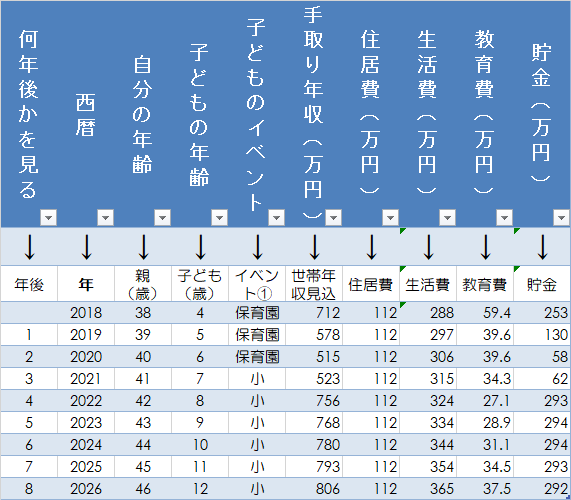

将来のシミュレーションをして考えよう

無理な住宅ローンを組めば、家計が苦しくなるだけなので、是が非でもマイホームというのはおすすめできません。

一方、収支シミュレーション結果、老後に不安があるのであれば、住宅ローンを借りてでもマイホームを買うというのは悪くない選択肢なのです。

住宅ローン返済の元本部分は、実質強制貯金をしているようなもの。

- 定年時にお金が貯めれていなさそう

- 家賃負担を老後の収入では耐えれなさそう

という場合は、住宅ローンを借りるメリットを活かす選択肢も頭から排除しないようにしておきたい。

収支シミュレーションは、ざっくりとでもいいので作成することをおすすめします。

Excelのシミュレーションを無料で利用できるようにしています。

賃貸派から持ち家派へ

私も、ずっと賃貸派だったのでマイホームを購入したのは遅かったので、34歳のときでした。

賃貸は手軽に転居できるという大きなメリットがあるんですが、そう何度も転居するというわけでもありませんでした(引っ越し貧乏になりますし)。

マイホームを購入しても、「売却」できる立地であれば、それほど大きなリスクではないだろうという考えも生まれたからです。

家を買う=正解ではもちろんありませんが、頭から「持ち家を買う」という選択肢を外していた過去の自分がいたことは反省点ですね。

具体的なシミュレーションで考えは変わる

「数字で見る」というのは、強力なので、実際にシミュレーションをして見るのが大事です。

賃貸のままでいこうかな。

マイホームを購入しようかな。

こういうのも数字に落としていくと、金銭的な負担は分かってきます。

そのうえで、将来の住居費を圧縮できることに魅力を感じるのであれば、住宅ローンを借りてでもマイホームを購入するのは選択肢となってくるでしょう。

もちろん、マイホームはお金以外の面もありますが(部屋数を増やしたい、マイホームを持ちたいなど)、お金のことをきちんと見るほうが良いです。

冒頭にも書きましたが、今は固定金利の金利が1%を下回るような超低金利です(フラット35)。変動金利では0.5%を下回っています。

将来の金利上昇リスクがゼロの固定金利フラット35のなかでも、独自に金利を下げている住信SBIネット銀行や ARUHI(アルヒ) は、利息負担を減らす点でも選択肢に入れておきたいところです。

30歳を過ぎたら、将来の住居費負担のことも考え、住宅ローンってどうなんだろう?って考えてみてくださいね。

\フラット35金利を独自に下げている/

どうやって物件を探したらいいか分からない・・・って方は、あまり知られていないサイトですが、「タウンライフ不動産売買」がおすすめです。

全国300社以上も登録されていて、信頼できる不動産会社なのです。

なにより、未公開情報が多数掲載されていて、会員登録している方に教えてくれるのです。会員登録はたったの60秒ですることができるんです。

複数の不動産会社の比較も簡単にできるので、とにかく便利。

なにより、不動産は情報が大事ですから、家探しには必須と言っても過言ではないですね。

あなたがこれから、マイホームを探されるのであれば、登録しておけば、物件情報をあなたの手元に届けてくれる強い味方となってくれます。

コメント