最大20年間、年40万円の投資の利益が非課税となる”つみたてNISA”が始まっています。

コツコツと積立投資は、継続しやすいですし、なにより手軽にできます。私もこの手軽さが気に入って積立投資をしています。

投資信託は毎年必ずかかる信託報酬というコストがありますが、最近は低コストのインデックスファンドが揃っており、投資する側としては選べるのは嬉しいですね。

一方で、報酬が低い=利益が上げづらいというのはどんなデメリットがあるの?

投資信託の強制終了 償還とは?

投資信託も事前事業でしているわけではないので、お金を集め、利益を上げなければなりません。

ただ、思うようにお金が集まらなければ、維持することが困難になるので、償還することがあります。

償還とは、「この投資信託の役割は終わったのでやめるね」というものや「お金が思ったより集まらないのでやめちゃうね」というものです。

投資している側としては、自分の意志とは関係なく、強制シャットダウンされる状態です。

投信資料館では、毎月、償還されているファンドを公表してくれています。

2017年11月 29本償還

- 運用期間満了 4本

- 目標基準価格超過 2本

- あらかじめ設定されていた運用期間を繰上 23本

お金が集まらずに、やむを得ずやめてしまう(償還)が償還のなかでは最も多いのです。

低コストだけで選ぶと中途償還の恐れも

低コストは長く運用していく”つみたてNISA”のような制度を活用する場合は、とっても大事です。できるだけ低コストを選びたくなります。

ただ、あまりにもお金が集まらないと、中途償還の恐れがあるんですね。

大手運用会社の多くは、アクティブ型投信に登録可能な商品を有していないため、インデックス型投信の新設による対応を余儀なくされました。

しかし、差別化を図りにくいインデックス型投信においては商品優位性を「コスト」に求めるしかなく、最安では0.16~0.17%という極端に低い信託報酬のインデックス型投信が乱立する、あたかも無間地獄のごときコスト競争が続いています。

0.16%では仮に10億円の資産を集めても信託報酬はわずか160万円でしかありません。

インデックスファンドはとてもいい商品ですが、どれを選べばいいのか正直悩みますよね。

信託報酬が低いほうがいい・・・というのが心理ですが、まさに乱立しているような印象を受けます。

つみたてNISAではコスト一辺倒で選ぶのは危険で、一定の残高と資金流入がある商品でないと、20年を待たずして中途償還(投資家に資金を返してそのファンドの運用を途中でやめてしまうこと)されてしまう可能性もあると考えられます。せっかくの長期運用計画が根底から狂ってしまう

積立投資をしていくには、「時間」「投資対象」「買うタイミング」を分散することができ、また、続けていきやすいのがメリットですね。

そう考えると、理想的なのは、コストが低く、資金流入もあって、パフォーマンスが期待できるファンドだと言えます。

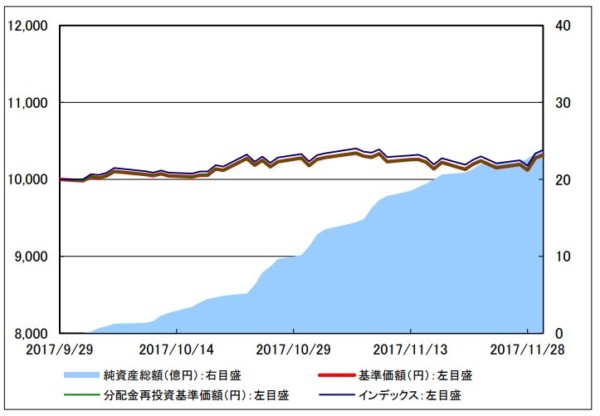

昨年末あたりに話題となった楽天・バンガード・ファンド(全米株式)。全米株式にまるごと投資してくれるファンドですが、2017年11月末現在で純資産額はわずか20億円ちょっとしかありません。

また、始まったばかりですので、これから増えていくことを期待したいですが、あまりにも純資産額が増えないとなると問題視してもいいと思います。

投信ブロガーが選ぶFund of the year 2017ではいきなり3位に選ばれましたね(1位は、同じ楽天バンガードの全世界株式)。

楽天証券(iDeCo)でも投資できるようになりましたので、私は毎月積立をしています。

≫ 年金を増やすiDeCoでスイッチング(商品入れ替え)。楽天・バンガードが良さそう。

資金流入するとは?

資金流入しているファンドの調べ方

純資産額が流入しているファンドを見たいと思ったときには、ファンドの目論見書などでも確認できますが、モーニングスターが便利です。

- カテゴリー別

- 運用会社別

- ファンド別

- レーティング・パフォーマンス別

- ファンド属性別

例えば、ファンド別に見てみましょう。

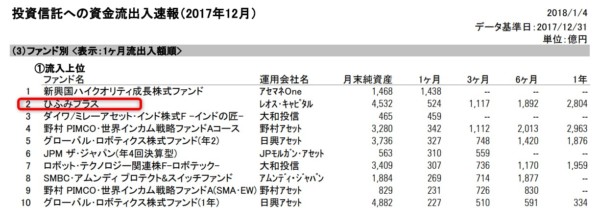

2017年12月のトップ10のファンドです。私はひふみ投信に積立しているので、ついつい気になっちゃいますが、なんと2位ですね。

1か月で524億円のお金が入っています。

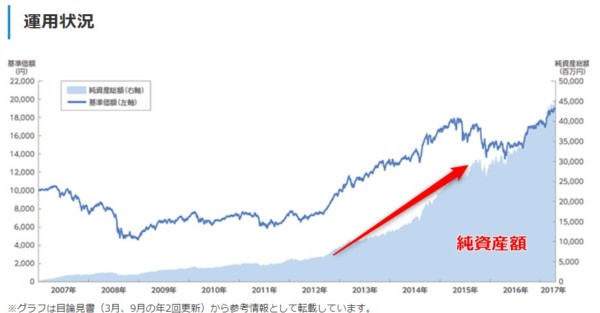

ひふみ投信の運用レポートを見ると、2017年からグンと資金が流入していることが分かります。これは東京カンブリア宮殿で放送されたのが大きかったらしいです。

もう一本、積み立て投資をしているセゾン資産形成の達人ファンドですが、こちらも順調に資産は増えています。

ひふみ投信もセゾン投信も、見ようによっては中途半端なリターン、中途半端なコストと思えるかもしれません。

インデックスより高いリターンを出しており、資金流入のあるファンドなので、(現時点では)中間償還という強制終了の可能性は薄いので、ある意味安心して続けられると思っています。

余談 ひふみ投信の1年

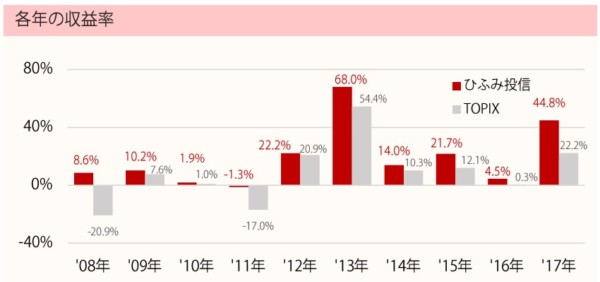

余談ですが、ひふみ投信の運用レポートで各年の収益率がアップされていました。

2017年はTOPIXよりも格段に高いパフォーマンスを発揮しています。

過去2番目の運用の高さですね。

リーマンショックのあった年にリターンを上げていることがすごいですが。

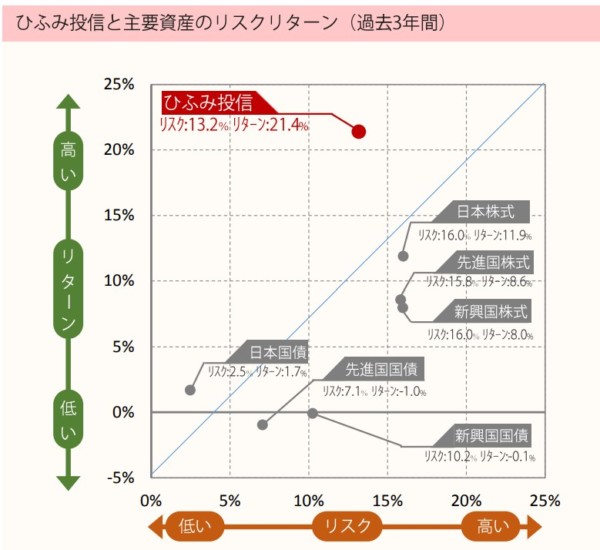

各インデックスファンドとのリスク・リターンの比較しています。

リスクは低く、リターンが高いというのがひふみ投信の特徴でもありますね。

インデックスファンドが柱としつつアクティブファンドも

インデックスファンドは積立投資の柱となりますが(といいつつ私はアクティブファンドが主)、選んだファンドがあまりにも資金流入していない場合は問題です。

つみたてNISAの場合、アクティブファンドは15本に厳選されていますので、選びやすいと言えます。

積み立て投資は、コツコツと資産形成できる良い手段です。長い目で、少額でもいいので続けていく。ただ、これだけです。途中で償還されないように、資金流入は見ておきたいですね。

楽天ユーザーであれば楽天証券、それ以外であればSBI証券の口座を持っておくといいでしょう。口座開設にはマイナンバーが必要ですね。

今年もコツコツ積立投資は続けていきたい。

ではでは。

コメント