子どもの教育費を作っていくのに、ジュニアNISAという運用益や配当に対する税金が非課税となる制度を利用しようと思い、口座を開設しましたが、手つかず状態(2018年口座開設、SBI証券)。

投資信託で運用しようか、個別株で安定的に配当金を確実に得ようかと思い、配当金で得ることに考えが傾いていました。

いざ、始めてみようと思うと、年80万円という中途半端な金額が個別株をするには悩ましいことに気付きました。

NTTドコモなど高配当株に投資しようと思っていましたが、考えなおし、投資信託もいいかなと思い始めています。

頭の整理で、今の考えをまとめておこうと思います。

教育費を作るのに、ジュニアNISAを検討されている方の参考になれば幸いです。

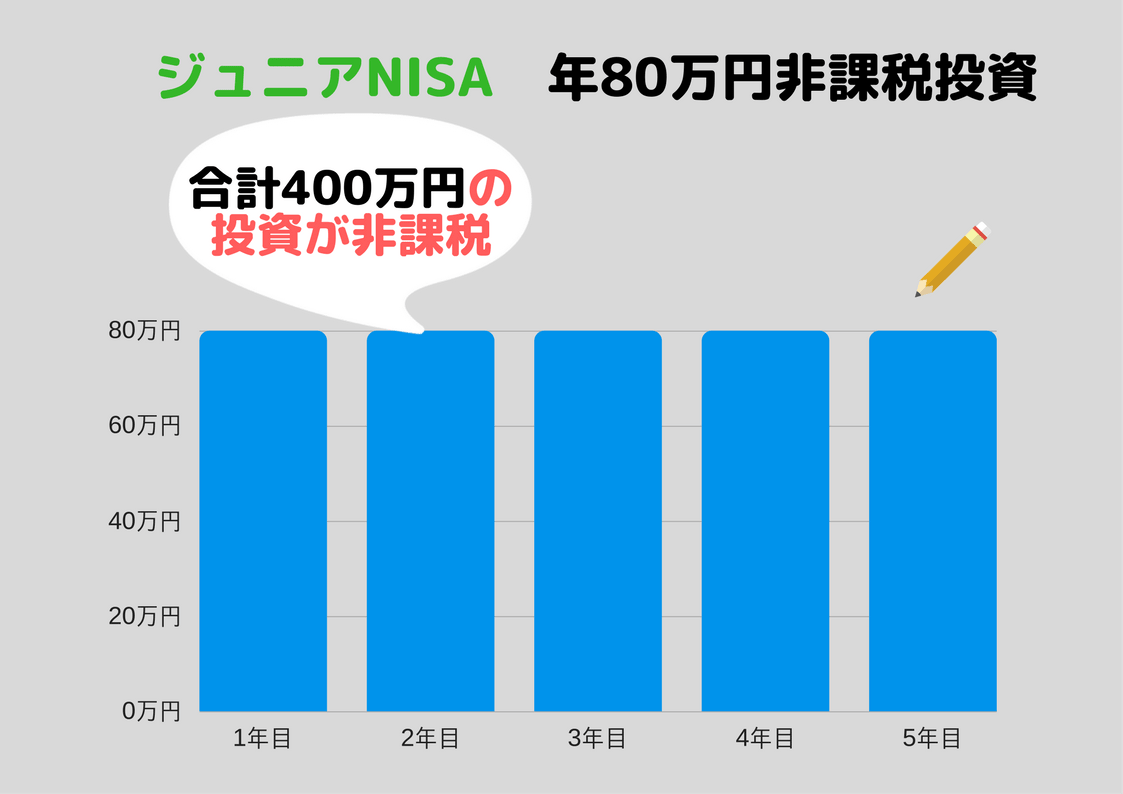

ジュニアNISAは年80万円の運用益→非課税

年間80万円、5年間だと400万円が元本になりますね。

400万円を10年以上運用した場合、2倍になった場合には400万円×20%=80万円が非課税が実現されるというわけです。大きいですね。

配当金狙いだと、400万円×4%=年16万円×10年間→160万円×20%=32万円が非課税の実現。

というわけですね。

配当金を得ることが確実なリターンですが、年80万円だと目いっぱい使える銘柄が少ないなぁというのが印象です。※調べたかぎり

投資信託だと80万円を使い切りやすい

80万円を使おうと思うと、投資信託だと使いやすいです。

なんだかんだで投資信託は便利な存在です。

投資信託は100円からでも投資できますので、投資資金を調整しやすいですね。

そこで、投資信託もしくは上場投資信託であるETF(米国含む)で購入を検討してみました。

NISAを利用しないと、ETFの場合、売買手数料がネックとなります。特に、海外ETFは高く感じます。

しかし、NISAの場合は、売買手数料は無料です(SBI証券)。

これは、国内ETF、海外ETFともに買付手数料が無料となるので、投資信託と同じように利用することができますね。

投資信託のメリット

まず、少額から購入することができるので、買う時期を分散できる。

裏を返せば、毎月積立にしておけば、買うタイミングで悩む必要がないというメリットがあります。

値下がっているときには、まだまだ下がるかも?と思い買うことができず、上がっているときはもう少し下がったら買ってみようとして結局買うことができないというのは、よくあるパターンです。

年80万円の場合、単純に毎月積立をしようとすれば、

66,666円となります。

65,000円×12=780,000円

どこかで20,000円追加するというのが、キレイに80万円投資できますね。

株式インデックスファンドに投資(国内、先進国、新興国)

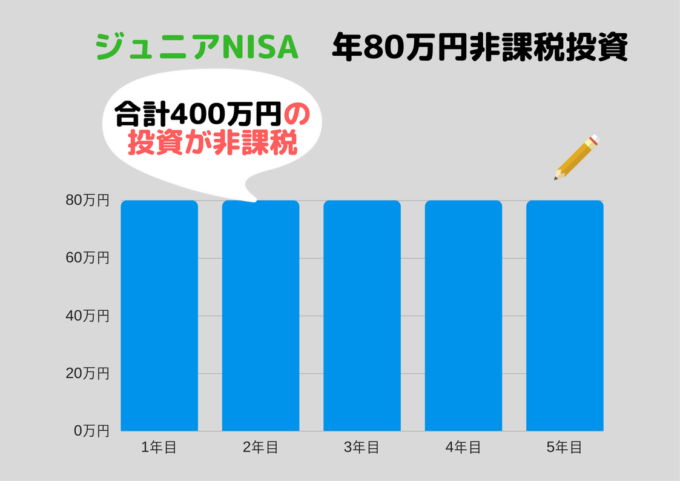

2012年10月末から2017年9月末までの5年間、国内、先進国、新興国の株式(インデックスファンド)に毎月22,000円ずつ積み立てた場合です。

元本396万円に対して、評価額は497万円ほどとなっており、おおよそ100万円の利益がでています。

通常であれば、約20万円は税金が徴収されますが、NISAは非課税です。このメリットが大きいですね。

また、教育費を100万円貯めようと思えば大変ですが、それが投資をすることでリターンという形で生まれてくるのです(投資に絶対はありませんが)。

アクティブファンド(ひふみ、セゾン、SBIジェイリバイブ)

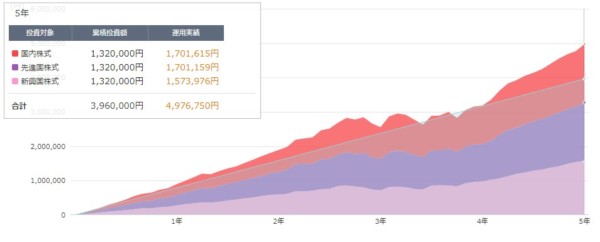

時期はずれますが、2013年2月~2018年2月に毎月65,000円(年78万円)を積み立てた場合です。

元本390万円に対して、686万円まで上がってますね。約300万円の利益です。

アベノミクス相場全快のときですが、それでも大きなリターンです。

アクティブファンドのなかには、こうしたインデックスファンドを上回る成績を出してくれるファンドもありますね。

我が家もひふみ投信に積立投資を毎月しています。

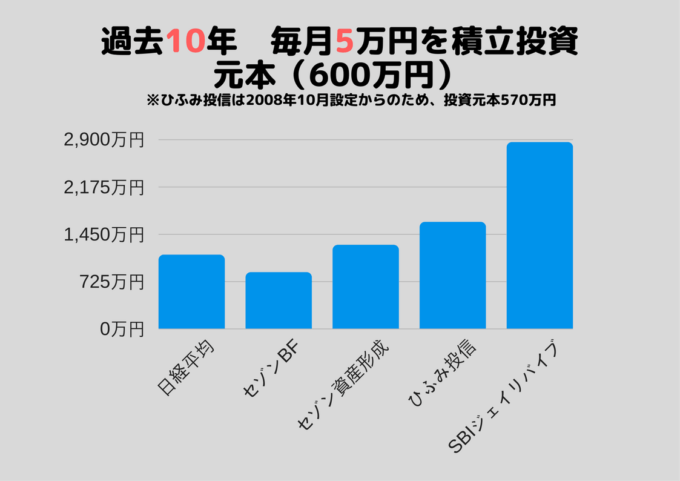

ほかのファンドで見ると、400万円ではありませんが、「過去10年間、積立投資をしていたらどれだけ増えた?&楽天・SBIで積立投資の注文方法」にもあるように、毎月5万円×10年間積み立てた場合をシミュ―レーションした結果です。

10年積み立てると、ひふみは1,000万円以上、SBIジェイリバイブは2,000万円以上も増えていたんですね。すごいことです。

≫ 過去10年間、積立投資をしていたらどれだけ増えた?&楽天・SBIで積立投資の注文方法

子どもが小さい頃は現金を使わない

初めての子育てでもうすぐ4年になろうとしています。

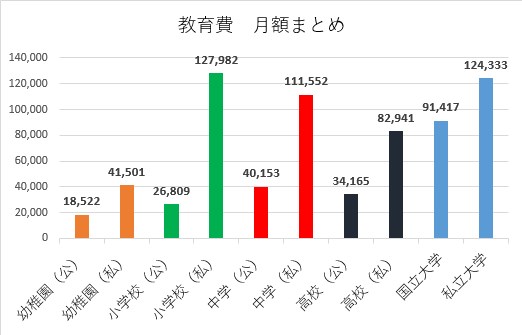

早いものですが、振り返ってみると、保育料をはじめ、家族が増えることでお金はかかりますが、大きな教育費はかかりません。

小学校に上がるまではまさにお金を貯めるゴールデンタイムだと感じます。

また、大きな現金支出もないこと、そして、教育費が大きくかかる大学まで時間があることを踏まえれば、一部を投資に回してもいいと思っています。

ジュニアNISAは、非課税の恩恵がありますが、18歳まで引き出せないデメリットもあります。

慎重に考えながら、投資資金をねん出したいと思います。

投資信託やETF、米国株が年間80万円を目いっぱい使うには、投資資金を調整しやすく勝手が良さそうです。

子どもが生涯にわたって、この投資資産を持ち続けていけること。

そうした資産に投資したい。

きっと子どもたちの選択肢を作る資金になるはずです。

投資信託での積立を基本に、少し米国株にも振り向けたい欲はあります。けれども、基本とおりが一番無難かな。

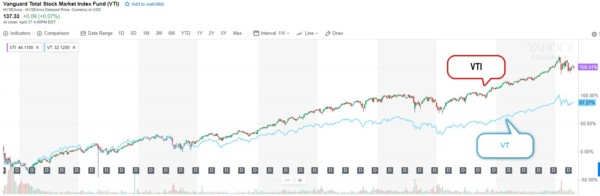

メインは、成長市場である全米株式に投資でき、値上がり益も狙えるバンガード・トータル・ストック・マーケットETF(VTI)になりそうです。

全世界株式に投資する(VT)と全米株式に投資する(VTI)です。

いずれも超ローコストの優良ETFです。

VTIは、2008年10月から2009年3月のリーマンショック期に約40%下落していますが、2008年10月から2018年4月までの約10年間で約150%上昇しています。VTは87%の上昇です。

チャート → Yahoo!finance

どちらが正解かは分かりませんが、成長市場である米国市場にまるごと投資できるVTIを選びたいと思います。

ジュニアNISAのデメリットが詳しく「今から「ジュニアNISA」を利用するのはお勧めしません」にありました。

拘束されることや投資資金が限られることなど、思い直すことに。

やはり、未成年者口座を開設しているので、税金面での優遇はなくても、いつでも(売買して)引き出せるのはメリットが大きいです。

引き続き、投資信託や高配当株で運用します。

ではでは。

≫ SBI証券は未成年者でも口座開設ができます

コメント