お金のことは、とっても大事なことなのに、きちんと勉強する機会って意外とないですよね。

20代後半で結婚を機にお金のことを勉強してきて10年。このブログもお金のことを題材に、3年くらい続けています。

お金は大きく5つの要素だと思っています。

- 稼ぐ

- 払う

- 貯める

- 借りる

- 増やす

最近は「使う」というのも、意識するようになっています。

生活を良くしていくためには、お金の知識は欠かせないですね。

お金を考えておきたい

収入を得る・稼ぐ

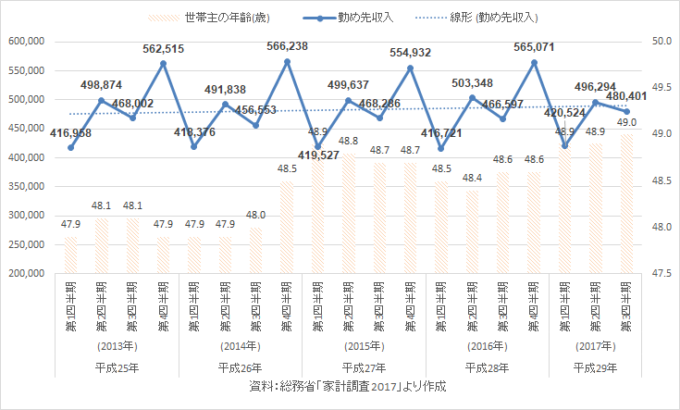

2人以上の勤労者世帯で見る家計調査(総務省)のデータによれば、世帯主が50歳手前で勤労収入は50万弱くらいです。これが普通なのか、高いようにも思いますが、継続的にお金を得ることが大事です。

お金を使うにも、お金がなければ使えませんので、一にも二にも収入が大事です。

私も同様ですが、会社員の場合は、多くは「給与収入」ではないでしょうか。

収入を増やすためには、給与収入だけではなく、株式投資、投資信託、為替、副業、仮想通貨など会社員であっても選択肢が増えています。

政府も原則、副業OKという方針です。

2018年は「副(複)業元年」となると思っています。

副収入を得ることで、視野が広がる、心のゆとりができるなどの副次効果も大きいです。

本業に支障が出ない、家事・育児に支障が出ないというのは大前提ですが、まずはやってみることも大事ですね。

支払う

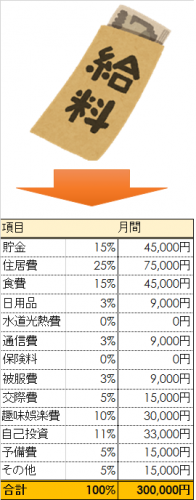

支払うことで意識したいのが、言葉はふさわしいか分かりませんが、「分相応」というものです。

極端な例で行くと、手取りの50%を家賃や住宅ローンに充てると生活できませんよね?

住居費は手取りの25%、できれば20%くらいまでに抑えるとグンと生活の余裕度が上がっていきます。

支払いを抑えれば抑えるほど、お金を貯めることができるので将来の選択肢は増えていきます。

- 過度な住宅ローンを組まない(手取り25%以内に抑える)

- 生命保険に入りすぎない(医療保険は基本不要)

- スマホにお金をかけすぎない(格安SIMの活用で月3,000円~5,000円は節約)

- 節税制度はフル活用する(iDeCo、NISA、医療費控除など)

- ふるさと納税を活用する

- クレカ払いでポイント還元を得る

- 無駄な手数料を払わない(ATM手数料など)

特に、天引きされる「税金」や「社会保険料」は意識が薄くなりがちです。普段、当たり前と思っている手数料ももしかしたら節約できるかもしれません。

節税につながる制度は、積極的に利用しておきたい。

つみたてNISAが始まっていますが、最大20年間で800万円の投資額に対して非課税です。

長期にわたってコツコツと積立していく制度です。年40万円と限度が決まっているので、少額投資に向いていますね。

高年収の会社員は増税ラッシュ

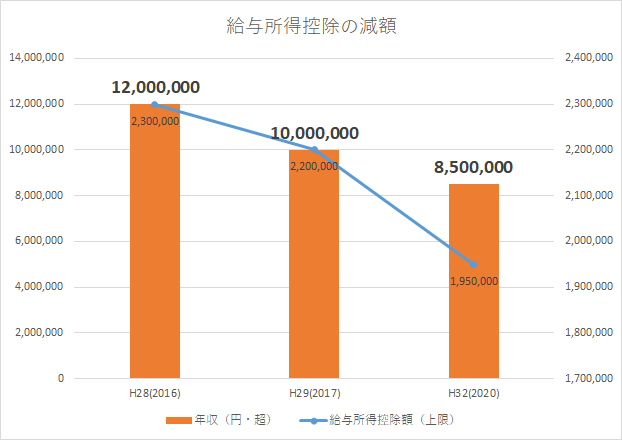

特に会社員は給与所得控除が減額が続いており、手取り減少の要因があります。

年収850万円が高年収とは言い難いと思いますが、2020年以降増税になります。

このほか、子育て世帯であれば、児童手当は世帯のうち年収が高い人を基準としていましたが、夫婦で合算するというような議論も出ています。

≫ 年収850万円超の会社員は増税に。税制優遇のiDeCoやNISAのフル活用を

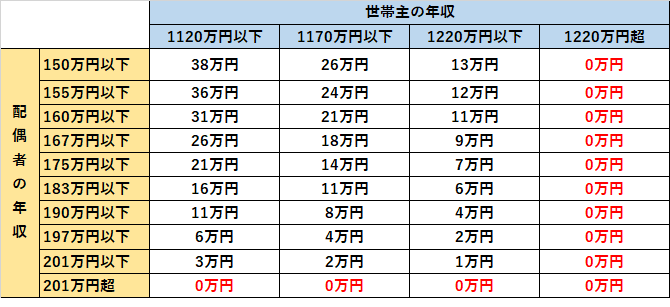

配偶者控除・特別控除にも年収制限

2018年から始まっている配偶者控除。配偶者の年収自体は引上げられましたが、世帯主の年収には上限が定められました。

実質増税になる世帯も増えていきます。

普段、天引きで気づきにくいものですが、こうした税制度などは知っておくことは欠かせません。私たちが働いた得たお金ですからね。

貯める

入ってきたお金をそのまま使ってしまっていると、いざまとまったお金がいるときに対応できません。

貯金はコツコツ、時間をかけて、築いていく。

これが大事ですね。

最強の方法は「天引き(先取り)」です。

この仕組みを取り入れるだけで、意識せずに、勝手に貯まります。

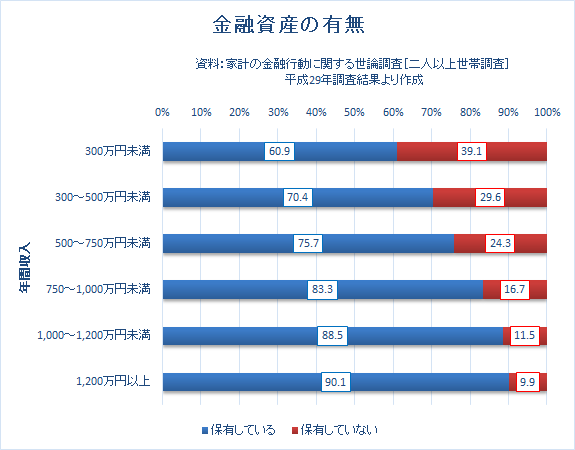

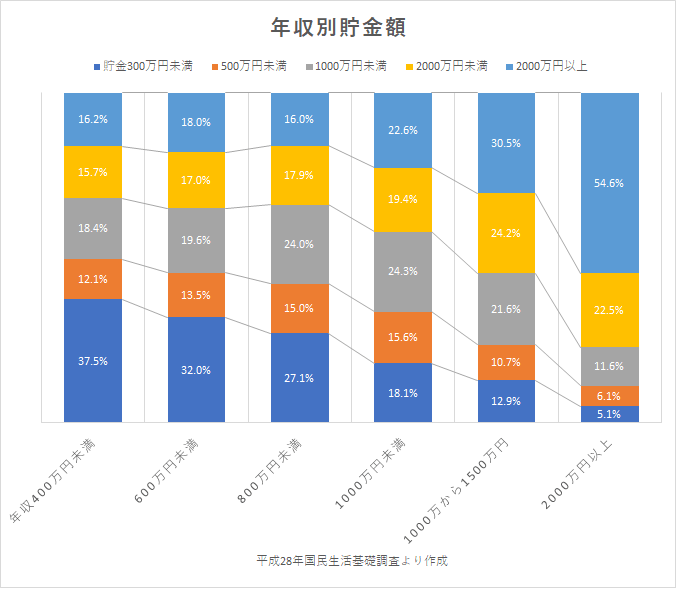

年収が高いほど貯金はしやすいですが、貯金ができない世帯も1割以上はいます。

お金を貯めるにはどうすればいいのか?というのを学校で習ったりしませんが、貯金をしていくことって大事ですよね。

ライフプランに応じて、いつ、どんなお金が必要なのかというのを考えておくことが大事です。目標があったほうがお金は貯めやすいですからね。

年収600万円未満でも2,000万円以上の貯金を有する人は18%もいます。

年収が高いほどお金を貯めるのに有利なことは間違いありませんが、それだけでお金を貯めれるわけではありません。

積立天引き貯金をコツコツと続ける。残りのお金で生活をする。

このシンプルさが強いのです。

≫ 積立の威力は金額だけでなく良い習慣ができること。30代は貯金1,000万円をめざして行動あるのみ。

借りる

お金の借り方も知っておく必要があります。

私は2つの借り方があると考えています。

- 自分の意志で借りるお金

- 勝手に借りてしまっているお金

自分の意志で借りるお金

自分で借りるお金の代表的なものは、住宅ローンです。

お金を借りるのは、住宅ローン以外は利用すべきでないと思っています。

金利が高すぎるからです。

特に消費者金融は利用すべきでない。

欲しいものがあれば、お金を貯めて、お金を作ってから手に入れるが大原則です。

勝手に借りてしまっているお金

勝手に借りるお金なんてないだろう?と思いますが、代表的なものとして考えているのがクレジットカードのリボ払いです。

クレジットカードのリボ払いについて、毎月の支払額が一定だから楽ちん!なんて思っている方も多くいます。

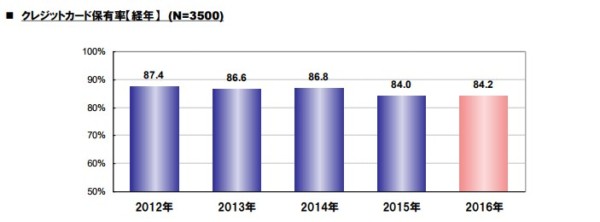

今や、クレジットカードの保有割合は80%を超えています。

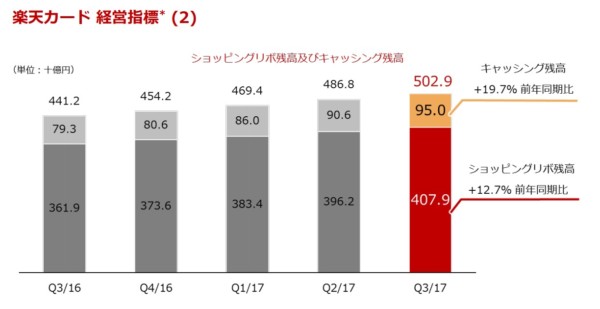

クレカ会社の大事な収入源として、リボ払いの手数料があります。

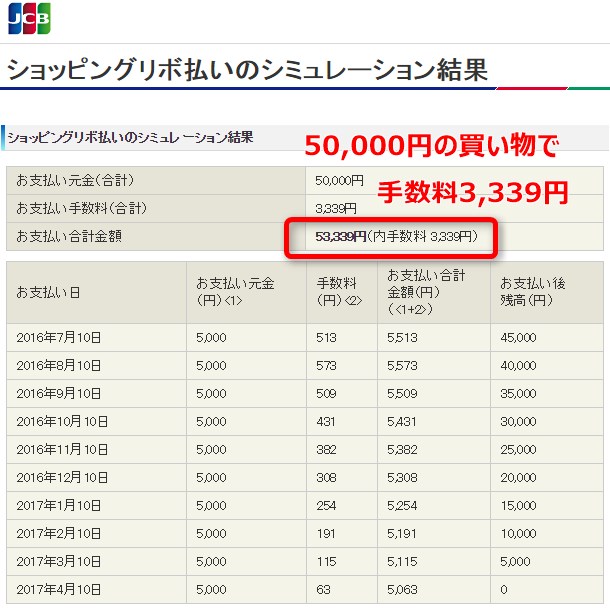

リボ払いは、毎月の支払額が一定になるというメリットはありますが、リボ払いの金利はめちゃくちゃ高いのです。

カード取扱高トップの楽天カードですが、親会社の楽天は経営指標として、リボ残高とキャッシング残高を掲げています。

リボ払いの多くは年利15%の手数料がかかってきます。

銀行の預金は0.001%くらいですよ。

投資信託報酬が1.0%で高いと言われてるくらいですよ。

住宅ローン金利は、0.5%~1.5%程度ですよ。

リボ払いの手数料は15%なんですよ。

例えば、50,000円の支払いでリボ払いを利用すると3,339円も多くお金を払わないといけません。

一度の買い物に対してだと、支払額は平準化されて分かりやすいかもしれませんが、それが二度目の買い物、三度目の買い物・・・となっていけば、どの買い物に対するお金を払っているのか訳わかりません。

把握するのはほぼ不可能と言ってもいいでしょう。

目をそむけたくなります。

「あとからリボ払い」などリボ払いに関する誘惑は多いですが、絶対に利用してはいけない。痛い目を合ってからは遅いのです。

≫ 日本クレジットカード協会「リボ払いの特徴と利用上の注意」

≫ リボ払いは地獄の始まり。転落する前にリボ払いは使わず、クレカは1回払いを徹底せよ。

144のルール

144のルールとは、144を年利で割れば4倍になる大体の年数が分かるルールです。

分かりやすいように14.4%の利息と考えると、

- 144÷14.4%=10

消費者金融やリボ払いで返済をしないでいると、約10年で4倍にも膨らんでしまうのです!

それだけ大きな利息だということが分かりますね。

増やす

最後に、お金を増やす選択肢を持っておきたい。

今は、仮想通貨がブームですが、初めて値動きのある資産(リスク資産)にお金を投じる場合は、仮想通貨よりも投資信託や株式投資を薦めたい。

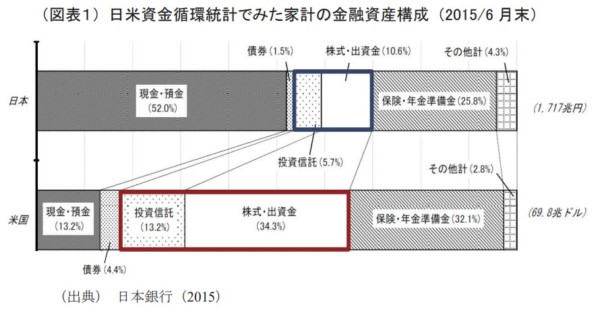

自分たちのお金を投資を通じて増やすという教育ができている米国では、約5割が投資資産だそうです。

一方、日本は預貯金が大半を占めます。

給料だけでお金を増やそうとしても、時間もかかります。

人生100年時代において、「長期」「積み立て」「分散」投資により、お金に働いてもらうことが大事です。

繰り返しになりますが、つみたてNISAなどを活用して、支払う税金を小さくすることも大事ですね。

ライフプランに応じて、投資の力・複利の力を利用しながら、お金を増やす仕組みとを取り入れておきたい。

複利とは

22歳から65歳まで毎年約22万円を年利8%で複利運用すると、65歳のときには7,700万円にもなります。

元本は1,000万円足らずです。

「複利」とは利息が元金に組み込まれて、それに対してさらに利息が付く仕組みです。

複利の力を活かすからこそ資産を増やしていけますね。

人生のプランのため、お金を知っておこう

税金、社会保険の制度などを知っておくことで防げるお金の支出もあります。

自分たちのお金を「守る」ために、お金について勉強をしておきたいですね。

- 収入(稼ぐ)

- 払う(税金や社会保険の知識も)

- 貯蓄習慣(貯める)

- ローンやクレジット(借りる)

- 資産運用・複利の力(増やす)

まずは、少額から初めてみることで経験することが大事です。

1,000円の天引き貯金、1,000円の積立投資。

そこから多くの物を得ることができます。

来年再来年と毎年生活を良くしていくためにもお金の知識は欠かせません。

過度な不安を持ちすぎないためにも、「収入の範囲内で生活」をして、お金を貯め、お金を増やしていく仕組みづくりが大事ですね。

そして、規則正しい貯蓄の習慣と複利のマジックを利用することで資産形成につなげていけます。

私ももっともっとお金を学び、ブログを通じて共有していきたい。

ではでは。

<目次>

第1章「お金を稼ぐ」かしこい方法 収入の巻

第2章「お金を貯める」かしこい方法 資産運用の巻

第3章「お金を借りる」かしこい方法 ローン&クレジットの巻

第4章「お金を増やす」かしこい方法 投資の巻

第5章「お金を守る」かしこい方法 リスクマネジメントの巻

12のマネーの公理からなる本。一番最初の「第一の公理 リスクについて」は特に何度も何度も読み直したいところです。

日比谷公園設計者で一代で財を築いた本多 静六の著書。堅実な貯金習慣と効率的な投資こそが資産形成です。

](https://jin-plus.com/wp-content/uploads/2018/01/6d421137d5e367198acfa255043ae38e-500x372.png)

コメント