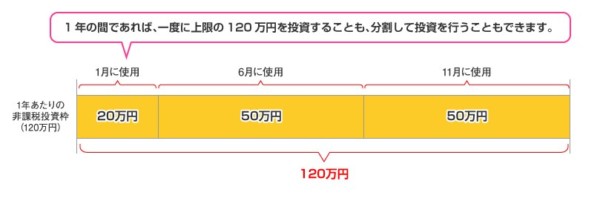

株式投資の売却益などが非課税となるNISAの枠が余っています。

年間120万円ですが、使い切るほうがやはりいいのですが、中途半端に20万円ほど余っています。

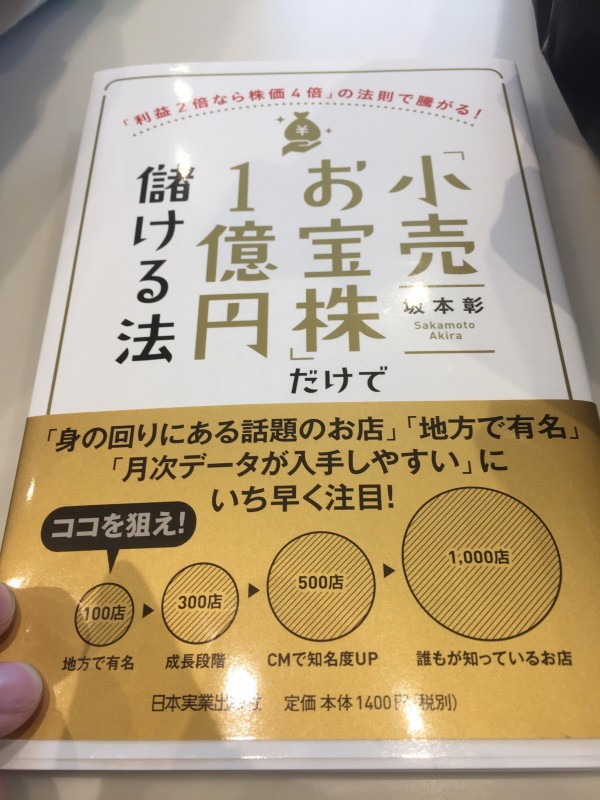

今年は小売株に興味を持って投資したいと年初に言っていました。

そこから、メインは配当株へシフトし、通信株などに割り当てていますが、ちょくちょくと小売株も買っています。

今年は小売株が結構熱かったんですよね。

投資をする際には、身近な商品を扱う企業に着目するというのはやはり良かったのです。

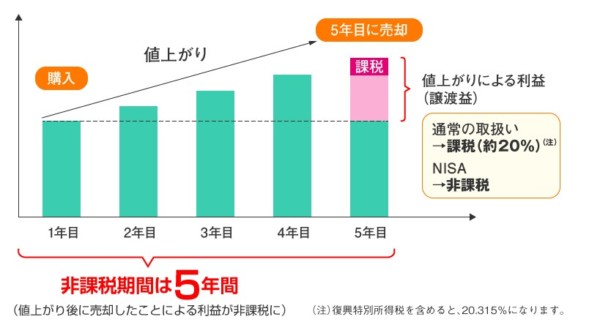

NISAとは?

NISAは、2023年まで投資可能な非課税制度です。

来年から始まる積立NISA(つみたてNISA)と違って、非課税期間は5年間です。ロールオーバー利用で実質10年です。

株式投資や投資信託でも適用されます。我が家も夫婦揃って利用していますが、配当金や値上がり益が非課税になるので、手取りが増えて大きいんですよね。

そのNISA枠が20万円ほど余っているのです。

今年爆上げした小売株

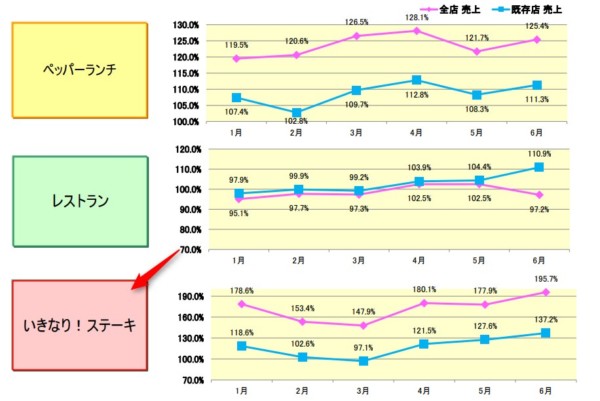

いきなりステーキ!

東証一部上場のペッパーフードサービス。今年、テンバガーになった株ですね。うらやましい。

一度も食べに行ったことがないのですが超人気のようです。

信じられないくらい売り上げていますね。前年度比で1.5倍~2.0倍と飲食業界では考えられないくらいです。

株式投資って最先端技術とかハイテクとか、そういうものが上がりそうなイメージを持っている方も多いかもしれませんが、地味にこうした小売の爆上げ力はすごいです。

串カツ田中

もう一つは串カツ田中です。年明けからちょくちょくとお店を利用していて、着目していました。串カツ田中のレビュー記事も書いてくるくらいですw

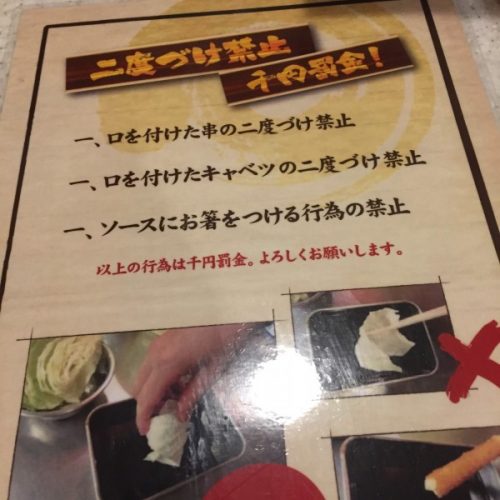

社長の発言に、「ただただ衣つけて揚げただけのものだけど拘っている」というのが分かるくらい、店内はキレイですし、味も美味しいのです。

1回行くと2,000円くらいですが、満足度が高いお店です。

株価が高すぎて手を出せなかったのですが、あれよあれよという間に上がっていきました。

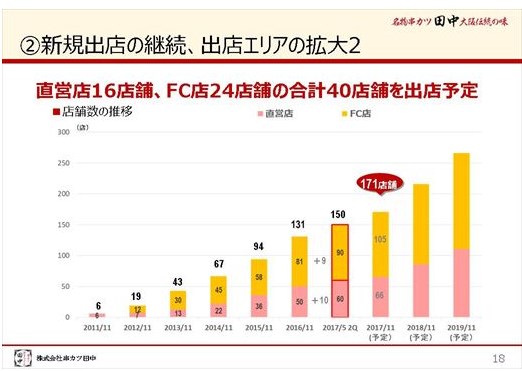

PERは100倍を超えているので、手が出せませんが、まだ150店舗ほど。

伸び余地はありますね。

社長の決算発表の動画を見ましたが、好印象を受けました。

利用しやすいお店ですね。

株主優待

私の周りでは、ほとんど投資をしている人がいませんが、何人かいます。

たまに、ランチに誘い出しては、その時々の情報を交換しあっていています。

株主優待狙いの投資もなかなかいいと小売株を中心とした投資で、着実に利益を出しています。小売株は、業績がなぜ上がっているのかも想像しやすいですし、楽しみやすいですね。

銘柄は少数にして、できるだけ決算の動画などを見たりしています。

経営はやはり”人”です。どういう人が経営をしているのか。どんな考えをもっているのか。

どこを見ているのか。そうしたことを見るだけでも面白いのです。

小売株の魅力は、

「業績判断がしやすい」

「株主優待」

「自分で食べに行って判断できる」

などがあります。

飲食は串カツ田中の社長や鳥貴族の社長も言っていましたが、「真似されやすい業態」です。すぐ儲かると分かるとパクられるそうです。

両社長がしきりに言っていたことは、「社員への還元」です。

飲食業界は労働環境が良くないイメージがあるので、「働きやすい会社」というのは意識してそこにお金も投じているようです。

利益だけでなく、社員が満足して働ける場所づくりを明言している社長には好感が持てますね。

今では決算動画を見て、社長の見ている方向を知ることができるので、必ず見るようにしています。ワクワクしますよ。株価も会社も成長していくと。

高配当株への投資

もう一つ。

今年から注力しているのが、配当金を得る目的の投資です。

インカム重視です。

給料以外の安定したキャッシュフローを家計に取り入れるため、連続増配株を中心とした配当を出す企業に資金を振り向けています。

目標は高く、「野望は年間90万円の配当(住居費相当)。増配銘柄を増やし家計の余裕度を上げていく」にもあるように、住居費を配当金で賄うことです。

そのために少しずつ振り向けています。

今のように株価が高いときには、いつ暴落が来るかは分かりません。暴落が来たときは避けようがないので、暴落のクッション材にもなる配当を出す企業に投資をしています。

特に、米国株への投資は重視しておきたいところではないでしょうか。

米国株は連続増配株が多い

25年連続して増配している企業などがゴロゴロいます。

私は、安定したキャッシュフローがあること、生活必需品や習慣になる商品を売っている企業への投資を重視しています。

業績が安定していること、キャッシュ創出力が高いからです。

通信株(AT&T、ベライゾン、NTTドコモ、KDDIなど)やタバコ銘柄(アルトリアグループ、ブリティッシュアメリカンタバコ、JTなど)がそれにあたります。

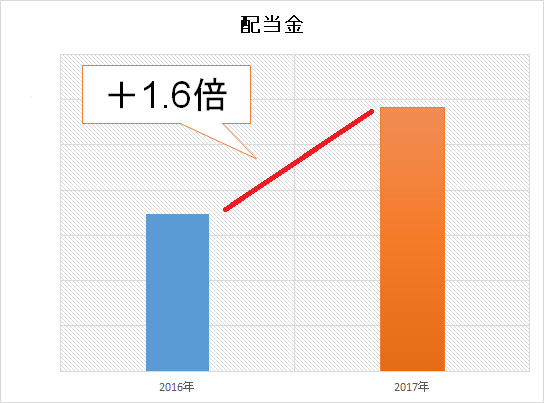

配当金は徐々に増えています。

≫ 配当収入は長期では大きなリターンとなる。10年後を見据えてインカムを増やそう

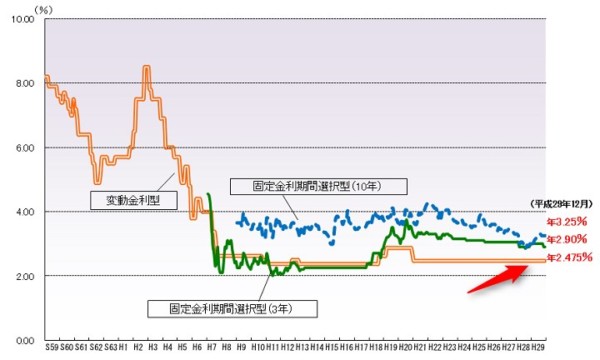

通信株のように一度契約すれば安定して料金を支払ってもらえる業種は好みます(保険などもそうですね)。

最近は、楽天が通信企業への参入を表明していますが、10年はかかるでしょう。

設備投資が思い負担なのが通信業界。ドコモ、KDDI、ソフトバンクの牙城を崩すのは簡単ではありません。安売りすれば、キャッシュを作る魅力を半減してしまうと思います。

話を戻して、日常で当たり前のように買う商品を提供しているのも好みです。私はタバコは吸いませんが、商品としてはそうですね。ほかには、清涼飲料水や日用品メーカーも好みます。

米国株への投資は、住信SBIネット銀行を利用して為替手数料を安くできるSBI証券が便利ですね。

≫ 為替手数料4銭に。住信SBIネット銀行でドルに替えてSBI証券にリアルタイム入金する方法

収入増、支出減、運用益

私は毎年少しずつ、生活を良くしたいと思っています。

誰もが思うことではないでしょうか。

去年より今年、今年より来年。

良い年にしていきたいのです。

そのためには、収入を増やす仕組みはとても大事です。

株主優待や配当を楽しみながら、のんびりと投資をしているので、日中株価が気になることはありません。

買ったあとは、ほとんど気にしないくらいです。

株価が気になると下がるんですよね。なぜだか・・・。

小売株は株主優待を楽しみながら、値上がり益も狙えます。身近なところに光る原石はあるのです。

配当株は、家計を強くしてくれます。

ちょっとずつではありますが、のんびりと投資資金が貯まれば投資するというサイクルを回していきたい。

ちなみに、20万円のNISA枠はブリティッシュアメリカンタバコに投資することにしました。

配当金が入ると嬉しいものです。

ではでは。

コメント