積立投資で資産形成をするための税の優遇制度(NISAや確定拠出型年金iDeCo)の後押しもあり、40代以下の若い世代に人気のようです。(日本経済新聞「積み立て投資に勢い」)

2018年1月末現在で、現行NISAやつみたてNISA、個人型確定拠出年金iDeCoを合わせると150万口座を突破しています。

2018年から始まった”つみたてNISA”は、20代~40代が8割と若い人たちに人気ですね。

こうした背景には、年金不安から来るもののようです。私たちが年金をもらうときには、このままいくと”支払時期の後ろ倒しリスク”と”減額リスク”があります。

この記事を読んでいて年金不安に対する備えも大事ですが、ふとよぎったのが「働けないリスク」です。

働けないと収入がストップするので、保険金が出る死亡リスクよりも高いです。

積み立て投資による資産形成は、将来の老後資金への備えもありますが、働けないリスクにも一定対応できるものだと思います。

リスクヘッジを考えるお金への備え

働けないリスク

働けないリスクは、まだ感じたことがありませんが、考えると一番ゾッとします。

住宅ローンや教育費などは死亡した場合は生命保険がありますが、働けないリスクへの備えは現時点ではほとんどできていません。

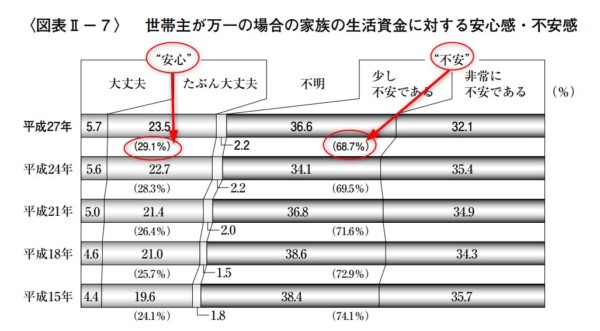

世帯主に万が一があった場合の生活資金に不安を持っている方は、約70%と多くの世帯が思っています。

これは当たり前というか、3割も大丈夫と思っているのが多いなという印象です。

我が家もどちらかというと7割に入るなぁ。考えたとき、不安のほうが大きい。

ここで、こうした働けないリスクに対しては「保険」が思いつきますが、働けないリスクに対する保険はハードルが高すぎる(60日の免責期間があるなど支払い要件が厳しい)と感じ、加入していません。

(保険というメリットもあるけど)自分でもコントロールできない(貯金だとコントロールできる)のもデメリットです。使いたいときに使えるものでないと、お金って意味がないと感じます。

働けないリスクはどのくらいあるのか

これは正直分かりません。という考えたくもありません。

健康が一番です。そのために時間も使って行かなきゃいけない。睡眠第一。

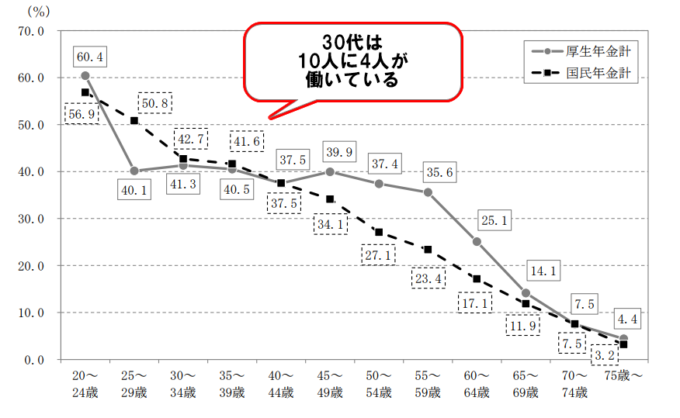

ところで、厚生労働省の年金制度基礎調査(障害年金受給者実態調査)を見てみると、障害年金を受けられる方で働いている人の調査がされていました。

それでは、20代・30代は10人に4人が受給されながら、働いて収入を得ています。

これが高いのかは分かりませんが、労働力調査の就業率と比較すると低いと感じますね。

男女でも変わってくるかもしれません。

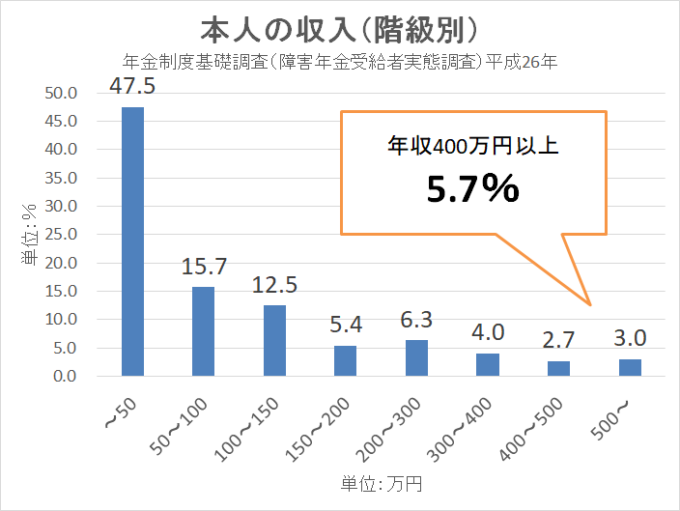

収入はどのくらい

障害年金を受けられる方で働いている人の収入は、多くが50万円以下と厳しいものです。

年収400万円以上となると6%程度となっています。

これは全年齢のデータですが、年齢階級別に見てもほとんど同じでした。

誤解があってはいけませんが、働けないリスクと障害年金受給者は関係ありません。

今と同じように働けなくなった場合は、厳しい懐事情になるというのは予想できます。

長生きリスク

人生100年時代という言葉を聞く機会も増えましたが、長生きリスクもあります。

理想は元気で長生きです。やりたいことはいっぱいあるので。

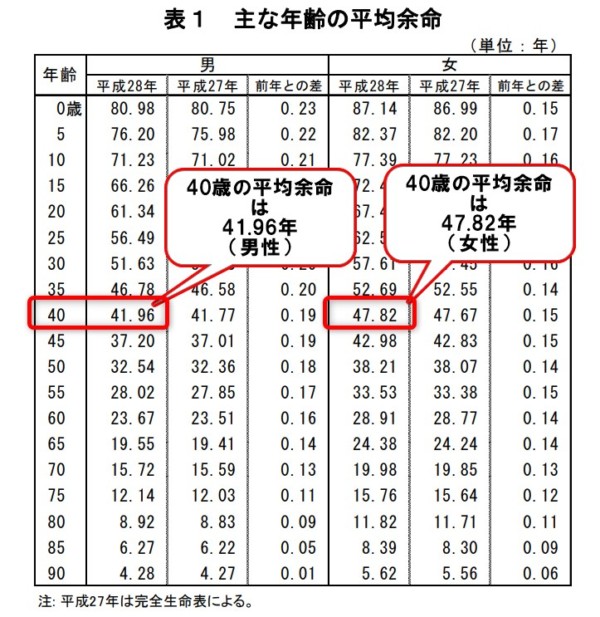

厚生労働省の平成28年の簡易生命表の概況を見てみると、40歳の平均余命は男性の場合約42年、女性の場合は約48年となっています。

65歳で退職したとしても、平均で25年以上の人生があるわけです。

25年って長いですね。それも健康リスクを抱えながらの25年です。

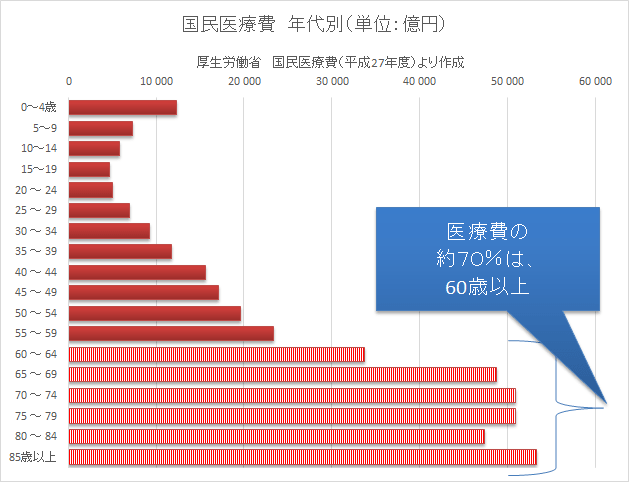

私たちが使う医療費の約70%は60歳以上です。

健康への投資というのは、想像以上のリターンなんだと思います。

もっと歩いて走って、健康への投資をしていかなきゃと思います。

働く収入以外も作ることが重要

心配しすぎてもよくありませんが、やはり働く収入をしっかり得ることが最も重要ですが、それ以外の収入も必要ですね。

働く収入のほうが資産形成は早いので、それは絶対第一。

配当金収入だろうが、不動産収入だろうが、働いて得る収入のほうがインカムは早いです。

しかし、労働収入”だけ”ではなく、配当金などの”不労収入”など「複」収入化で安心度も上げていくことができますね。

マイホームも慎重さも必要か

マイホームは人生のなかでも大きな支出ウェートを占めるものです。

このため、慎重さは必要になってきそうです。

一方、”売れる”・”貸せる”マイホームの場合は、リスクヘッジにもなります。また、団信があるので生命保険への拠出を一定抑えることで、貯金力の向上にも寄与しますね。

不動産は立地が重要なので、立地にこだわることは忘れずに物件選びをしたいものですね。

≫ 含み益1,000万円以上!?誰でもできるマンション購入で気を付けた3つのポイント

積立投資は最も手軽 長く続けたい

冒頭の日経記事にあるように、40代以下の若い世代に積立投資が人気となっています。

とてもいいことですね。

私も20代から続けておけばよかったと後悔しています。なので、いま続けている積立投資は歯を食いしばって続けていこうと思っています。

つみたてNISAや個人型確定拠出年金iDeCoは、時間を味方につけた資産形成をすることができますね。

漠然と不安を持つだけでなく、行動を起こす、それを続けるだけで一歩も二歩も不安から遠ざかっていくことになるはずです。

積立のしすぎで、今使うお金が不足してしまっては元も子もありませんが、備えていくことは、時間をかければかけるほど毎月は少額で済みます。

早く始めた方がいいのが積立投資とも言えますね。

いつでも換金できるNISAも魅力的です。

また、60歳まで引き出せないリスクはありますが、掛け金がすべて所得控除という形で節税できるのもメリットが大きいですね。

iDeCoでは、運営管理手数料が無料の SBI証券(iDeCo) 、楽天証券(iDeCo)、 マネックス証券 の主要ネット証券がやはりおすすめですね。

≫ 節税メリット大!自分で作る個人年金iDeCoはボーナスを利用して積立もできるように

リスクを頭の片隅に入れながら、淡々と投資を続けていきたい。

ではでは。

コメント