教育費を貯める手段は、学資保険や預貯金などもありますが、国が用意してくれている制度のひとつとして「ジュニアNISA」というものがあります。

いまのところ2023年までの制度ですが、年間80万円の投資の運用益や配当に対する税金が非課税となる制度です。

≫ ジュニアNISAを申し込み。非課税の恩恵を活かしていくことで資産を増やせるか。

年末にジュニアNISAを申し込み、書類不備で戻ってきて、若干やる気をなくしつつ、重い腰を上げて住民票を取りに行って、ようやく口座を開設することになります。

どうして運用しようか、悩んでいますが頭の整理がてらに、まとめておきます。

ジュニアNISAの運用は個別株か?投資信託か?

ジュニアNISAでの運用は、18歳まで引き出せないという資金拘束デメリットがあるので慎重にしたいところです。

しかし、年80万円×5年=400万円の投資に対する税金が非課税というのは大きな魅力です。

NISAは外国税額控除が使えない

真っ先に思い付いたのが、米国株での運用です。

しかし、米国株については、NISA口座の場合、外国税額控除の適用が受けられず、完全に非課税にすることができません。

また、為替リスクも一応あるので(基本的に為替リスクはそれほど意識してないですが)、日本円で運用するのがベターかなと思っています。

Q)米国株式の配当金は、外国税額控除の適用を受けられますか?外国税のみ課税されることから二重課税に該当しないため、外国税額控除の適用を受けることができません。

引用-SBI証券-

仮に受けることができたとしても、所得のない未成年であればそもそも外国税額控除は使えません。

また、外国税額控除を気にしなくて済むADR(米国預託証券)では、為替リスクが複雑になり、リスクも高くなると感じています。

ADR(米国預託証券)とは、「American Depositary Receipt」の略称で、もともとアメリカの投資家がアメリカ以外の外国企業に自国通貨(ドル建て)で投資できるように作られたものです。

外国企業の株式を信託銀行などの預託機関(BNY Mellon, Citi Bank, Computershare Trust Co., Deutsche Bank, J.P. Morgan Chase)に預け、これを担保にADRという証券を発行し、通常の米国株式と同じようにアメリカ市場で売買できるようにしたものです。

引用-ADR(米国預託証券)とは -

現地配当課税がないので、やや有利ですが、例えば、英国の会社であれば、GBP(英ポンド)→USD(米ドル)→JPY(円)と3つの通貨の値動きに影響されてしまいます。

個別株で運用すべきか、投資信託か、あるいは、その両方か。

個別株 NTTドコモ

個別株に投資する場合は、財務安定力があり、配当金の高い企業への投資が選択肢です。

値上がり益を狙うのが一番リターンが高いですが、うまくいきそうにもないので、配当金で確実にキャッシュを増やすほうが無難です。

JTかNTTドコモか悩みましたが、年80万円という制限があるので、NTTドコモを中心に考えています。

配当利回りは両企業とも3%後半とそん色ありません。

2017年末現在では、JTは年間150円、NTTドコモは100円の配当金なので、JTのほうがキャッシュは多くもらえます。

しかし、

- JT 100株 30万円程度

- NTTドコモ 100株 27万円程度

となっていますので、年80万円だとJTはがんばっても200株しか買えません。

一方、NTTドコモはハードルは高いですが、20万円まで株価が下がれば、400株買うことも可能です。

そうなると、

- JT 200株 配当金150円×200株 = 30,000円

- NTTドコモ 400株 配当金100円×400円 = 40,000円

100株ベースではJTのほうが配当金は多いですが、多く株数を買えるNTTドコモのほうが有利と言えます。

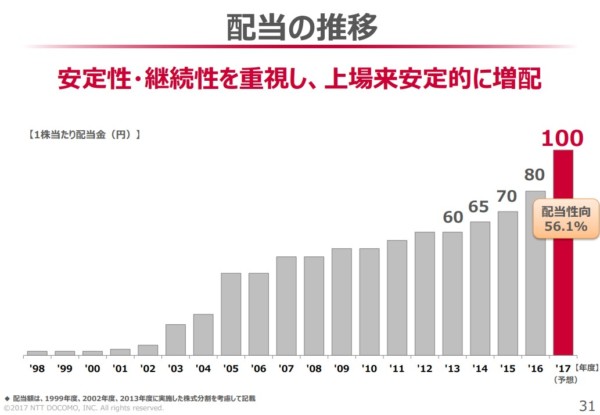

どちらも増配に積極的ですので、2023年までに投資すると更なる配当の積み増しができそうです。

NTTドコモの業績・財務安定性

スマートフォンはもはや生活必需品ですし、金融危機が起こって株価が大暴落しようが、地震が起きようが、スマホを手放す人はいないと思います。

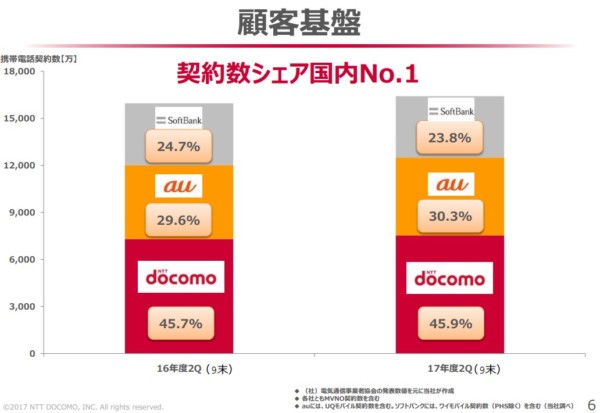

格安SIMは思った以上に普及していませんし、国内で5割近いシェアを持つドコモは圧倒的な強さを誇ります。

このところは、格安SIM対抗やdポイント付与などスマホ収益以外の事業にも力を入れています。dポイントは使いやすくなっていますしね。

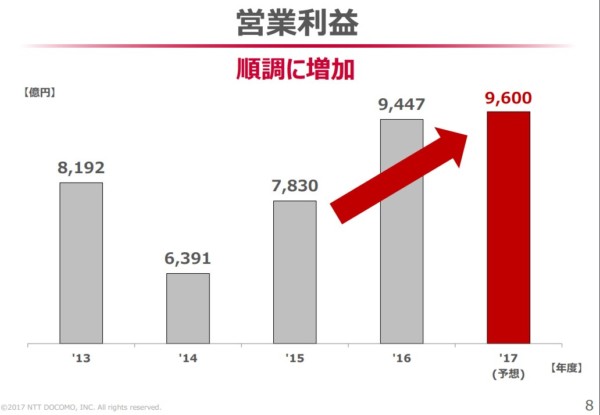

そのドコモは1兆円近い営業利益を出す企業へ成長しています。

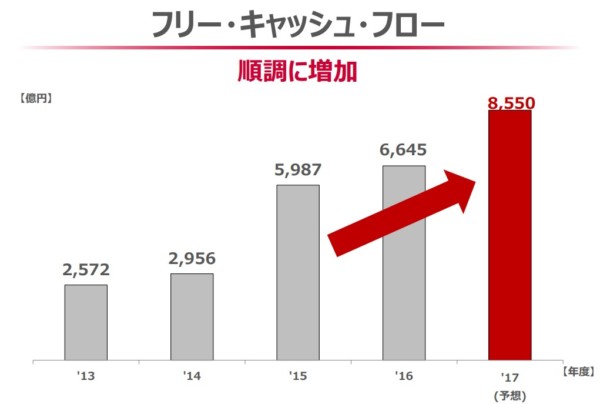

携帯電話会社は、設備投資で金を食う業態ですが、キャッシュフローも順調そのものです。

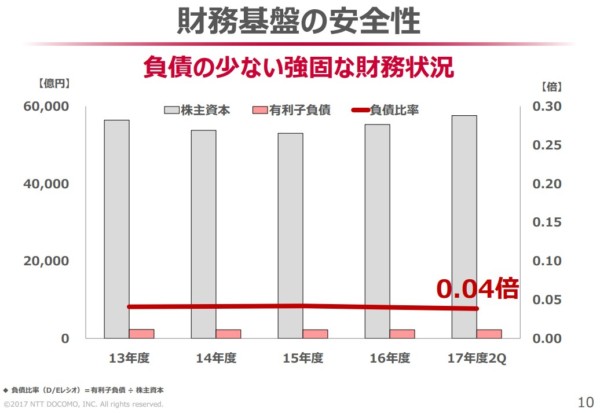

高い利益率やキャッシュを総出力は、財務の安定性につながっていますね。

ソフトバンクのような投資会社と違って、携帯電話事業の一本足打法的なドコモは、負債も少なく、財務の安定性は抜群です。

子どもが18歳になるまでの15年間でもっとも避けたいのが、倒産リスクですが、ほぼ皆無と言っていいでしょう。

5Gで未来が変わる

電気が家庭の隅々に行き渡っているように、インターネットも同じようになっていっています。そのなかで、5Gという新たな領域が生まれ、そのうち当たり前の存在になるでしょう。

ドコモの役割はますます大きくなっていくことが予想されます。

株価はもうちょっと下がってほしい

株価はこの半年くらいは2,500円から2,800円くらいで推移しています。

80万円フルに活用するためにも、2,500円以下に下がって欲しいなぁというのが本音です。

もともと株価の波はあまり大きくないので、株価下落リスクも小さいですね(逆に、上がるリターンも小さいけど)。

なにより、魅力なのは配当金です。

上場来減配をしたこともなく、今後もゆるやかに増配を繰り返してくれることが期待できます。

NISAは、配当金に対しても非課税です。

このため、投資する際の原資に配当金を使うことができるので、サラリーからの資金を少なくすることができるのも魅力に感じています。

例えば、100株買うのに25万円が必要だとしても、1年目に400株持っていれば、年間4万円の配当があります。

2年目以降は、21万円用意すれば、100株買える計算ですね。

この配当金がどんどん増えていけば、ますます私たちが用意する資金を小さくすることができるというわけです。

配当金は確実なリターンなので、魅力度は高いですね。

投資信託という手段

ジュニアNISAも、ロールオーバーが可能なので、二十歳まで運用することができます。

複利の力を活かしやすいのが、投信信託での積立ですね。

少額でも投資ができることや、積立投資によるドルコスト平均法と呼ばれる投資手法を利用できます。

積立投資の良いところは、買うタイミングを考えなくていいところです。

SBI証券であれば、毎日買付ということもできます。インデックスファンドがメインとして考えられますが、アクティブファンドも有効に使いたいです。

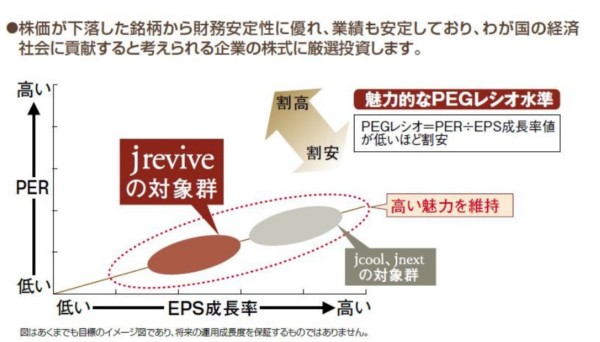

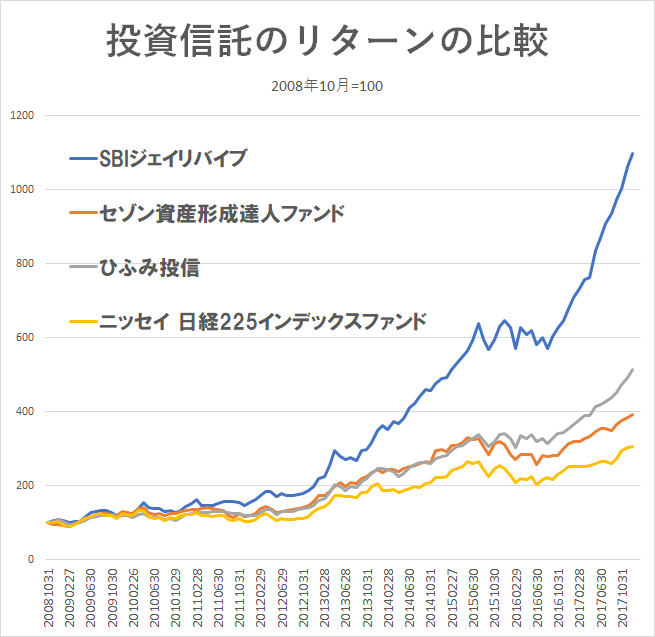

例えば、わたしが利用しているファンドの一つにSBI中小型割安株 ジェイリバイブというファンドがあります。

株価が下落した銘柄のうち、財務安定性、業績が安定している企業に投資するファンドです。

過去10年間で年率20%(バフェットのバークシャー並!)を叩き出しているファンドです。

過去の成績がそのまま将来の成績、リターンを生むわけではありませんが、10年のノウハウが蓄積されており、一定信頼度も高いと考えています。

年率20%で運用できると、元本400万円を10年間運用すれば、2,476万円にもなります(税引き前)。恐ろしや、複利の力。

これからの10年間を年率20%というのはかなり難しいと思いますが、年率10%で10年間運用すれば、1,037万円(税引前)と、十分なリターンが得られます。

SBIジェイリバイブは、リーマンショック時に最大40%程度下がっていますので、そのくらいの下落を覚悟しておく必要があります。

ジュニアNISAの目的が教育費であれば、必要なときに元本を下回る可能性があるからです。

伸びたあとに40%下落して、元本を下回らないという可能性もありますが、それは分からないことです。

参考 ひふみを凌駕する「SBI中小型割安成長株ファンド ジェイリバイブ」というアクティブファンド

確実な配当狙い

教育費なので、ある程度安定した運用が求められます。

配当金狙いであれば、例えば、400万円で4%配当とした場合、年間16万円の配当があります。

NTTドコモの場合、配当金は更に増えると思いますが、仮に横ばいだとしても10年間で160万円は確実に資産を増やすことができます。※

※ 400株保有 4%配当利回りの場合

確実性か。

利回りか。

SBIジェイリバイブ(例)がどこまで伸びるかが分からない状況では、NTTドコモのように財務安定性が極めて高く、配当金を出し続けることができる事業、財務に優れた企業に投資するほうが無難かなというのが率直な思いです。

ジュニアNISAは、現行制度のままだと2023年までの制度なので、少しでも節税メリットを活かすためにも利用しておこうと思います。

SBI証券でジュニアNISAを開設出来ましたので、今年から動いていきます。ではでは。

≫ SBI証券

コメント