生涯の平均年収が600万円の人でも、もらえる年金は年250万円ほど。

年金はあくまで保険ですので、ゆとりある生活を送ろうと思うと、自助努力は欠かせません。

じぶん年金作りは、時間がかかるので、「できるだけ早く」「長期にわたって積立投資」をしていくことが大切ですね。

幸か不幸か「年金2000万円」の話題で、20代の若い人たちで証券口座を開設している人が増えているようです。

じぶん年金を作るため、収入の一部を投資に振り向けることで、未来は大きく変わっていきます。

それは複利運用をすることで、お金がお金を生む仕組みを作れるからですね。

複利運用を活かそう

とにかく、老後資金を作る「じぶん年金」づくりには、さっさと積立を始めて長く続けることです。

この自分年金作りには、3つの方法を活用すべきです。

投資をすることですので、収入の範囲内で生活をし、生活防衛資金として生活費の6か月分以上は最低でもあることが前提です。

- 積立投資をする

- 配当金投資をする

- iDeCoを活用する

この3つですね。

積立投資を続ける

マイインデックスによると、米国の代表指数であるS&P500の投資リターンは、

- 過去10年 +15.4%

- 過去20年 +5.2%

- 過去30年 +8.8%

となっています。

株式投資は、長期で投資を続けることで複利運用ができますね。

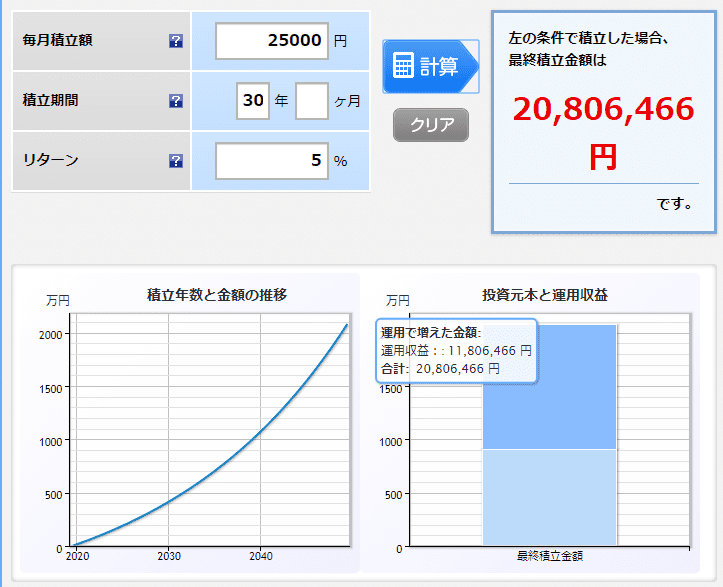

月5万円を20年間(年率5%)積立投資を続けた場合、2000万円が作れる計算です。

ただ、月5万円というのはハードルが高く感じますね。

投資額を半分の25000円にしてみると、30年積立投資(年率5%)を続けることで2000万円を作ることができます。

これを見ても分かるように、少額でもいいので、できるだけ早く始めて、長く続けることが大切ですね。

はじめた当初は、投資額も小さいので実感が湧きづらいですが、我慢のときです。

続けていくことに主眼を置きます。

投資信託選びで参考になる「共通KPI」

昨年から共通KPIという指標が出てきました。

投資している人のどのくらいの人が含み益なのかを金融機関が自主的に公表しています。

2019年3月末では、運用損益がプラス(含み益)の顧客割合を見ると、

- セゾン投信

97.8% 前年より12.9ポイント上昇

となっています。

こうした共通KPIは各社が出していますし、2019年版はこちらの記事でも確認できます。

セゾン投資は、保有期間が12.04年(業界平均3.49年)となっており、また、積立投資をしている人は84%と長く続けている人が多いのが特徴ですね。

私もセゾン投信への積立投資はしており、含み益となっています。

まずは、インデックス投資を中心に、積立投資を始めることが大切です。

じぶん年金作りに最適な配当金

積立投資を長く続けることで、資産形成をしていくことにつながっていきます。

一方、売却しないとその利益を得ることはできませんし、値上がり益を得るためのものですが、取り崩すときに暴落していると資産の目減りも考えられます。

積立投資一本ではなく、配当金を得ることを目的とした投資も合わせてしておくと精神的にも良いと感じます。

配当金は、上場投資信託であるETFや個別銘柄に投資をすることで、配当金を受け取ることができるものです。

例えば、1000万円を投資し、配当利回り3%であれば、税引き後で年間24万円(月2万円)の配当金収入を得ることができます。

配当金は比較的安定していますので、自分で売却しなくても、勝手に利益確定をしてくれているようなものです。

私は配当金投資は、大型株を中心に投資をしています。

倒産すること可能性が極めて低く、安定した事業を持ち、安定して配当金を運んでくれます。

初めての個別株の銘柄であれば、1株から投資できる

を活用して、まずは慣れてみることが大切です。まずは少額で投資を始めよ。

これを忘れてはいけません。

じぶん年金づくりを早く始めよ

じぶん年金づくりは、時間を利用して少額でもいいので早く始めて、続けることである程度の資産形成が可能です。

○積立投資(iDeCoでも可)

○配当金投資

この2本立てで、投資を始め、続けることがいいですね。

積立投資は、つみたてNISAを活用するか、税控除もあるiDeCoを利用することが、税制面でも優遇があるのでメリットがあります。

iDeCoは、掛け金の所得控除があるので、売却しなくても、収入があれば恩恵ありますね。

配当金投資では、ETFの活用か、大型・高配当株を中心に保有していくと、配当金を長くもらうことができるでしょう。

60歳のときに1000万円を配当金投資に振り向ければ、利回り3%で税引き後24万円/年です。

増配を加味しなくても、平均寿命までの20年間で480万円も収入が増える計算になりますからね。

インデックス投資と配当金投資を組み合わせてすることで、資産形成とインカム収入の両方を作っていくことができます。

時間が味方になる長期投資の視点が大切ですね。

まずは、証券口座を持っておくことをおすすめします。

コメント