安定した現金収入源として、配当金は最適です。

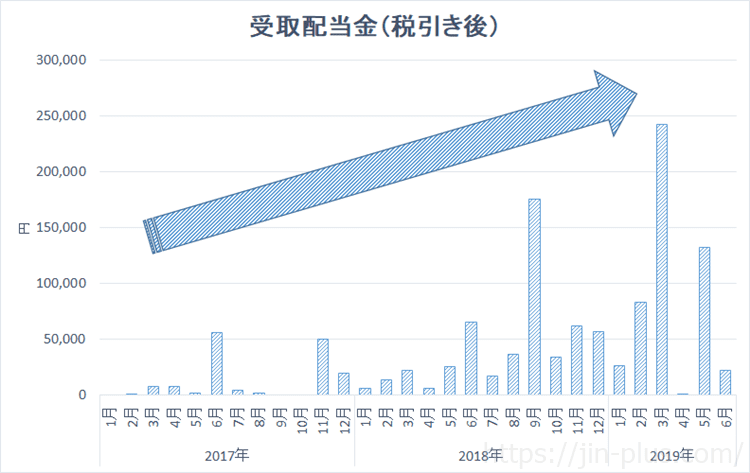

投資方針として、配当金を得ることを中心に日米株に投資資金を振り向けています。

始めたのはまだ3年ほどですが、安定した現金収入が毎年増えていくのは、想像以上に心強いです。

さて、日本経済新聞社の記事にありましたが、日本の高配当株は蚊帳の外だそうです。

「日経平均高配当株50」(ETF、1489)のパフォーマンスは、日経平均株価をアンダーパフォームしているようですね。

理由は、素材株や商社、銀行など景気敏感株が多く「減配リスクをはらむ」からだそうです。

安易に高配当株に投資するのではなく、その配当金が毎年維持されるか、増配されているのかを見ておくほうが良さそうですね。

高配当株より連続増配株

連続増配株とは、毎年配当金を増やすような銘柄を言います。

こうした銘柄をもっておくと、保有するだけで配当金が増えていくので、それだけでお金が増えていきます。

日本の連続増配株トップ20

日本の連続増配株のトップ20を見てみると、生活必需品、リース、通信会社など安定した事業モデルの会社が多いですね。

| コード | 銘柄名 | 連続増配年数 | 配当性向 |

|---|---|---|---|

| 4452 | 花王 | 30 | 39% |

| 8566 | リコーリース | 25 | 23% |

| 4967 | 小林製薬 | 23 | 28% |

| 7466 | SPK | 22 | 24% |

| 8593 | 三菱UFJリース | 21 | 32% |

| 4732 | ユー・エス・エス | 22 | 50.1% |

| 8425 | みずほリース | 19 | 22.7% |

| 9058 | トランコム | 19 | 20% |

| 9436 | 沖縄セルラー電話 | 19 | 40% |

| 2391 | プラネット | 18 | 64% |

| 8113 | ユニ・チャーム | 18 | 26% |

| 9433 | KDDI | 18 | 41.7% |

| 8439 | 東京センチュリー | 18 | 26% |

| 8424 | 芙蓉総合リース | 18 | 23% |

| 5947 | リンナイ | 18 | 23% |

| 9989 | サンドラッグ | 18 | 32% |

| 6869 | シスメックス | 17 | 36% |

| 2914 | 日本たばこ産業(JT) | 16 | 75% |

| 8876 | リログループ | 17 | 30% |

| 7504 | 高速 | 16 | 26% |

| 2449 | プラップジャパン | 16 | |

| 3844 | コムチュア | 15 | |

| 9787 | イオンディライト | 16 | |

| 7611 | ハイディ日高 | 15 | |

| 9037 | ハマキョウレックス | 14 | |

| 2371 | カカクコム | 14 | |

| 7613 | シークス | 13 | |

| 1973 | NECネッツ | 13 | |

| 3097 | 物語コーポレーション | 13 |

こうした銘柄は、配当金を毎年増やしていけるような事業モデルであり、現金創出力の高い銘柄群と言えます。

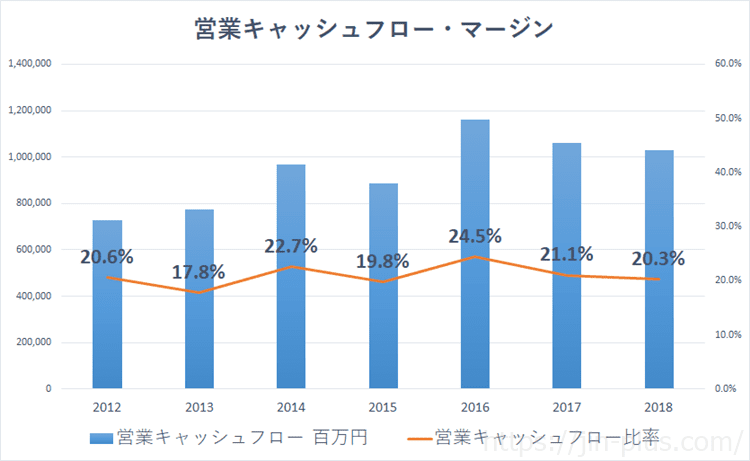

私は、現金収入を見る営業キャッシュフローを売上高で除した「営業キャッシュフロー・マージン」を重視しており、20%以上あれば特に高い現金創出力のある会社と言えます。

例えば、18期連続増配のKDDIは、毎年20%程度の営業キャッシュフローマージンがあり、現金創出力の高い銘柄ですね。

こうした銘柄を保有していると、安心して配当金を受け続けることができますね。

「日経平均高配当株50」(ETF、1489)の組み入れ銘柄

日経の記事にあった日経平均高配当株50の組入銘柄トップ20です。

「日経平均高配当株50」(ETF、1489)の公式サイトから、Excelでダウンロードすることができます。

自動車株、商社株、メガバンク株など景気に左右される銘柄が多いため、減配リスクをはらむことが理由で売られているようです。

| No. | 銘柄コード (Code) | 銘柄 (Name) |

| 1 | 7201 | 日産自動車 |

| 2 | 7270 | SUBARU |

| 3 | 7751 | キヤノン |

| 4 | 4502 | 武田薬品工業 |

| 5 | 8306 | 三菱UFJフィナンシャル・グループ |

| 6 | 5301 | 東海カーボン |

| 7 | 8411 | みずほフィナンシャルグループ |

| 8 | 6301 | 小松製作所 |

| 9 | 9437 | NTTドコモ |

| 10 | 8316 | 三井住友フィナンシャルグループ |

| 11 | 2914 | 日本たばこ産業 |

| 12 | 7267 | 本田技研工業 |

| 13 | 8058 | 三菱商事 |

| 14 | 8001 | 伊藤忠商事 |

| 15 | 5020 | JXTGホールディングス |

| 16 | 4188 | 三菱ケミカルホールディングス |

| 17 | 5019 | 出光興産 |

| 18 | 5411 | ジェイ エフ イー ホールディングス |

| 19 | 8002 | 丸紅 |

| 20 | 8053 | 住友商事 |

私は、メガバンクや5大商社は、基本的には増配基調であるため、積極的に保有しておきたい銘柄であると考えています。

個別銘柄のような単体のリスクを排除でき、定期的に分配金を運んでくれる優れたETFだと思いますが、今の投資家から見ると投資先としては見劣りしているんですね。

ひとつの解が連続増配株

企業の業績を見るのは大変な部分もあるんですが、連続増配株は業績が良いことの裏付けでもあります。

業績が悪いのに、配当金だけ増やす・・・って会社はそうそうありません。

連続増配株は、

それだけ業績に自信があり、

株主還元を充実する経営の意思を端的に表してくれているもの

だと考えています。

例えば、岡三アセットマネジメントの日本連続増配成長株オープンは、7期以上連続増配株を組み入れているので、参考になるでしょう。

まとめ

我が家も投資先は、毎年配当金を増やすような連続増配株を中心に保有しています。

株価の上昇のように大きな利益はありませんが、毎年、再投資を繰り返しているため、徐々に増えていきます。そして、来年もその次の年も得られる利益というのも魅力です。

配当金には、NISAで投資しない限り、約20%の税金がかかってしますので、不利だという側面があります。

一方、自動的に利確して、現金を得ることができ、その現金を活用して再投資できるというメリットもありますね。

また、給料以外の安定した収入源となっていきますので、長期投資が自然とできちゃうというのも、個人的にはメリットです。

そして、最大のメリットは、

配当金を増やし続ける事業モデルを保有している会社に投資できること。

高い現金総出力があるので、配当金というわかりやすい形で投資家に報いてくれます。

ゆえに失敗の小さい投資手法であると考えています。

日経記事にもある一つの解が「連続増配株」への投資というのは、まさにそのとおりではないでしょうか。

単に高配当株より、毎年配当金を増やしてくれるような「連続増配株」への投資を今後も重視していこうと思います。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント