「つみたてNISA デメリット」で検索すると、

- 投資商品が少ない(金融庁が厳選してくれています)

- 個別株への投資ができない(投資信託のみ)

- 非課税枠が年40万円まで

- 損益通算ができない

などの理由が出てきます。

つみたてNISAは、年40万円までの投資が20年間非課税という優れた制度です。

少額から積立できる資産形成に向いています。

譲渡所得税は20%かかるので、それが非課税というのは大きな利点です。

ただし、今はあまり考えなくてもいいけどデメリットがあります。

デメリット1 つみたてNISAの投資可能期間は2037年まで

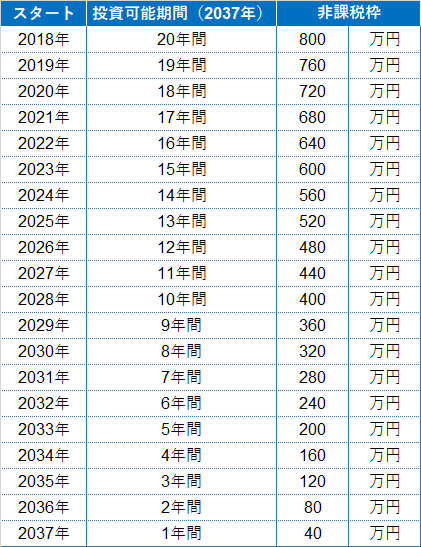

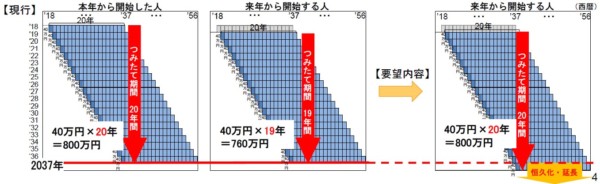

非課税期間20年という数字が印象に残るのですが、投資可能期間が2037年までの20年間というのも忘れてはいけません。

年40万円×20年=800万円が非課税

というのがメリットなのですが、800万円の非課税を受けられるのは、2018年につみたてNISAを始めた人だけです。

1年ごとに年40万円の非課税枠は減っていくわけです。

20年後には、2018年に投資した分の非課税期間の20年が満了するので、非課税を活用するなら、順次売却していく必要があります。20年後は課税口座に移ります。

ロールオーバーできないのです。

「2037年まで」という投資可能期間が設定されず、誰にでもつみたてNISAを利用すると800万円の投資に対する非課税枠があるといいんですけどね。

以下、金融庁のつみたてNISAの概要からの引用です。

つみたてNISAでは、毎年40万円を上限として一定の投資信託が購入可能です。

各年に購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間、課税されません。非課税で保有できる投資総額は最大800万円となります。非課税期間の20年間が終了したときには、NISA口座以外の課税口座(一般口座や特定口座)に払い出されます。なお、つみたてNISAでは、翌年の非課税投資枠に移すこと(ロールオーバー)はできません。

現在、つみたてNISAは2037年までの制度とされていますので、投資信託の購入を行うことができるのは2037年までです。

2037年中に購入した投資信託についても20年間(2056年まで)非課税で保有することができます。※赤字アンダーラインは筆者

勘違いしやすいですが、

- つみたてNISAで購入できるのは2037年まで(2018年からだと20年間)

- 非課税期間は20年間(2037年に購入した投資信託も20年間非課税)

というわけです。

今年に限り投資可能期間も非課税期間も「20年」という数字が出てくるのがやや分かりにくくしていますね。

始めるのが遅いとドルコスト平均法のメリットが活かせない?!

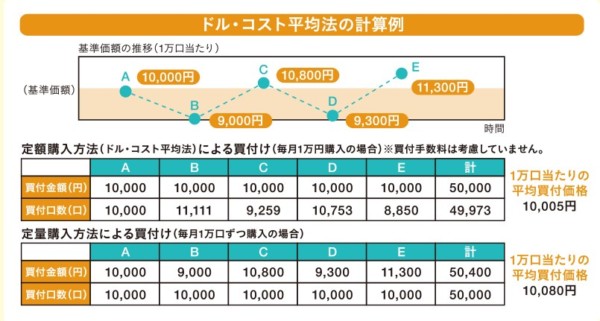

一般NISAと同じ理解に立てば、NISA内で買付時期が異なる購入をすることで、平均取得単価が変わってきます。おそらくつみたてNISAも同様です。

積立投資のメリットは、高いときに少なく買って、安いときに多く買うというドルコスト平均法が活かせることです。

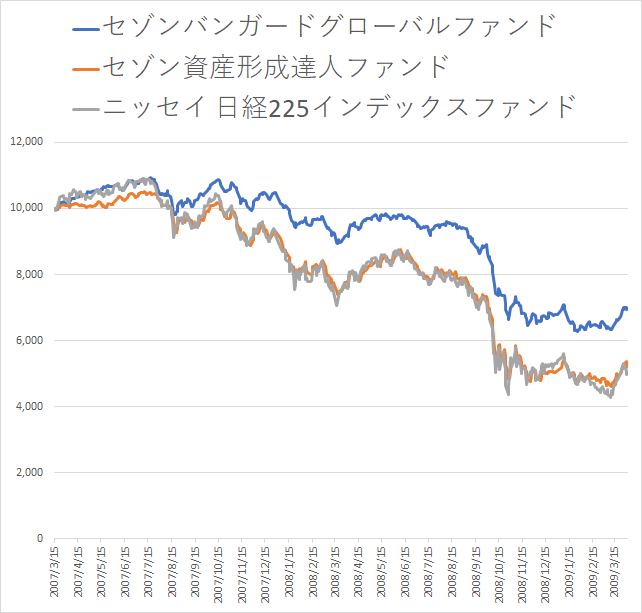

ドルコスト平均法も万能ではないですが、リーマンショックから10年が経過しているので、そろそろ景気後退期に入ってくるかもしれません。

株式インデックスファンドであっても、リーマンショック時には50%程度下がったことも想定しておく必要がありますね。

債券もポートフォリオに入れているセゾン・バンガード・グローバルバランスファンドは、上昇相場のときには物足りないですが、下落相場のときには強いですね。

リーマンショックで50%程度下がった株式インデックスファンドは、元の値に戻すのに5年ほどかかっています。

つみたてNISAは、年々投資可能期間が減っていきますので、このドルコスト平均法を使える期間が短くなっていくのもデメリットです。

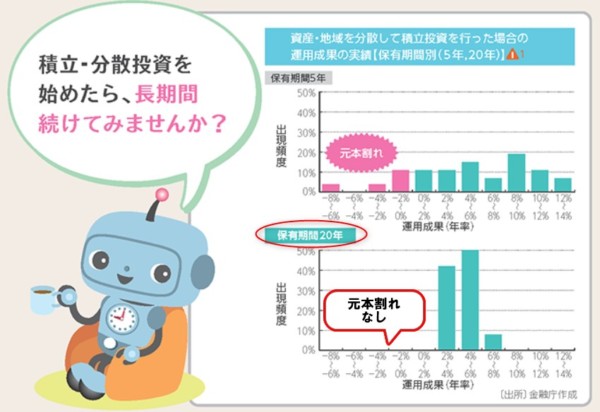

積立・分散投資で保有期間20年間であれば、元本割れがなかったのが過去の相場です。

出典:金融庁

積立投資期間が10年を切ったときに、つみたてNISAを始めるのは、非課税枠が小さいことにも加えて、大きなデメリットと言えるかもしれません。

そう考えると、つみたてNISAは早くはじめたほうがいいですね。

投資期間を長く取ることができるわけですから。

デメリット2 途中償還に気を付ける

デメリットの2つ目は、投資信託の場合、強制終了があります。株式で言うと、上場廃止ですね。

つみたてNISAは、インデックスファンドがほとんどです。

そして、信託報酬下げ合戦が始まっているので、いいファンドが増えています。

しかし、投資信託も儲けなければいけません。

無料で運用しているわけではないので、ある程度の利幅がいります。

商売はなんでもそうですね。

そのため、信託報酬が低くても、規模の小さい、規模が大きくならないファンドは途中償還もありうるわけです。

ま、この点、有名どころを選んでおけば問題ないでしょうけど、純資産額のチェックはしておくのが無難です。

アクティブファンドですが、ひふみ投信 やセゾン投信

は、純資産も順調に増えているので選択肢に入れるのもいいでしょう。

デメリット1には制度改善の期待も(税制改正)

デメリット1では、つみたてNISAの投資可能期間が「2037年まで」ということを申し上げました。

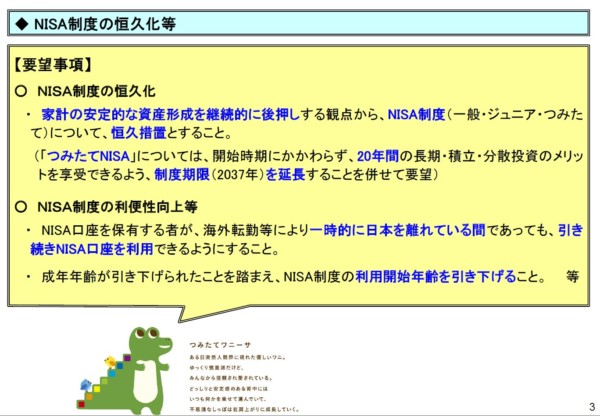

これに対して、金融庁も意識しているようで、平成31年度税制改正要望項目で次のように挙げています。

- NISA制度の恒久化

- つみたてNISAについては、2037年までの制度制限を延長すること

つみたてNISAは、2019年から始める人は非課税枠が最大760万円となり、今年始めた人よりも不利になります。

こうした不公平感を取り除くことも大事ですね。

制度開始したばっかりなのに、改善要求するくらいなら、最初からいつ始めても800万円非課税受けれるようにすればよかったんじゃない・・・と思うのは私だけでしょうかw

ま、個人的時には一般NISA、ジュニアNISA、つみたてNISAと3本も制度を作っていると、投資初心者にとってはかなり分かりづらいですし、一般NISA(120万円まで非課税)の恒久化がベストだと思っています。

年間120万円であれば、資産家優遇にもなりませんからね。つみたてNISAも包含されます。

積立投資は有用な方法!家計に取り入れておこう

積立投資=つみたてNISAではないので、必ずしもつみたてNISAを利用しなければならないわけではありません。

とはいえ、現状、20年の投資可能期間がとれ、最大800万円の非課税枠が使えるのは大きいので、これから投資を始める方は「つみたてNISA」を選択肢に入れておきましょう。

毎月3万円を過去10年、積立投資を続けていれば、元本360万円に対して200万円の利益がでていました。

資産は560万円に増えているわけです。

これが20年積立になれば、さらに増えていくことになります。

短期で儲けることはできないし、大きく儲けることもできません。

しかし、コツコツ積立投資を続けることで、「時間」がお金を生んでくれるので、毎月5000円など少額でもいいので積立投資をずっと続けるのが大事ですね。

我が家も個人型確定拠出年金(iDeCo)も含めて、積立投資を続けています。

10年後、20年後を見据えて、短期での成績に一喜一憂することなく、積立投資を続けていきたい。

積立投資を始めるには、証券口座の開設が必要です。大手ネット証券3社を中心に、ひとつは持っておきましょう。

つみたてNISAを始めるなら、できるだけ早い方が良さそうです。

デメリット1(2037年までが投資期間)は、今年始めれば関係ないですからね。

ではでは。

\おすすめ証券会社を見てみる/

コメント