日本経済新聞(2018年7月4日)によると、2018年は日経平均が昨年末比4%安となっている一方、連続増配銘柄は2%安と日経平均を上回って推移していますね。

配当利回りの高い50銘柄で算出する「日経平均高配当株50指数」は昨年末比10%安となっています。

単純に高配当だからというのではなく、連続増配銘柄の人気が高くなっています。

GMO-PGは昨年末比38%の騰落率となっていますね。

カカクコムや小林製薬などの連続増配銘柄も30%近い上昇を見せています。

連続増配銘柄の魅力とは?改めて考えてみました。

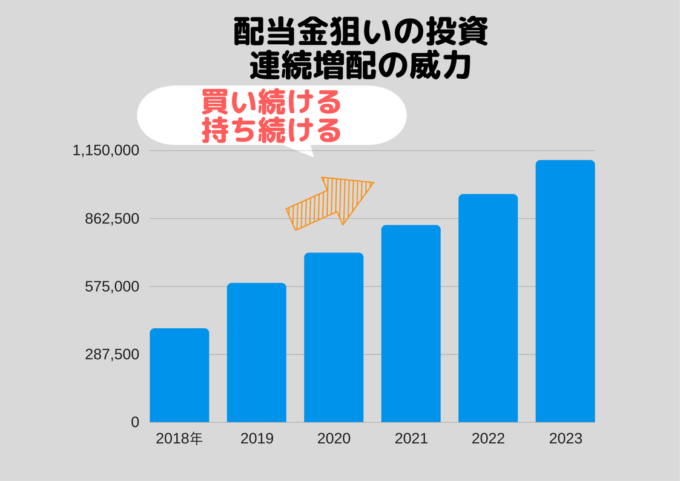

連続増配銘柄は毎年キャッシュが増える

投資する際には、毎年配当を増やしている銘柄かどうかを指標の大きな一つにしています。

高配当株であっても、増配しない銘柄は、減配リスクもあるため、投資対象から外しています。

全上場企業のなかで、10期連続で増配を続けている銘柄は100銘柄あるそうです。

| コード | 銘柄名 | 連続増配年数 | 配当性向 |

|---|---|---|---|

| 4452 | 花王 | 30 | 39% |

| 8566 | リコーリース | 25 | 23% |

| 4967 | 小林製薬 | 23 | 28% |

| 7466 | SPK | 22 | 24% |

| 8593 | 三菱UFJリース | 21 | 32% |

| 4732 | ユー・エス・エス | 22 | 50.1% |

| 8425 | みずほリース | 19 | 22.7% |

| 9058 | トランコム | 19 | 20% |

| 9436 | 沖縄セルラー電話 | 19 | 40% |

| 2391 | プラネット | 18 | 64% |

| 8113 | ユニ・チャーム | 18 | 26% |

| 9433 | KDDI | 18 | 41.7% |

| 8439 | 東京センチュリー | 18 | 26% |

| 8424 | 芙蓉総合リース | 18 | 23% |

| 5947 | リンナイ | 18 | 23% |

| 9989 | サンドラッグ | 18 | 32% |

| 6869 | シスメックス | 17 | 36% |

| 2914 | 日本たばこ産業(JT) | 16 | 75% |

| 8876 | リログループ | 17 | 30% |

| 7504 | 高速 | 16 | 26% |

| 2449 | プラップジャパン | 16 | |

| 3844 | コムチュア | 15 | |

| 9787 | イオンディライト | 16 | |

| 7611 | ハイディ日高 | 15 | |

| 9037 | ハマキョウレックス | 14 | |

| 2371 | カカクコム | 14 | |

| 7613 | シークス | 13 | |

| 1973 | NECネッツ | 13 | |

| 3097 | 物語コーポレーション | 13 |

日産自動車など5%を超える配当利回りですが、株価は年初来安値水準で推移しており、不人気です。

自動車メーカーは、景気動向にかなり左右されるので、減配リスクがあると思っています。

自動車関連でも、タイヤ製造のトップメーカーであるブリヂストンのほうが投資妙味があると思っています。

単に高配当株より、毎年増配する銘柄のほうが配当金が減るという不安が小さいので、安心して持つことができます。

一度保有し、持ち続ければ、勝手に配当金が増えてくれますしね。

増配銘柄は、米国株のほうが豊富で安心感もあります。我が家は、日本円での配当金収入も重視しているので、米国株に加えて、日本銘柄も一定保有しています。

日本円での配当金を重視する理由

○生活に使うには日本円であるため

○米ドル→日本円の際に為替リスク(為替差益がある場合は雑所得申告が必要、為替差損は資産毀損)

連続増配銘柄を調べる方法です。

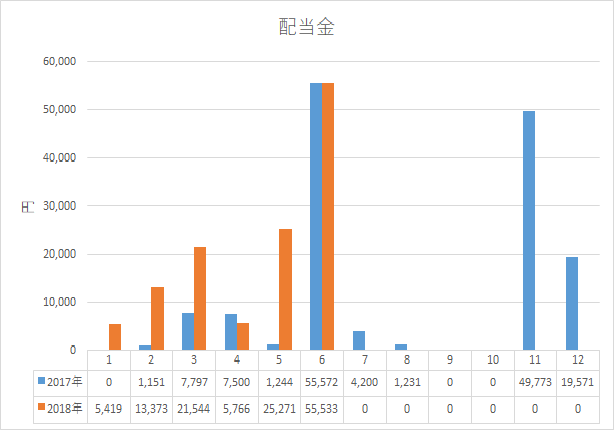

保有銘柄からの配当を見ると嬉しくなる

まだまだ投資額が小さいので、我が家の配当金は大きいものではありません。

しかし、それでも、配当金が徐々に増えている様を見るのは、励みになりますし、単純に嬉しいものです。

配当金という不労所得を得ることで、家計収入をアップさせることができます。

家計収入が減ったときにも対応できるように、給料以外の収入源である配当金収入を作ることはかなり重視しています。

もっと昔からしておけばよかったと後悔の念もありますが、今からでも遅くないと思い、コツコツと積み立てることにしています。

保有している銘柄は、基本的に大型株ばかりなので、倒産リスクも小さく、安心して保有できるものばかりです。

保有株関連記事

通信株や生活必需品株は、景気に左右されにくい業種なので、不景気時も増配の期待が高いです。

不景気だから海外旅行を控えようかなと思う人はいても、ドコモのスマホを止めようかなと思う人は、少ないでしょう。

| 企業名(リンクは分析記事) | 配当利回り | 連続増配年 |

|---|---|---|

| NTTドコモ | 4.8%程度 | 5年 |

| NTT(日本電信電話) | 3.8%程度 | 8年 |

| KDDI | 4.0%程度 | 18年 |

| 日本たばこ産業(JT) | 5.8%程度 | 16年 |

| 伊藤忠商事 | 4.5%程度 | 5年 |

| ZOZO | 1.0%程度 | 10年 (ストップ) |

| ゆうちょ銀行 | 3.5%程度 | - |

| オリックス | 4.7%程度 | 9年 |

| 出光興産 | 5.0%程度 | - |

| (8306)三菱UFJフィナンシャルグループ | 5.0%程度 | 2年 |

| 2124 JACリクルートメント | 4.0%程度 | 10年 |

| 8897 タカラレーベン | 4.5%程度 | 3年 |

| (9616)共立メンテナンス | 1.0%程度 | 8年 |

| (3003)ヒューリック | 3.0%程度 | 9年・12月優待 |

| (6670)MCJ | 3.0%程度 | 3月優待 |

| アルトリアグループ(MO) | 4.5%程度 | 49年 |

| ブリティッシュアメリカンタバコ(BTI) | 4.5%程度 | 18年 |

| T(AT&T) | 6.5%程度 | 34年 |

| 【RDS-B】ロイヤル・ダッチ・シェル | 6.0%程度 | 過去70年減配なし |

投資候補関連記事

ポートフォリオの観点から、通信や生活必需品銘柄以外も保有しておきたいと考えています。

日本銘柄で言えば、下記の3銘柄は増配銘柄としても着目しています。

オリックスは、株主優待もあることや投資額が小さくて済むことなどからも、魅力的です。

| 企業名(リンクは分析記事) | 配当利回り | 連続増配年 |

|---|---|---|

| 【1413】ヒノキヤグループ | 5%程度 | 13年以降減配なし |

| 【1431】Lib Work | 1%未満 | 四半期配当 |

| 【1878】大東建託 | 11期連続増配 | |

| 【5108】ブリヂストン | 3.9%程度 | 9年 ストップ(2019年) |

| 【1808】長谷工コーポレーション | 5.8%程度 | 配当下限を設定 |

| 【2379】ディップ | 2%程度 | 7期連続増配 |

| 【2412】ベネフィット・ワン | 1%程度 | 減配なし |

| 【2503】キリンHD | 2%程度 | 上場以来減配なし |

| 【8111】ゴールドウィン | 1.0%程度 | 9年 |

| 【8766】東京海上ホールディングス | 3.3%程度 | 7年 |

| 【2760】東京エレクトロンデバイス | 4.0%程度 | |

| JR各社の比較 | 1.0%~ | - |

| 【3201】日本毛織 | 2.7% | 40年非減配 優待あり |

| 【3252】日本商業開発 | 3%程度 | 年2回優待 |

| 【3288】オープンハウス | 2.0%程度 | 8年連続増配 |

| 【3418】バルニバービ | 0.5%程度 | |

| 【3635】コーエーテクモ | 1.6%程度 | 11年連続増配 |

| 【3673】ブロードリーフ | 1.5%程度 | 優待銘柄 |

| 【3677】システム情報 | 1.0%程度 | 6期連続増配 |

| 【3763】プロシップ | 2.5%程度 | 優待あり |

| 【3915】テラスカイ | 無配 | 株主優待あり |

| 【3923】ラクス | 0.2%程度 | 9期連続増配 |

| 【3939】カナミックネットワーク | 0.2%程度 | 株主優待あり 配当性向20%目安 |

| 【3969】エイトレッド | 1.0%~ | 4年 Saas銘柄 |

| 【4436】ミンカブ・ジ・インフォノイド | 0% | |

| 【4443】Sansan | 無配 | Saas銘柄 |

| 【4507】塩野義製薬 | 1.5%程度 | 9年連続増配 |

| 【3762】テクマトリックス | 過去10年減配なし | |

| 【3830】ギガプライズ | 0.3%程度 | |

| 【4348】インフォコム | 1.0%程度 | 過去10年減配なし |

| 【5301】東海カーボン | 1.5%程度 | |

| 【6080】M&Aキャピタルパートナーズ | 0% | |

| 【6088】シグマクシス | 1.0%程度 | |

| 【6196】ストライク | 0.5%程度 | 5期連続増配 |

| 【7172】ジャパンインベストメントアドバイザー | 2%程度 | |

| 【9434】ソフトバンク | 6.0%程度 | 0年 |

| 【9436】沖縄セルラー | 3.0%程度 | 18年 |

| キヤノン | 5.0%程度 | 0年 |

| 日産自動車 | 5.7%程度 | 9年 投資予定なし |

| SUBARU | 5.0%程度 | 0年 投資予定なし |

| 【8058】三菱商事 | 3.9%程度 累進配当政策採用銘柄 | 3年 |

| 【8053】住友商事 | 5.2%程度 | 3年 |

| 【8002】丸紅 | 4.5%程度 | 4年連続増配 期初公表の配当を下限 |

| 【8095】イワキ | 2.7%程度 | 5期連続増配 |

| 【2768】双日 | 4.5%程度 | 0年 |

| 【8316】三井住友フィナンシャルグループ | 4.0%程度 累進配当政策採用銘柄 | 0年 |

| 【1928】積水ハウス | 4.7%程度 1月決算 | 6年 |

| 【1925】大和ハウス | 3.0%程度 | 10年 優待あり |

| 【8934】サンフロンティア不動産 | 3.0%程度 | 9年 ホテル優待 |

| 花王 | 1.5%程度 12月決算 | 29年(国内トップ) |

| 【4004】昭和電工 | 4.5%程度 | 3年 |

| 【8267】イオン | 1.8%程度 | イオンのビジネスモデル |

| 【3382】セブン&アイHD | 2.5%程度 | セブン&アイHDのビジネスモデル |

| 【2782】セリア | 1.9%程度 | 9年連続増配 減配なし |

| 【7552】ハピネット | 4.0%程度 | 1株配当金50円下限設定 |

| 【7780】メニコン | 0.6%程度 | 優待あり |

| 【3563】スシローHD | 0.9%程度 | 優待あり |

| 【9843】ニトリHD | 0.7%程度 | 15年 |

| 【3087】ドトール・日レスホールディングス | 1.5%程度 | 2月優待株 |

| アイカ工業 | 3.0%程度 | 10年連続増配 リーマンショックのときも減配せず |

| 【8439】東京センチュリー | 3.0%程度 | 18期連続増配ストップ |

| 【8423】みずほリース | 3.0%程度 | 19年連続増配 |

| 【8566】リコーリース | 2.0%程度 | 25年連続増配 上場以来増配 |

| 【8424】芙蓉総合リース | 2.8%程度 | 18年連続増配 |

| 【8793】NECキャピタルソリューション | 2.5%程度 | 3年連続増配 優待あり(カタログ) |

| 【8593】三菱UFJリース | 3.0%程度 | 21年連続増配 |

| 大手リース7社 | ||

| 【6304】小松製作所 | 4.0%程度 | 2年連続増配 配当性向40%以上 60%を超えない限り減配しない方針 |

| 【2124】JACリクルートメント | 3.0%程度 | 9年連続増配 |

| 日本郵政 | 3.5%程度 | - |

| 【3762】テクマトリックス | 1.0%程度 | 10年減配なし |

| 【2371】カカクコム | 1.8%程度 | 14期連続増配 |

| 【8252】丸井グループ | 2.5%程度 優待1.0%程度 | 7期連続増配 |

| 【7272】ヤマハ発動機 | 4.5%程度 | 6期連続増配 |

| 【3086】J.フロントリテイリング | 3.0%程度 | 9期連続増配 |

| 【2502】アサヒグループホールディング | 2.0%程度 | 12期連続増配 |

| 【2180】サニーサイドアップ | 0.4%程度 | |

| 【4182】三菱ガス化学 | 5.8%程度 | 10年減配なし |

| 【8570】イオンフィナンシャルサービス | 4.0%程度 | 25年減配なし |

| 【8697】JPX日本取引所グループ | 2.5%程度 | たびたび減配 |

| 【6078】バリューHR | 1.0%程度 | 6期連続増配 |

| 【4666】パーク24 | 2.6%程度 | 17期非減配 |

| 【2353】日本駐車場開発 | 3.0%程度 | 10期連続増配 |

| 【3844】コムチュア | 1.0%程度 | 15期連続増配 |

| 【6750】エレコム | 1.6%程度 | |

| 【4809】パラカ | 4.0%程度 | 9期連続増配 |

| 【7164】全国保証 | 3.0%程度 | 8期連続増配 |

| 【7921】TAKARA & COMPANY | 3.0%程度 | |

| 【7893】プロネクサス | 3.0%程度 | |

| 【9384】内外トランスライン | 3.0%程度 | 優待魅力 |

| 【9450】ファイバーゲート | 0.1%程度 | 優待年2回 |

| 【9787】イオンディライト | 2.0%程度 | 16期連続増配株 |

| 【AAPL】Apple | 2.0%程度 | 6年連続増配 配当性向25% |

| 【XOM】エクソンモービル | 4.0%程度 | 36年連続増配 |

米国株については、いくつかピックアップしています。

配当金再投資は、再現性が高い

高配当株、なかでも、連続して増配している銘柄への投資は、投資入金力の多寡の違いが出るとはいえ、再現性の高い投資手法だと思っています。

配当金という安定した利益、不動産で言えば家賃収入が得られる投資手法なので、まさに不労所得です。

米国株で言えば、次のようなブログも好んで読んでいます。

ブログ 米国株投資家コタの退屈な毎日

ブログ アメリカ部

配当金再投資をする投資方法は、積立投資と並んで、続けていきたい投資手法です。

特に、家計収入をアップさせたい場合は、配当金狙いの投資が有効ですね。

米国株への投資もできて、おすすめの証券会社は3社です。住信SBIネット銀行の口座を持っていれば、SBI証券が最有力です。

| 証券会社 | マネックス証券 | 楽天証券 | SBI証券 |

|---|---|---|---|

| 売買手数料 | 約定代金×0.45% | 約定代金×0.45% | 約定代金×0.45% |

| 売買手数料② | 無料~上限20米ドル | 無料~上限20米ドル | 無料~上限20米ドル |

| 30万円の場合 | 11.34米ドル(0.45%) | 11.34米ドル(0.45%) | 11.34米ドル(0.45%) |

| 取扱銘柄数 | 約3,300 | 約1,300 | 約1,400 |

| 注文方法 | 成行・指値・逆指値・ツイン指値 | 成行・指値 | 成行・指値 |

| 注文有効期限 | 最大90日間 | 最大90日間 | 最大90日間 |

| 発注可能時間 | 24時間 | 15時~翌日5時 | 10時30分~19時 19時30分~翌5時 |

| 為替手数料(米ドル) | 25銭 | 25銭 | 25銭 ※住信SBIネット銀行利用で2銭 |

| 公式HP | ≫ マネックス証券 | ≫ 楽天証券 | ≫ SBI証券 |

コメント